5月9日の日経新聞に、日本郵政の斉藤次郎社長のインタビューが掲載された。マスコミではTPP交渉に絡んでがん保険の提供を見送ったことがクローズアップされたため、信用金庫や信用組合と提携して中小企業融資に意欲を示していたことが霞んでしまったが、郵貯銀行が信金等を通して中小企業融資を積極化することは、日本経済再生の起爆剤になるのではないか、と思えるくらい重要なコメントと感じた。

「信用金庫や信用組合と組み」とはどのような方法を意図しているのか明らにされてはいないが、例えば信金の中小企業向け貸付債権を、ポートフォリオを組んで証券化し、郵貯銀行の支店が証券の一部を購入して資金提供をするような方法を取れば、郵貯銀行は信金の審査機能を利用して地元中小企業に協調融資を行うのと同じ効果がある。地域の中小企業と広く取引しているが集金網の弱い信用金庫と、地域に広く集金のネットワークがあるが貸付先を知らない郵貯銀行が組むことは、互いの欠点を補うベストな組合せだ。郵貯銀行がこれから新たに審査ノウハウを身につけるのは極めて難しいが、証券化の仕組みを通して審査機能を信金等に委ねれば、資金力が十二分にある郵貯銀行による中小企業融資は、地域金融を支える重要なエレメントになるだろう。

世の中の全体の貸付資産(債権額)の合計と負債(債務の額)の合計は同額ではない。借手(資金の需要者)がいれば必ず貸手(資金の供給者)がいるので、世の中の負債の額と債権資産の額のネットはゼロである、という見解を聞くことがあるが、これは明らかに誤りである。

融資を実行した時点では債権額と債務の額は同額だが、資金の貸手は、債権を全額回収する見込がない場合には、それに応じて貸倒れを引当なければならない。一方、仮に債権者が貸倒れを見込んだとしても、その債務者の債務が軽減されるわけではない。つまり、信用経済の下では、世の中の債権と債務の額の差引は常に債務の額が上回っている。貸手と借手の情報は非対称であり、貸手が常に借手の情報を把握しているわけではないから、世の中全体の債権債務は常に債務が超過している。

この負債超過額の大きさ(貸倒れ引当額)を上回る資産価値の増幅が、借手に(全体として)もたらされるからこそ、金融業の社会的意義がある。資金の融通することで、借手が新たな付加価値を生み、その付加価値の一部を貸手に利息として返済し、その利息が貸手の付加価値ともなることで、世の中全体の付加価値が増す。世の中の債権の合計額と債務の合計額が常に一致するのなら、金融業は黙っていても儲かる商売であり、信用不安による景気後退など起こり得ない。

もし、世の中に不良債権が溢れ、回収の見込みがない債権が濫在しているならば、これらは早く回収/処分を行い、貸手の損失を確定するとともに、借手を過重債務から解放し、組織や人生をリセットさせてあげなければならない。そうすることで、世の中全体の純資産の評価が上がり、再び経済が回転し始める。これが不良債権処理の意義である。

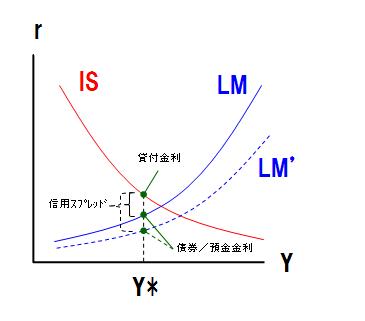

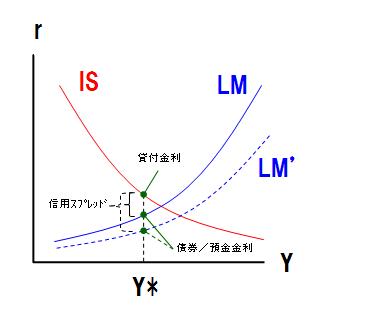

浅学非才の身の理解であるが、スティグリッツは著書の中でIS-LM曲線を次のように解釈している。

LM曲線上の金利は資金の出し手の金融市場での期待利率であるが、IS曲線上の金利は資金を借りて事業を行う末端の事業者の借入利率の総体(ΣQr/ΣQ)である。その点は一致することはなく、IS曲線上のrとLM曲線上のrとの間には、常に信用スプレッドが開いている。景気後退期はこのスプレッドが開き、中央銀行が追加的に資金供給して市場金利が低下しても、末端の貸付金利が下がらないため、LM曲線が右シフト(LM→LM‘)しても経済成長しない。これが本当の意味での「流動性の罠」であると。

信用乗数理論(金融機関が預金準備率の逆数倍までバランスシートの借方の貸方を同時に膨らますという考え方)の前提が崩れている経済では、中央銀行の資金供給で自国通貨安にはできるかもしれないが、景気は刺激できない。景気を良くするには、不良債権の処理を合理的に促し、末端の金融機関の信用スプレッドを縮小させなければならない。

日本に限らず、不良債権が増え信用創造が逆回転している経済では、マクロ経済政策は効果が薄く、必要とされるのは、個別具体的な債務処理と再生計画の立案である。これは手間のかかる仕事であり、一歩一歩地道な対策を積み重ねるしかない。

金融業とはある意味、究極の情報産業である。金融機関は資金の貸手として借手とさまざまな情報交換を行い、借手が貸付利息以上の利潤を得られるよう努力する。資金の提供を通して借手の付加価値を高め、資産の増幅に寄与する。自らの情報収集に難があるときは、ノンバンクに資金を提供して信用供給をする。サラ金も、バランスシートも担保もない個人・家計に信用供給をすることで、金融業界の一翼を担ってきた。ヤミ金を弁護するつもりはないが、無意味な規制がなければ闇に隠れる必要のなかった貸手も多くいるはずだ。

貸した金に金利を付けてひたすら回収するのは単なる搾取にすぎない。資金を提供して顧客(借手)と共に付加価値を生み、安定的に利益を獲得する。これが金融業の本質だろう。信用供給が増え、信用スプレッドが縮小しなければ経済が元気になるはずがない。日本では金融業は鎌倉時代から世の嫌われ者だった。だから敢えて言いたい。「がんばれ金貸し!」

伊東 良平

不動産鑑定士