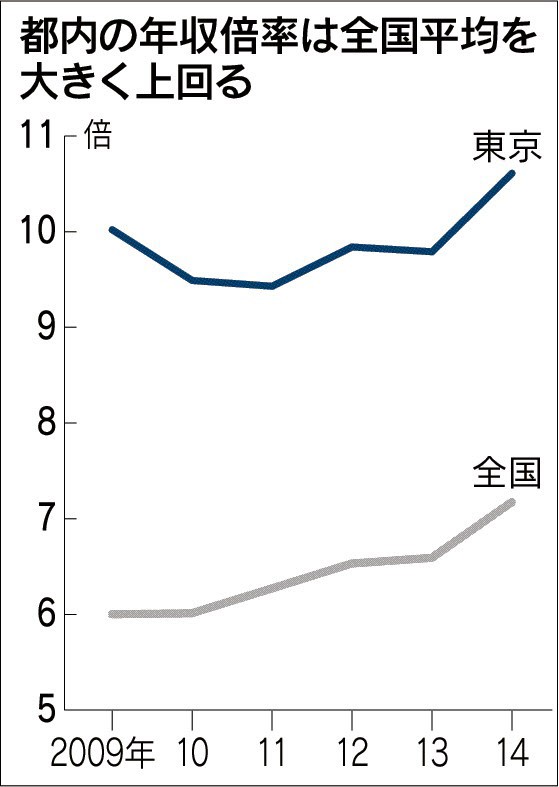

日本経済新聞の記事によると、東京都内の2014年の新築分譲マンションの平均価格は都民の平均年収の10.61倍と前年比で0.82ポイント上昇しているそうです。この背景には、外国人の購入や相続対策の不動産投資などが影響していると思われます。

都内で2014年に分譲された新築マンション価格(70平方メートル換算)は平均6673万円(前年比で8%上昇)で、1993年以来の高値です。一方、2014年の都民の平均年収は629万円で、逆に2万円下落しています。

物件価格が年収の10倍ということは、家賃の上限が年収の30%と仮定すれば、10倍の不動産価格の物件は利回りがグロスで3%ということになります。投資という尺度から見た価格としては、上限に近付いていると言えるでしょう。

過去30年間で、この比率が10倍を突破したのは、1990年代のバブル期と2000年代後半の不動産ミニバブルの時だけということから、東京都心の不動産に関して、高値警戒感を指摘する声も出てきています。

確かに実需ではなく、「上がるから買う」「海外より割安だから買う」「相続対策で買う」というのは健全な市場とは言えず、現状の金利情勢やグローバル経済が変化した時に市場が大きく変動するリスクがあります。

不動産とは実際に住む人がいて初めて、経済的価値が生まれるものです。空室のまま価格だけが期待から上がっていくような状態は健全とは言えません。東京の湾岸のタワーマンションの中には空室のまま放置されている物件もあると聞きます。円安によって割安感を感じている外国人投資家と、相続税の圧縮率の高さに魅力を感じているシニア富裕層だけが購入しているような物件は、今後価格調整の洗礼を受ける高いと予想します。

一方で、都心の中古ワンルームのような、借り手の実需がある不動産物件は、物件価格に大きく影響するのは金利の動きだと思います。金利が上昇しても家賃が上昇しなければ、投資利回りの低下が価格で調整されることになります。逆に、このままの金利情勢であれば、安定した価格推移が予想できます。

いずれにしても不動産はロケーションが命。テナント付けに苦労するような場所ではなく、空室になりにくく、賃貸需要の旺盛な物件を選択することが不動産投資の鉄則です。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。メールマガジン登録会員数は、もうすぐ20,000人です!

編集部より:このブログは「内藤忍の公式ブログ」2015年8月4日の記事を転載させていただきました。オリジナル原稿を読みたい方は内藤忍の公式ブログをご覧ください。