「賃貸とマイホーム、どっちが得か」というのは、永遠に無くならないお金に関する相談です。長期のシミュレーションをかけて、どちらが有利か計算している人がいますが、前提が変われば結果が変わるので、時間をかけても意味はありません。

金利が上がれば、ローン返済がきつくなるから賃貸が有利、不動産価格が上昇するなら、資産の価値が上がるからマイホームを買った方が有利になります。結局、2つを比較すると、金利と不動産価格の将来予想で結果が変わるのです。

マイホームを買おうか悩んだらやってみるべきなのは、そのマイホームを賃貸に出したらどの位の家賃が取れるかのチェックです。

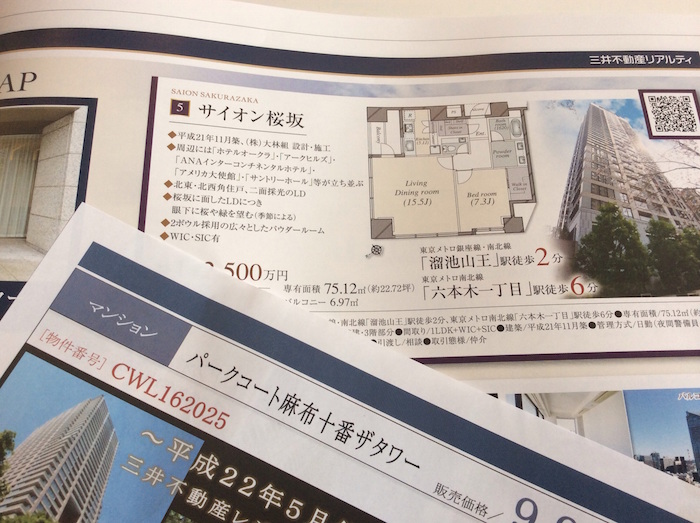

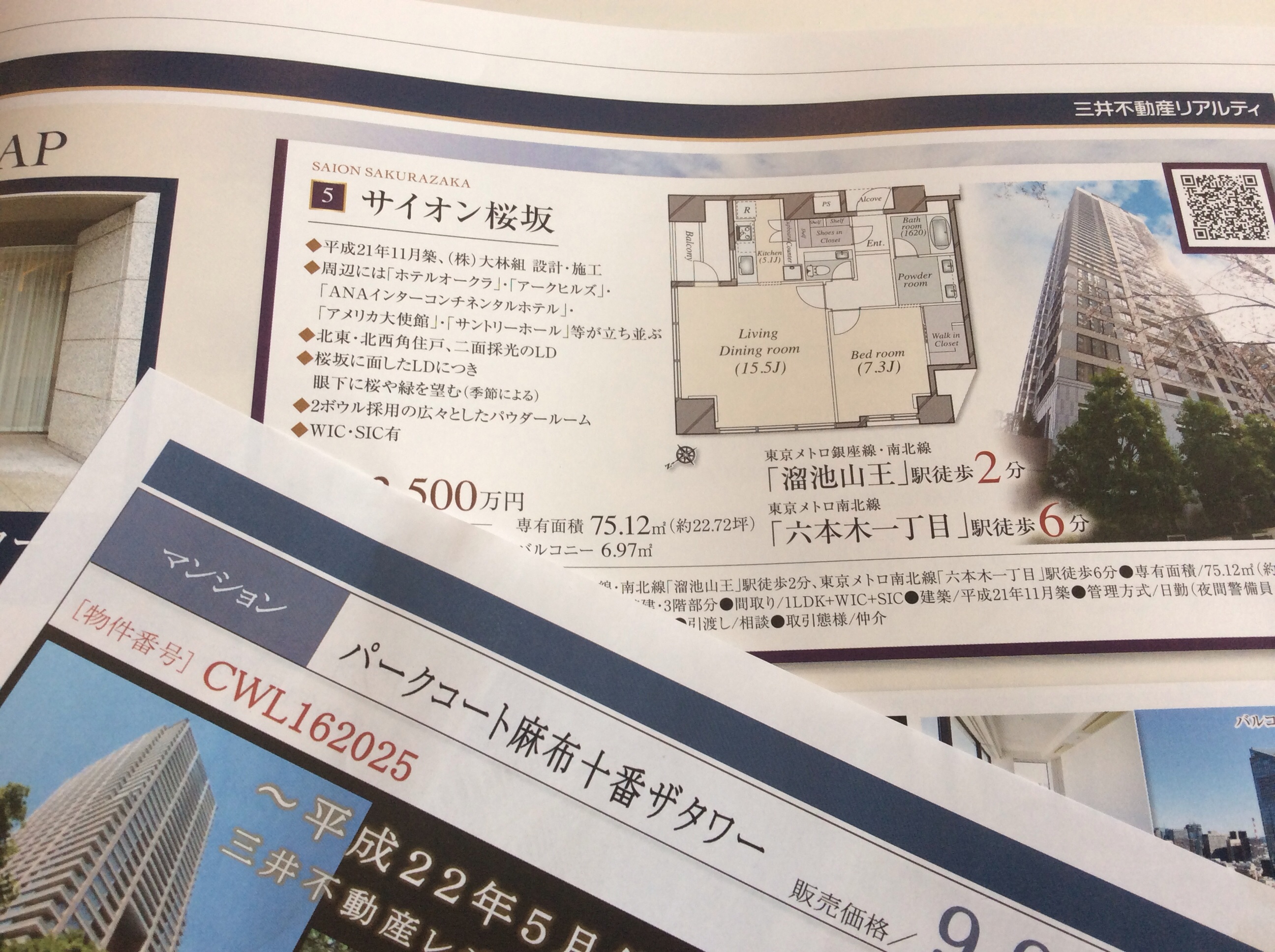

例えば、4000万円のマンションをマイホーム用に購入する場合、周辺の類似賃貸物件から想定家賃を算出してみます。もし、15万円で貸し出しできそうだとすれば、年間家賃収入は180万円になりますから、購入価格から計算した表面利回りは4.5%になります。

マイホームを購入しない賃貸派の選択肢としては、同じ4000万円を不動産投資に回すという選択肢があります。都心のワンルームマンションの表面利回りが5.5%だとすると、年間の家賃収入は220万円です。

もし投資用不動産の利回りがマイホームの想定賃貸利回りより高ければ、マイホーム購入するより、利回りの高い投資用不動産を購入して受け取る家賃から、賃貸住宅を借りた方が合理的ということになります。

もちろん、取引コストや管理費用、それにローンの金利などを加味していない単純な計算ですから、実際にはもう少し精緻な計算をする必要があります。また、将来の資産価値の下落がどちらが大きいかによっても判断は変わってきます。

郊外のファミリータイプの不動産物件は、単身者の増加や人口減少の影響を受けやすいと思っています。都心のワンルームのような物件の方が将来的な賃貸需要が見込め、資産価値の下落スピードも緩やかだと考えています。これは私の個人的な意見ですので、どうなるかはわかりません。

ここで強調したいのは、賃貸とマイホームのどちらが得かという損得の話ではなく、マイホームの選択にも投資のセンスを持った方が良いということです。

マイホームを購入したいという人にアドバイスしたいのは、自分が住まなくなった時に資産としてどんな価値があるかを考えておくべきだということです。そもそも賃貸物件と比較して価格が割高なものがマイホーム物件にはたくさんあります。購入者が価格よりも、建物の外観や内装といった見た目に興味を集中させているため、投資の観点からは「買ってはいけない物件」がたくさんあるのです。

理想的なのは、投資物件としても魅力的な物件をマイホームとして購入すること。住宅ローンの安い金利で借入して、将来の売却時まで資産価値の維持ができれば理想的です。

既に持家を購入してしまった人も、自分の家を賃貸に出したら家賃がいくら取れるか調べてみてください。利回り5%と仮定するなら、年間の家賃の20倍が今のマイホームの資産価値ということになります。家賃が月額10万円なら年間家賃120万円ですから、資産価値は2400万円ということになります。投資の視点を取り入れて、簡単な計算をすることで、マイホームに別の視点を持つのは極めて重要です。

■ 毎週金曜日に配信している無料メルマガ「資産デザイン研究所メール」。メールアドレスを登録するだけで、お金を増やすためのとっておきのヒントをお届けします。

■ 資産デザイン研究所のセミナーやイベントの最新情報はセミナー最新情報でご案内しています。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また投資の最終判断はご自身の責任でお願いいたします。

編集部より:このブログは「内藤忍の公式ブログ」2017年1月8日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。