遅ればせながら、1月29~30日開催の米連邦公開市場委員会(FOMC)議事要旨をおさらいしていきます。

1月FOMCでは前回2018年12月での9回目の利上げを経て、据え置きを決定しました。議事要旨では、声明文で「辛抱強くなれる」との文言を盛り込んだ背景について、世界経済の減速や金融市場の動向などを挙げています。また保有資産圧縮の早期終了についての議論が取り交わされ、参加者のほぼ全員が年内終了を予想していたことが分かりました。ただし、肝心な保有資産圧縮の方法は、依然として不透明です。詳細は、以下の通り。

金融政策

・参加者全員は、据え置きが適切との見解で一致。声明文ではフォワードガイダンスの変更を行い、「さらなる幾分の利上げ(some further gradual increases)」との文言を削除した。代わりに「世界経済と金融動向、抑制的に物価圧力と照らし合わせ」、委員会は「将来のFF金利の目標レンジの調整を決定することで辛抱強くなれる」との文言を追加。委員会はまた、経済見通しリスクが「概して均衡(roughly balanced)」との文言も削除した。

・参加者は、(世界経済の減速、金融市場、追加関税措置など)様々な見通しへのリスクや不確実性を抑制する上で、「辛抱強い」アプローチが適切と考える。

・「辛抱強い」アプローチは、金融政策の正常化を通じた経済活動やインフレ動向の影響を判断する機会を与える。さらに、通商政策のほか世界経済、特に中国や欧州の経済鈍化の影響についての影響を精査する時間を与える。

・参加者は、FF金利を足元の水準で据え置くリスクは低いと見込む。

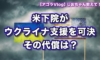

・FF金利は予測される中立金利の下限にあり、さらにインフレ圧力は抑制的で、資産価格の割高感は改善した。多くの参加者(many participants)は、年内の適切な金利水準について定かではないものの、一部の参加者(several)はインフレが基本シナリオを上回った場合にのみ、利上げが必要になるとの見方を示した。他の一部の参加者は、経済見通しが予想通りに進めば、利上げが適切と指摘した。

・複数の参加者(some participants)は、将来の政策の道筋に影響を与える世界経済と金融動向が「辛抱強い」金融政策の姿勢を打ち出す上で重要な要因と判断した。

・多くの参加者は、不確実性が後退すれば、委員会は「辛抱強い」金融政策という表現を見直す必要があるとし、違う文言を使用する可能性があるとの見解を寄せた。

FOMC参加者の中立金利(≒経済・金利見通しの長期的見通し・中央値)の推移。

作成:FRBを基にMy Big Apple NY

経済動向、見通し

・参加者は、持続的な経済活動、力強い労働市場、インフレ目標2%での対称的な推移などが数年先にわたって続くと見込む。

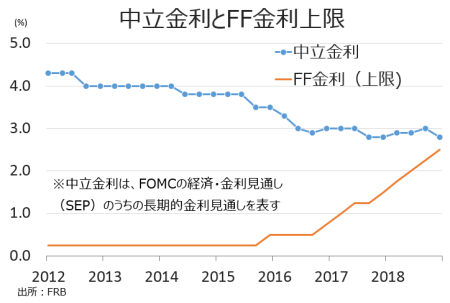

・2019年は2018年以下の成長となる見通しだが、長期見通しを上回る公算。数人の参加者は、財政刺激の減退をその背景として指摘。

・複数の参加者は2018年12月以降、成長見通しを下方修正。背景として消費者並びに企業のセンチメント低下、海外成長見通しの引き下げ、金融環境の引き締めを挙げた。

・家計部門の支出は、労働市場に支えられ力強さを維持。

・企業の固定投資(設備投資)は、2018年初めの加速したペースから鈍化したと指摘。複数の参加者は、景況感指数が示す通り経済見通しに対する楽観度後退を挙げた。特に、欧州と中国の成長見通し、通商政策の不確実性を与えたという。

・インフレ動向は前年比でコアと全体共に2%近くにあると認識。複数の参加者は、原油安、海外の成長鈍化、昨年のドル高が足元のインフレ動向を抑えていると指摘した。

・多くの参加者は、力強い労働市場や原料品の値上げにも関わらず、物価上昇圧力は抑制的との見方を示した。

・参加者は経済、労働市場、中期的なインフレ見通しをめぐり、多くのリスクを指摘(a number of risks associated with~)。参加者は、これらにより下方リスクが強まったと指摘し、その要因として①予想以上の世界経済の減速、特に中国と欧州、②急速な財政刺激の減退、③金融市場の一段の引き締め――などを挙げた(前回から通商政策、予想以上の金融政策の引き締めは削除)。

・その他、政治的なリスクも挙げられ、BREXITや一部政府機関の閉鎖が挙げられる。

・数人の参加者は、長期のインフレ見通しが委員会の対称的な2%の目標値より低い可能性について懸念を表明。複数の参加者は、物価下落リスクより上昇リスクが減退したと指摘した。

・数人の参加者は、経済が減速局面にあるなか、長期的物価見通しが依然として低水準にあることに懸念を表明。

・上方リスクとしては、引き続き減税効果による予想以上の経済加速や、貿易摩擦や世界経済減速への不確実性の後退を挙げた。

2018年12月FOMCでの経済・金利見通し。

作成:My Big Apple NY

スタッフの経済見通し

・スタッフは1月に、米株安と世界経済の減速を背景に経済見通しを小幅に下方修正。

・スタッフは、2019年の成長率が潜在成長率を上回ると予想するも、2021年にかけて潜在成長率以下へ鈍化する。

・スタッフは、失業率の幾分のさらなる低下を予想。失業率は長期的な適性水準を下回るが、2020年までに底打ちし、2021年に上昇に転じる見通し。

・スタッフは、コアPCEにつき2019年に2%へ到達すると予想。2019年のPCE自体は、エネルギー価格の下落を受けてコアを小幅に下回り、2021年にかけコアと同じく2%へ回帰すると見込む。

・スタッフは、引き続き成長率、失業率、物価へのリスクは過去20年間の平均に近いと予想。GDPと失業率のリスクは引き続き概して均衡とし、上方リスクは今回も減税による家計と企業の支出拡大を見込む。下方リスクも前回同様、通商政策や海外経済の動向による米経済の下押しを挙げる。

・物価のリスクは、引き続き均衡。物価は、経済が潜在成長から上振れする時は加速しかねないが、長期的見通しがスタッフ予想を下回るリスクによって相殺されている。また、海外経済の状況が悪化してドル高となれば、インフレ期待を抑えうる。

金融市場、海外動向

・金融市場について、参加者は概して変わらずと判断。ただし、金融市場のボラティリティ上昇により金融動向は数ヵ月前より引き締まり、株価が下落し、企業のリスクスプレッドが拡大したと認識した。

・複数の参加者は、イールドカーブが過去にマクロ経済見通しが悪化した時の水準よりかなり低いと指摘。

・2~3人の参加者は信用市場のスプレッド拡大を受け、もしこうした状況が続けば、経済活動を阻害するとの考えを寄せた。

・参加者は、経済見通しへの影響を見極める上で、金融市場の動向を注視することで合意した。

・金融安定において、多くの参加者はボラティリティの上昇が投資家のリスク選好度を削いだことへ懸念を表明。こうした状況は緩和したが、2~3人の参加者はより好ましくないマクロ環境下、緊張した金融市場が続くか、あるいは広がった可能性があったと指摘した。

・数人の参加者は、金融市場が悪化した場合に備え、金融機関が十分な資本を確保することが必要と強調した。

・連邦準備制度公開市場勘定(SOMA)の担当者によれば、前回のFOMC以降、金融市場でボラティリティが急上昇、市場参加者は①欧州と中国を始めとした世界景気の減速と不確実性の高まり、②政策リスク、③一部政府機関の閉鎖――などが挙げられた。

・また市場参加者は2018年12月FOMCでは金融引き締め状況や経済見通しの下方リスクが強まった環境を十分認識しなかったと解釈した。さらに、利上げや保有資産の圧縮への道筋に十分な柔軟性を有していないと判断したもよう。リスク選好度の低下は、流動性不足や薄商いのマーケットでさらに悪化した。

・しかし、年初に入りFed高官が利上げに「辛抱強くなれる」と強調し、保有資産などについても柔軟に対応すると説明したため、株価は約5%回復し、社債のリスクスプレッドは縮小した。

・プライマリーディーラーの利上げ見通しは、2018年12月調査時点と比較し25bp低下、全体的に年内の利上げ見通しが後退した。

・FF金利は超過準備預金金利の水準近くで推移。

・レポ金利は昨年末に上昇したが、これは米国債の大規模入札に絡んだ資金調達の需要が高まった上、年末要因から流動性が低下したために発生した。

・NY連銀は、翌日物銀行調達金利(OBER)を算出するための新たなデータを選択する。NY連銀は既に、(ロンドン銀行間取引金利に代わる)参照レート改革の一環で担保付き翌日物資金調達金利(SOFR)を公表しているが、年末までに意見を聞き取り、2020年上半期までに一連の取引金利の公表を行う。

・FOMC参加者から、保有資産の圧縮が米株安などリスク選好度の悪化につながったか数多くの質問が上がり、影響は限定的との報告があった。その半面、複数の投資家は資産圧縮がリスク選好度の低下をもたらしたとの認識を明らかにした。

・スタッフは、投資家のリスク選好度が大きく変動した背景として①FOMCのコミュニケーション、②市場予想より弱い経済指標、③通商政策の不確実性、④一部政府機関閉鎖、⑤企業業績への懸念――を挙げた。米株などにつれ、海外の金融市場も同様にリスク選好度が低下した。

・米債利回りの低下や一部エマージング市場への楽観度の強まりから、ドル安局面を迎えた。

・アナリストは、2018年10~12月期の企業業績見通しを下方修正し、新規株式公開(IPO)など株式発行数は伸び悩んだ。

・商工ローンの貸出基準は概して変わらず、商業不動産の資金動向は緩和的。消費者ローンは小幅に引き締まったが、概して支出を支援する方向にある。

・スタッフは、金融市場の潜在的なリスクに関し最新版のレビューを提出した。2018年の秋以降にみられた金融市場のボラティリティ上昇は、2017~18年初めまでみられた低ボラティリティと比較すると、歴史的な水準へ戻したと考えられる。しかし、2018年12月に発生したボラティリティ上昇は相当大きく、年末の流動性低下局面で発生したものだ。

・スタッフは、株式市場や企業債務の市場における資産価格の下落は、2018年11月時点の割高感を低下させたと判断。

・スタッフは、スプレッドが急拡大し、発行が減速した事情から、レバレッジドローン市場を注視していく。

・スタッフは、非金融セクターの企業債務がGDP比で過去最高近くへ膨れ上がっているため、負のリスクを拡大させかねないと判断し続ける。

・スタッフは、家計部門債務から派生するリスクは小幅(moderate)と判断する。

長期的政策実行の枠組み

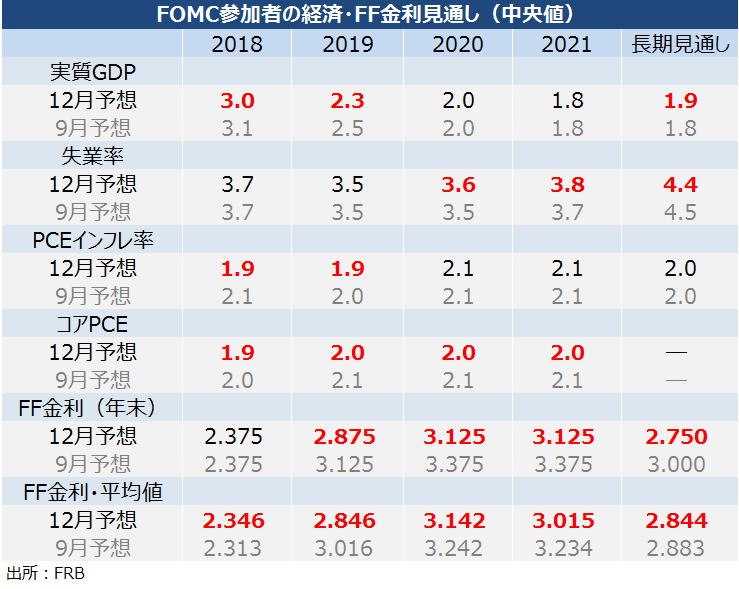

・参加者は、保有資産圧縮が与えた金融市場の影響についての市場関係者のコメントを協議した。参加者は資産圧縮が1年以上にわたって円滑に進んだと解釈し、段階的な縮小は相当以前から告知され当初の想定通り進みと認識している。また、FF金利は金融政策を調整する第一の手段と判断する。

・しかし、一部の投資家はこれまでのコミュニケーションを受けて、保有資産の正常化を調整する前に金利を高く設定すると解釈してきた可能性がある。参加者は、FF金利こそ委員会の第一の政策手段とみなすものの、委員会の二大目標を支援するよう、保有資産の正常化を進めるべきと考える。

・原則に則り、参加者は保有資産正常化に柔軟性が必要であり、正常化に関する詳細は、マクロ経済の目標に従い、経済と金融動向に沿って調整することが望ましいとの認識で一致した。

・概ね参加者の全員(almost all participants)は、年内の保有資産圧縮終了を、遠くない将来に発表することが望ましいとの見解を表明した。発表は、正常化が終了する規模や過程について、確実性を与えるだろう。

・大半の参加者は、保有資産の償還を終了させた時、準備金は効率的な(注:Fedが2014年9月に公表した“政策正常化への指針と計画”にある「金融政策を効率的、かつ効果的に運営する上で必要な債券以上を保有しない」とする)水準を上回ると見込んだ。多くの参加者によれば、そうなれば、流通する紙幣などFedの負債部門を反映し、準備金の減少が非常にゆるやかにとどまる見通しだ。こうした過程により、Fedはオペを頻繁に行うことなしに、短期金利を舵取りし続けつつ、準備金を効率的な水準へ促すことが可能となる。

・数人の参加者は、償還終了後も準備金を縮小させることで、ボラティリティや短期金利の不用意なリスクを招くと指摘。従って、償還を終了させるため、Fedは準備金の水準を比較的安定に推移させる必要があると主張した。

・2~3人の参加者は、準備金の上限を設置すべきと提案した。

Fedの保有資産の推移。

作成:My Big Apple NY

1月議事要旨で、①ひとまず利上げは小休止、ただしインフレや経済動向を受けて再開に含み、②保有資産の圧縮は年内に終了させる見通し、③超過準備預金は漸減――の方向を打ち出しました。しかし、引き続き不透明なのは、②の資産圧縮終了がいつ、どのように行われるのか。また、③超過準備預金についても、スタッフ見通しで2.7兆ドルから1.2兆ドルまで減少したと明記される程度です。この辺りは、パウエルFRB議長による26~27日の議会証言で多少は明らかになることでしょう。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2019年2月25日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。