(カバー写真:Portal Abras/Flickr)

以前、こちらでRetail Apocalypseをご紹介し小売業の惨状などをご報告しました。

しかし、苦境に陥る小売業の陰で勝ち組が存在するのですよ。そう、オンライン小売大手アマゾンを想像しますよね?

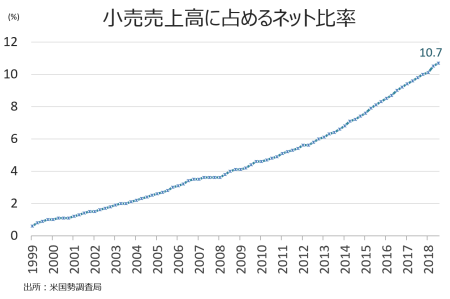

確かに、米小売売上高での無店舗(ネット通販を含む)のシェアは6月末で10.7%と過去最高を更新しています。

(作成:My Big Apple NY)

その上、年末商戦となれば20%を超えており、今年は最大22.9%となる見通し。そうなればアマゾン優勢かと思いきや…。株価で言えば、ご覧の通りでアマゾンを超えるパフォーマンスを達成しているのが小売最大手ウォルマートと百貨店のターゲットです。

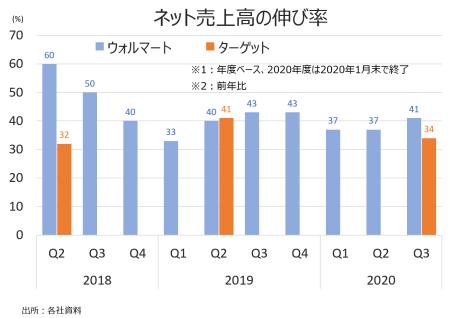

8~10月(第3四半期)の決算結果に、そのカギが隠されています。こちらをご覧下さい。

<ウォルマート>

・1株利益:1.16ドル>市場予想 1.09ドル

・売上高:2.5%増の1,279.9億ドル<市場予想 1286.5億ドル

・既存店売上高:3.2%増 >市場予想 3.1%増

・見通し:通期の1株利益を「前期から小幅に引き上げ」

※10月25日から「Early Deals Drop」を展開

<ターゲット>

・1株利益:1.36ドル>市場予想 1.19ドル

・売上高:4.7%増の186.7億ドル>市場予想 184.9億ドル

・既存店売上高:4.5%増 >市場予想 3.6%増

・見通し:通期の1株利益を5.90-6.20ドルから6.25-6.45ドルへ引き上げ、市場予想の6.18ドルも上回る

※ネット売上高は前年比31%増、買ったその日にお届け(same day delivery)、ネット購入+お店でピックアップ、カーブサイド・ピックアップの”ドライブ・アップ“(後述)などがネット売上の伸びの8割を占める

<コールズ>

1株利益:74セント<市場予想 86セント

売上高:0.3%減の43.6億ドル<市場予想 44.0億ドル

既存店売上高:0.4%増>市場予想 0.8%増

見通し:通期の1株利益 4.75-4.95ドル<市場予想 5.19ドル(5.15-5.45ドルから下方修正)

※有名人とのコラボしたブランド展開のほか、今年からアマゾンで購入した商品の店舗での返品受け取りを開始

<ホームデポ>

・1株利益:2.53ドル>市場予想 2.52ドル

・売上高:3.5%増の272.2億ドル<市場予想 275.3億ドル

・既存店売上高:3.6%増 <市場予想 4.3%増

・見通し:通期の売上高 1.8%増<事前予想 2.3%増

(通期の既存店売上高 2.3%増<前回予想 4%増)

※ネットでの取り組み不十分が理由(見通しの下方修正は前期に続き2回目、当時は追加関税と木材価格の下落の影響を挙げた)

比較して、お分かりになられたでしょうか?

ウォルマートとターゲットの強みは2つで、1つにネット通販と実店舗の融合があり、両社はネット注文後に実店舗でピックアップが可能なことです。日本と違って配送希望時間が2時間で区切られず、時間も厳守されないとあってこの仕組みは魅力的なんですよ。

(作成:My Big Apple NY)

ターゲットに至っては今年9月から全米50州の店舗にて自動車で乗り付け、入店することなく注文した品物をトランクに詰め込むシステム“カーブサイド・ピックアップ”を採用し、通期見通しの上方修正につなげています。

ターゲットのカーサイド・ピックアップ、大きな荷物となること必至の年末商戦では一段と存在感が増すはず。

(出所:Target)

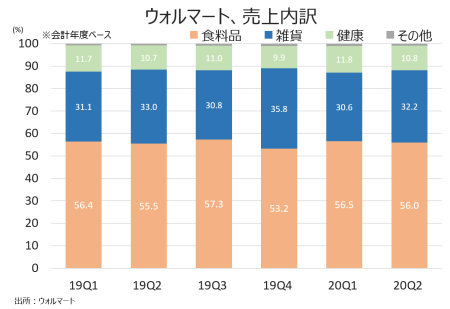

2つ目に、決算結果では分からない利点があります。それは、生鮮食品を含む食料・飲料の充実した品揃えです。アマゾンが未だ出遅れている分野で、ウォルマートは同分野の売上比率が50%台を占めます。ターゲットも同様に食料品部門の充実を図ってきました。生活必需品分野を抑えれば、景気減速局面での収益減を抑制できるのではないでしょうか。

(作成:My Big Apple NY)

前述のチャートの通り年初来の株価上昇率はウォルマートが28.3%高、ターゲットに至っては66.9%高(11月19日時点)とアマゾンの11.3%高を超えています。アマゾンとの差別化戦略が奏功している両社が、小売業の終末において勝ち組であることは間違いなし?

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2019年12月2日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。