小野章昌 エネルギー・コンサルタント

【GEPR編集部より】シェールガス革命について、さまざまな意見が登場しています。革命について懐疑的な専門家の意見を紹介します。また期待する意見もGEPRはこれまで提供しました。

和光大学経済経営学部教授の岩間剛一さんの論考です。

「シェールガス革命とその影響」

両論を併記して、読者の皆さまの参考に役立てたいと考えます。

【以下本文】

米国が最近のシェールガス、シェールオイルの生産ブームによって将来エネルギー(石油・ガス)の輸入国でなくなり、これまで国の目標であるエネルギー独立(Energy Independence)が達成できるという報道がなされ、多くの人々がそれを信じている。本当に生産は増え続けるのであろうか?

シェール資源は「非在来型」

シェールガスやシェールオイルは「非在来型資源」である。通常の油田・ガス田の資源は「在来型資源」と呼ばれ、ボーリング井戸から地下の圧力によって自然に吹き上がって来るのに対して、シェール資源は硬い岩石(頁岩)に閉じ込められていてボーリング井戸を掘っただけでは吹き上がって来ない。

人工的に割れ目を作って回収する必要がある。割れ目ができる範囲には自ずと限度があり、地下の圧力で割れ目が閉じて行くため、生産量は急速に減少して行く。これまでの実績では最初の2年間で8割の減少が生じている。従って次から次へと井戸を掘らねば生産量を維持することができない。

全米の資料を集めた米国のエネルギー技術の専門家の分析によると、シェールガス田で現在の生産量を維持するためには毎年7640本の生産井を掘る必要があり、そのコストは418億ドル(4兆2千億円)になると計算されている。2012年のガス売上総額が325億ドルと計算されるので、売上げをはるかに上回る生産井への投資が毎年必要となる。これはどう考えても実行不可能と言えよう。

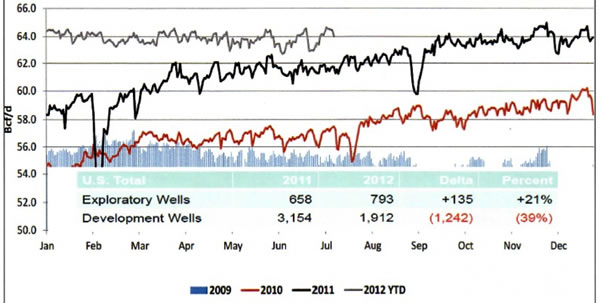

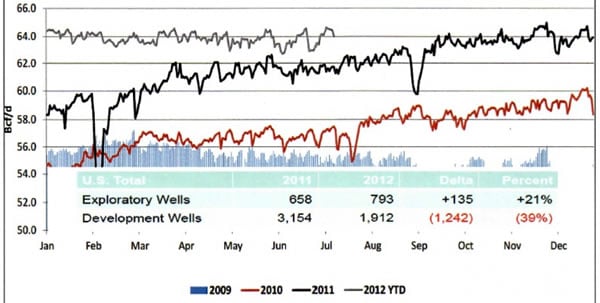

実際に、在来型資源を含めた米国のガス生産量は図1のように2010年(上から3番目の曲線)、2011年(上から2番目の曲線)と順調に伸びてきたが、2012年に入って横ばいであることが分かる。2012年曲線は年度途中(7月)までのものであるが、2013年1月までの速報値を取っても横ばいの傾向は変わらない。現在ガス生産に投じられている掘削機(リグ)の数がピーク時の4分の1以下になっていることを考えると、シェールガス生産が現在以上に伸びるという保証はないと言えよう。

図1米国の天然ガス生産量(単位:10億立方フィート)

出典:EPRINC

米国はガス純輸入国

米国の2012年のシェールガス生産量は約9.7兆立方フィートで、国内生産量24兆立方フィートのおよそ40%を占めている。米国の生産シェアは世界の20%程度であるので、世界生産量の8%を占めているとも言える。これは大きな数字と言えよう。しかし米国は25.5兆立方フィートを消費する大消費国でもある。現在でも年間1.5兆立方フィート(生産量の約6%に相当)の純輸入国である。主な輸入先はカナダで在来型ガス田からパイプラインで輸入している。

仮に米国のシェールガス生産がこれ以上伸びないとしたら(その可能性は前述のように高い)輸出入はどうなるであろうか? カナダからの年間3兆立方フィートの輸入は引き続いて行われるであろう。なぜなら在来型資源からのガスは安価であり、シェールガスに比べて競争力が断然高いからである。

米国のLNG輸出はどのようになると考えられるだろうか? 国内消費者向けに販売するより輸出、とりわけアジアの顧客向け輸出を行えば、より多くの利益が事業者にもたらされるというのが一般的な考えである。例えば現在のアジア向けLNG価格17ドル/100万Btuで売れれば、液化コスト+専用船輸送コスト約7ドルを差し引いても10ドル程度の実入りがあり、国内市場価格(4ドル強)との差を享受できるという考えである。

しかし米国のエネルギー業界アナリストはこの輸出について「米国は2年間ほど試験的にLNG輸出を行い、本当に輸出余力があるのか、思い通りの利益が得られるかを実証した後に、本格的な輸出に踏み切るべき」との意見を出している。彼らとしてはもっともな意見であろう。

米国のガス供給はパイプラインでほぼ全土がつながっている。生産者は生産したガスをパイプラインに押し込む他なく、需要家はパイプラインから引き出すしか方法がない。全土の取引が大きな単一ガス市場で行われていると考えられよう。我が国も輸入に当たっては、スポット市場は安い時もあれば、高い時もあることを良くわきまえた上で行う必要があろう。

実際にLNG輸入を考えている日本の電力会社は安い価格よりもむしろ契約先の多角化、価格決定方式の多様化のために米国シェールガスの輸入を考えている。

一方で経済産業省は米国からの輸入(2018年ごろ開始)を先取りする形で、2015年にも輸入ガス価格が下がるとして、関西電力・九州電力が申請した電気料金改定額を大幅に引下げる裁定を下している。しかし将来のガス輸入価格が下がる保証は全くない。最終的にはそのつけが電気料金再値上げの形で電力会社や消費者に回ってくるのではないだろうか。

経済産業省は石油ガス・金属鉱物資源機構(JOGMEC)を通じて米国のシェールガス・プロジェクトに参加する日本企業に対して1兆円までの債務返済保証を行うことにした。またLNG輸入に当たっては日本貿易保険(NEXI)を通じて米国が輸出を禁止した場合の損失を補填する仕組みも新たに作っている。

通常は低開発国向け輸出入のカントリーリスクをカバーする貿易保険を先進国の米国に適用するということは異例の措置であり、政府としてもそれだけ米国のシェールガス・プロジェクトと米国産LNG輸入のリスクが高いことを認識している証左に思われる。

IEA予測は非現実的な想定に基づいている

石油について見てみよう。米国が将来世界1の石油生産国になって国内生産が需要を上回るというIEA(国際エネルギー機関)の予測が新聞などで報道された。2012年発表のIEAレポートを詳細に読むとそのようなことは一切言っていない。

正確には「カナダを含めた北米の生産量が2030年には需要を上回り純輸出地域になる」というものであるが、その中には米国のシェールオイルやカナダのオイルサンドなどの「非在来型資源」の産出量が大幅に増えるという非現実的な想定や、米国の消費量が500万バレル/日という大きな幅で削減されるというこれまた非現実的な想定が含まれている。

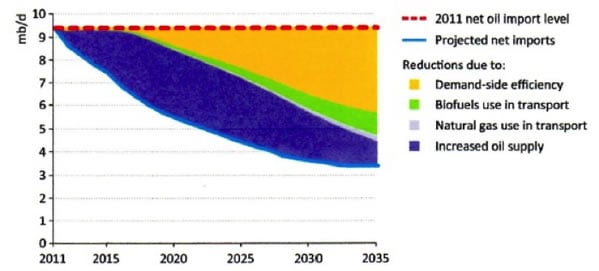

しかし下記図2のIEAグラフに見るように、例えIEAのいう楽観的予測に立脚したとても米国が自給可能になることは考えられない。2035年になっても米国は石油の純輸入国であり続けるのである。

図2 IEAによる米国石油輸入削減予測

出典:IEA「世界エネルギー見通し2012」

注)2011年の原油輸入量950万バレル/日を基準(赤色点線)としてどのような形で輸入量を減らすことが出来るかを示したもの。黄色が需要削減によるもので一番大きな要素と考えられている。生産側では緑色がバイオ燃料生産増、濃い青色がシェールオイル増産分である。しかし結果としてどこまで行っても300万バレル/日以上の輸入は残ることを示している。

実際にはこのグラフのような削減は考えにくい。大幅な省エネは希望的観測に過ぎない。これからも人口が増えて行き、経済成長を目指している米国ではエネルギー需要も伸びるであろう。シェールオイルの生産が最盛期(2020年代前半)には400万バレル/日以上になることを期待しているが、現在の生産量は150万バレル/日程度に過ぎない。

しかも2つの主力油田以外に目ぼしいものはないこと、どの油田でもスィート・スポットから採掘を始めているため残りは段々と資源の質が低下すること、シェールガスと同様に多数の生産井戸(毎年6200本、358億ドル)を掘り続けるのは無理であることを考えると、よくてあと100万バレル/日程度の増産が期待できるのみであろう。

現在量と合わせて250万バレル/日という生産量は世界の生産量の3.3%程度であり、世界の既存油田の減耗(年間300万バレル/日)の1年分を補うこともできず、世界の風景を変えるほどのインパクトを持つものではないであろう。

終わりに

我々は「非在来型資源」と「在来型資源」の違いを明確に知る必要があろう。石油を例に取ると、シェールオイルの代表的油田であるノースダコタ州バッケン油田の生産井(1本)の平均産出量は124バレル/日であるのに対して、メキシコ湾の在来型油田の産出量は2万5000バレル/日のものがざらにある。非在来型資源は回収に多くの手間と時間を要するものだけに生産量には限りがある。過度の期待を抱くのは禁物と言えよう。

小野章昌 1939年愛知県生まれ。1962年東京大学工学部鉱山学科卒。同年三井物産 入社1964-65年米コロラド鉱山大学(修士課程)に短期留学。三井物産では主として銅・亜鉛などの資源開発とウランを含む原子燃料サイクルビジネス全般に従事。同社原子力燃料部長を務め退社後、現在はエネルギー問題のコンサルタントとして活動している。