2007年のアメリカの不動産バブルの崩壊に端を発する世界同時金融危機は、リーマン・ショック、ギリシャ・ショック、ユーロ危機を経て、なおも回復の兆しが見えない。米国の失業率は依然として8%以上の高い水準にある。とりわけ金融業は、なおもリストラが継続している。

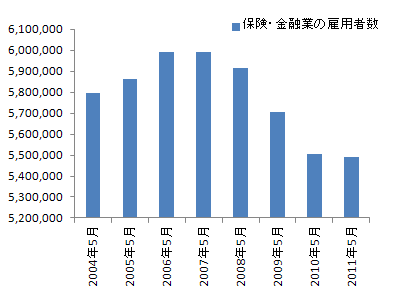

出所: 米労働省のウェブ・サイトから筆者作成

上の図は米国の保険・金融業の雇用者数である。2007年には600万人の雇用があったこのセクターは2011年には550万人弱にまで減っている。そして、昨年後半は欧州債務危機により、多くの金融機関がリストラに踏み切ったために、現在はさらに少なくなっているだろう。アメリカだけで、実に50万人以上の金融マンの首が飛んだのである。

とりわけ、ウォール・ストリートの投資銀行は、バーゼルIIIやボルカー・ルールなどの規制で収益源が制限され、また、ウォール街を占拠せよデモに見られるように世論からの風当たりが強くなり、厳しい状況に置かれている。

投資銀行はバブルの時は経営者や社員に高額報酬を支払っていたのに、潰れそうになっても”Too Big to Fail”で政府の救済が必要、というのはなんとも虫のいい話である。こういった批判は、全くその通りであろう。金融危機前には、世界の巨大金融機関は大小様々な利益相反やモラルハザードの温床であったのだが、残念ながら、それは危機後でも変わってない。

筆者自身の意見としては、投資銀行は、預金や融資を担当する銀行と、様々な複雑な商品を扱う証券を完全に分離し、自らがヘッジファンドとなっている自己売買は禁止し、独立したヘッジファンドとしてスピンオフさせ、さらに情報を作り出すリサーチ部門も証券会社に所属することは禁止し、独立したリサーチハウスとしてスピンオフさせ、徹底的な機能分離により、問題があったら民間企業として自己責任で潰すような金融システムの構築を国際的に目指すべきだと考えていた。

しかし、実際は投資銀行はますます”Too Big to Fail”になっている。バーゼル委員会や金融安定理事会(FSB)は、G-SIFIs(Global Systematically Important Financial Institutions)として、20~30ほどの金融機関を選定して、さらに厳しい自己資本規制等を課すことを決めている。大きな金融機関は潰れそうになれば政府に救済されるという暗黙の政府保証があったわけだが、これからは暗黙でも何でもなく明示的に潰されない銀行が監督当局に指定されたわけである。

結局、世界の投資銀行は、バーゼルIIIにより自己資本比率を厳しくして潰れにくくし、ボルカー・ルールにより自己売買での収益源を制限するものの、そのまま存続することになった。自己資本比率を高めることは資本コストを引き上げる。自己売買が制限されれば収益源が減る。つまり、収益が減り、コストが増えるのだ。だとしたら、投資銀行で働く人数と給料もそれに合わせて減らさなければいけなくなり、実際にその通りのことが起こっているのだ。

このようにますます規制で管理され、政府保証がついて潰れることがなくなった巨大投資銀行の経営者や社員の給料は、公務員的なものにならざるをえないのではないか、と筆者は考えているのだが、はたしてどうなるのだろうか。

参考資料

The 200,000 Layoffs That Rocked Investment Bankers In 2011, Bussines Insider, Jan. 3, 2012

U.S. financial sector loses 459,400 jobs in four years, The Business Journals, April 24, 2011

Large layoffs loom on Wall Street, CNN Money, April 30, 2012

社会主義化する国際金融の世界、アゴラ、2012年01月12日