政府機関の閉鎖ですっかりマーケットのスポットライトから外れていますが、8日引け後のアルコアを皮切りに、7~9月期決算シーズンが幕を開きます。JPモルガン・チェースとウェルズ・ファーゴが11日に続きますね。

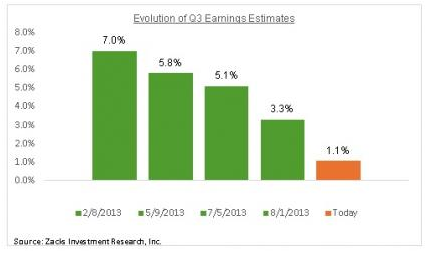

ザックス・インベストメントの調査では、増益率は1.1%増。2月時点の7.0%増から断続的に下方修正され、特にテクノロジー、小売、裁量消費財、素材が足を引っ張りました。

着実に大人ならぬ下方修正という階段を降~りるぅ~♪

10~12月期の増益率は8.9%増と改善を見込んでいますが、政府機関の閉鎖に伴う消費減速と企業業績への打撃(連邦政府職員のほか、 ロッキード・マーティンの2400人が一時帰休)の余波もあり、下方修正の憂き目に遭いそうですね。

7~9月期に眼を戻して、別の調査をみてみましょう。

S&PキャピタルIQによると、S&P500を構成する企業の104社が見通しを発表しており、65社がアナリスト予想以下、23社がアナリスト予想以上、16社が予想通りでした。ネガティブ/ポジティブ比率は2.9倍となり、これは過去10年の平均値を上回ります。

S&PキャピタルIQの主席株式ストラテジストのサム・ストバル氏は、7~9月期業績の向かい風要因に以下の5点を挙げていました。

1)金利上昇

2)ドル高

3)原油価格の上昇

4)シリア情勢

5)強制歳出削減の影響で予想以下に終わった米4~6月期国内総生産(GDP)

セクター別では、通信セクターの1株当たり利益がもっとも強い伸びになると見込まれ26.2%増となっています。反対に金融は2.7%減の見通しです。金融については、トレーディング収入が減収すると英フィナンシャル・タイムズ紙をはじめ各アナリストが警鐘を鳴らしていたので、織り込み済みでしょう。

1株当たり利益で絶好調だった通信セクターは、売上になると10.4%増。生活必需品は反対に20.6%が見込まれています。

政府機関の閉鎖をが足かせとなり、個別企業の決算が米株市場のドライバーになりづらいでしょう。10~12月期も政府・民間の一時帰休が全体の重しとなるリスクも考えられ、見通しは明るいとは言いづらい。強いていうなら、米連邦公開市場委員会(FOMC)による量的緩和(QE)縮小の年内見送りシナリオが濃厚となりそうです。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2013年10月7日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。