アゴラで、橋下大阪市長の政策方針を巡って、議論が大いに盛り上がっている。中でも、「消費税の地方税化」は、その是非に関する意見が交錯している。

日頃、地方税財政の研究を専門の一つとしている私は、橋下市長から、区政改革に関する大阪市特別顧問を仰せつかる身であるが、地方税財政は直接の所掌でないことから、発言の自由をお許し頂き一経済学徒として、この議論についての個人的見解を述べたい。本稿に込めた思いは、争点の中で無用な対立を引き起こしている部分は、互いに争わず合意点を見出す(ないしは主要な争点から外す)こととして、願わくば超党派での合意をよりよく形成できるようにして頂きたいということである。ただ、政治的戦術、政治的手続きの上で、敢えて対立する道を選ぶことがあるのは承知しているが、同意できる点では対立はできれば避けて頂きたいところである。

議論を拝見していて、社会保障における地方の位置づけについての現状をきちんと把握しておくことが重要であると痛感した。これを理解することで、「消費税の社会保障目的税化」と「消費税の地方税化」の異同が明らかとなろう。

まず、日本の地方自治体は、我が国の社会保障の実務をかなり担っているということである。確かに、我が国の社会保障制度の設計は、国が行い、地方自治体は地元密着の個別的な社会保障給付・サービスについて限られた裁量の余地しかなく、国が設計した制度に則ってほぼ裁量なく実務を行っているというのが、大まかなイメージである。しかし、金額面でみると、社会保障において最終的な支出元となるのは、社会保障給付の約8割が地方自治体である。事実、国(および外郭機関)が国民に直接的に社会保障給付を行うのは、大まかに言えば、年金と雇用保険ぐらいである。他方、医療、介護、生活保護などは地方自治体が窓口になって給付を直接的に行っている。

今後、高齢化の進展に伴って、社会保障給付は増加することが見込まれており、どの税で賄うにせよ、税財源の部分について地方自治体が社会保障給付をさらに多く支出していかなければならないことは、もはや不可避である。まずは、この点について認識しておこう。

しかし、話はそれだけでは終わらない。我が国の社会保障制度が財源面でねじれているのは、大半の最終的な支出元である地方自治体が、その財源の大半を自力で賄っているわけではない、というところである。むしろ、財源は国が多く賄っており、それをひも付き、ひもなしの形で国から地方へ配分されている。

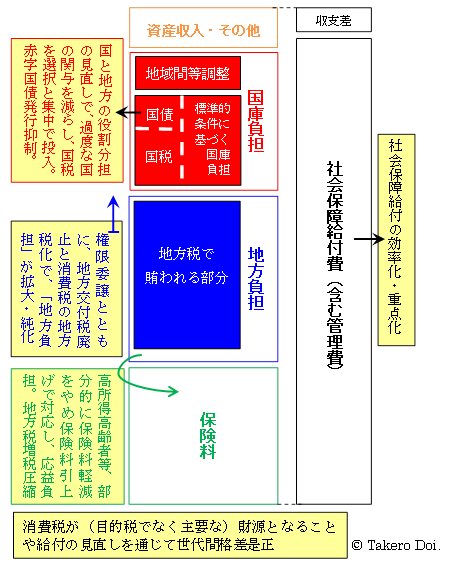

社会保障給付の財源は、主に税と社会保険料からなっている(他に、少ないが運用収入などの「資産収入・その他」がある)。税で賄う財源のうち、国が責任を持って税財源を賄うとされる国庫負担と地方自治体が責任を持って税財源を賄うとされる地方負担がある。ちなみに、2009年度の社会保障給付費統計によると、租税で賄われる部分は39兆円で、そのうち国庫負担が29兆円、地方負担が10兆円である。この国庫負担29兆円のうち、地方自治体を経ずに国民に直接支給されている年金や雇用保険にまつわる国庫負担は約11兆円、自治体が実務を担う医療・介護・生活保護などにまつわる国庫負担は約18兆円となる。国庫負担の名のもとに、大まかに言えば約18兆円もが一旦国庫を経て地方自治体に配分されている。

数字上は、これだけでも複雑だが、実際はもっと複雑である。そこには、(橋下大阪市長が廃止を唱える)地方交付税による財源が含まれるからである。この国と地方の財源にまつわる役割分担は、現行制度では下記のように複雑に入り組んで、責任転嫁や財源の分捕り合いが起きている。

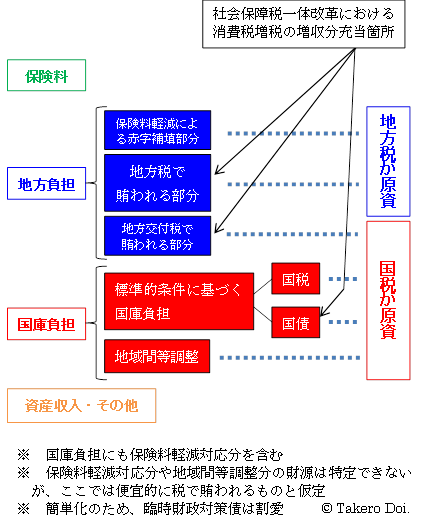

今一度、図1を用いて財源について整理しよう。

図1 社会保障給付費収入

保険料収入等がある中で、税で賄われる部分のうち、「国庫負担」と「地方負担」がある。しかし、図1に示された「地方負担」とされる部分でも、純粋に地元住民から得た「地方税で賄われる部分」だけではない。本来は保険料で賄うべきだったのが軽減措置を講じたために収入不足に陥り結果的に地方税を用いて補填せざるを得なかった部分もある。また、地方税収が少ない地域ではより多く地方交付税が配分されており、(使途を特定せずに配分される)地方交付税が充当されたであろう部分も「地方負担」にはある。もちろん、ひも付きではないのだが、地方交付税が配分される際の算定上、暗に示唆するかのように社会保障給付の地方負担分は加味されている。

しかも、元をたどれば、地方交付税は消費税を含む国税5税の一定割合が原資となっている。地方交付税は、地方固有の財源というものの、国税として一旦徴収されている。地方交付税の制度的欠陥は、別の拙稿に委ねる。筆者も博士論文が受理されて以来苦節13年ずっと唱え続けている「地方交付税の廃止」は、橋下市長が唱える政策方針のまさに核心と言うべきものである。

「国庫負担」においても、国税が充当される予定の「標準的条件に基づく国庫負担」だけでなく、高齢者数など地域差がある部分については保険料や地方負担に格差が出ないように配慮して「地域間等調整」を行う部分がある。おまけに、国税が充当される予定の部分は、あいにく国税収入が不足しているため、赤字国債でその多くを埋め合わせざるを得ないのが現状である。ただ、一旦赤字国債で賄うことにしたこの財源も、将来の償還時には国税で国民が負担しなければならないものである。

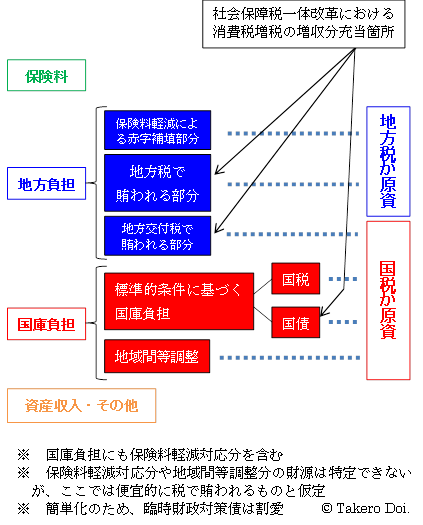

こうしてみると、図2に表した社会保障給付財源の現状における問題点は、(1)「地方負担」といいながら純粋に地方税での負担になっていないこと、(2)「国庫負担」といいながら赤字国債で負担を先送りしていること、(3)社会保障の給付と負担に世代間格差がありながら、高齢者(特に高所得者)の保険料負担を軽減していること、(4)社会保障財源の負担にまつわる地域間格差を是正する仕組みとして地方交付税と国庫負担における地域間調整の2つがあるが役割が複雑・不明確で、逆に地域別に見た受益と負担の関係が不明確になっていること、が財源面からみて挙げられる。

これらは、社会保障制度改革としてでもよいし、地方分権改革でもよいが、いずれにせよきちんと改革しなければならない問題である。

図2 現行の社会保障給付の財源

現在の野田内閣では、図1に示したように、上記の問題点の(2)を主とし、(1)の若干部分を解決すべく「社会保障・税一体改革」を進めるべく、消費税増税を提起した。

これに対して、大阪維新の会の橋下代表は、「消費税の社会保障目的税化」に反対し、「消費税の地方税化と地方交付税の廃止」を提起している。確かに、財政学にある「ノン・アフェクタシオンの原則」に照らしても、使途を特定しない方が良い。

ただ、民主党も自民党も、「消費税の社会保障目的税化」とまでは限定していない。消費税法に目的税と明記しようという話ではない。単に、増税分の税収に限り社会保障給付に用いることを念頭に消費税増税を提起している、という程度である。大阪維新の会は、既成政党批判を展開しているから、民主党や自民党が提起した内容を批判することを「消費税の社会保障目的税化」批判という形で展開しているのだと思うが、ここは、政治色の濃い差異の強調なのだろう。

むしろ、「消費税の社会保障目的税化」批判は、消費税の増税が現行制度追認を助長する形で行われることを批判し、社会保障制度をはじめとする国と地方の役割分担の見直しや地方分権を進めることとセットで消費税増税を含む税制改革を行うべきという意味と解した方が良いのではなかろうか。

一見すると、両者は異なる。しかし、本質的な違いは、消費税増税の賛否ではなく、消費税増税を考える上で社会保障制度を含む国と地方の役割分担の見直しをどこまで本格的に行うか、というべきである。

今後我が国の地方自治体で(現行制度をそのままにしても当然だが、制度改革しても大規模な給付削減をしない限り)高齢化により社会保障支出が増加し、地方歳出の多くを社会保障支出が占めて年を追うごとに増加する時代になる。だから、「消費税の地方税化」を進めても、今後は地方でも消費税の主要な使途として(目的税として1対1対応ではなくとも)社会保障支出を意識せざるを得ないのが実情である。だから、国税であれ地方税であれ、目的税としようがしまいが、消費税の主要な使途が結果的には社会保障費とならざるを得ない。後は、税制改革とともにどのような制度改革を志向するかである。

ならば、「消費税の地方税化と地方交付税の廃止」を、地方分権を進めるためだけでなく、上記の社会保障財源をめぐる問題点を克服することをも視野に入れた対応は、どのように考えられるだろうか。地方交付税を廃止しても、税収格差が少ない地方税が代替財源となるのだから、地域間税収格差の心配はかなり小さくなる。それでもなお格差是正が必要なら、橋下代表も言うように「新たな財政調整制度」を設ければよいだろう。新たな財政調整制度については、筆者も一員として加わった共同提言「『地域主権』の実現に向けた地方財政抜本改革」(抜粋版は『週刊東洋経済』2010年3月20日号掲載)に詳細を委ねる。

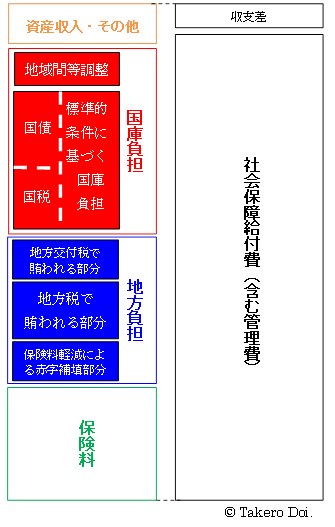

そこで、「消費税の地方税化と地方交付税の廃止」と社会保障財源をめぐる問題点の克服の両立は、次のように考えれば実現できるだろう(図3参照)。まず、社会保障(医療、介護、生活保護など)における国と地方の役割分担を大幅に見直す。特に、医療、介護、生活保護での地方自治体の役割に鑑み、必要に応じて権限移譲を行う。権限移譲に合わせて、国の関与を抑制するとともに国税で賄われる国庫負担を抑制する。また、国民健康保険や介護保険など地方自治体が被保険者として、高所得高齢者等、部分的に保険料減免をやめ保険料を引き上げることで、応益負担を求めつつ過度な地方税負担増を抑える。

こうした権限委譲とともに、地方交付税を廃止して消費税の地方税化を行えば、これまで国税で賄われる部分プラス地方交付税で賄われる部分を地方税(必ずしも1対1対応ではないが消費税が主要な財源となる)で純化して賄うことができる。これにより、上記の社会保障財源をめぐる4つの問題点は同時に解決できる。

図3 消費税の地方税化に対応した社会保障改革

消費税の地方税化で、地方自治体ごとに税率を変えれば、民間の納税コストや行政での徴税コストが大幅に増大するので、地方消費税率は同一にした方がよい。今後分権化された暁の地方税制は、個人住民税と土地に対する固定資産税と地方消費税が主要な税目と位置付けるべきなので、地域間で税率を変える必要があれば、個人住民税や土地に対する固定資産税で変えれば十分である。消費税ばかりに税負担を求めることへの批判はあるが、地域間税収格差が小さいこと、グローバル化への対応(所得・資産課税から消費課税へ)、消費税負担を高齢者にも求めることで世代間格差是正の一助になること、を考えれば、地方税制でも消費課税へのシフトは不可欠である。同じ税収を確保するにも、消費課税の方が、個人所得課税や法人所得課税よりも経済成長に親和的である。この段落の記述の根拠は、拙編著『日本の税をどう見直すか』(日本経済新聞出版社)に示されている。

しかし、残された時間は少ない。累増した政府債務がいつ金利急騰の引き金を引くかわからない。金利急騰懸念を無視するのではなく、そうした懸念を払拭するためにも、2015年を念頭に置いた早期の改革が求められる。