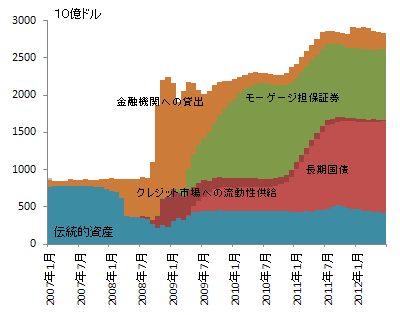

バーナンキ米FRB議長は、2007年のサブプライムローン問題により住宅バブルが崩壊すると、当初は金利を引き下げて対応していたが、実質的にゼロ金利に到達し、その後の2008年9月のリーマン・ショックからは、さらなる金融緩和を目指して、金融機関から膨大な非伝統的資産を購入した。このようにアメリカの中央銀行であるFRBのバランス・シートは膨張を続け、現在は3兆ドル弱になっている。現在のFRBは、250兆円ものリスク・アセットを抱える、世界最大のヘッジファンドになっているのだ。

FRBのバランスシート

出所: Federal Resarve Bank of Cleveland

世界の最大規模のヘッジファンドが1兆円から数兆円程度なので、この大きさは桁外れである。さて、中央銀行をヘッジファンドと見ると、いくつかの違いがある。一番の違いは、ファンディング・コストだ。ヘッジファンドが資産を買う場合は、その分の現金を用意する必要があり、その際に金利などのファンディング・コストが生じる。しかし、中央銀行は自分で金を刷れるので、ファンディング・コストがゼロだ。ふたつ目の違いは、ヘッジファンドの顧客は、富裕層や年金基金などだが、中央銀行の顧客は政府そのものだということだ。利益も損失も政府、つまり納税者に帰することになる。

自分でお金を刷れるからといって、それがそのまま利益になるわけではない。中央銀行がやることは、マーケットで一プレイヤーとして、金融商品を買うか、売るか、貸すか、借りるかのよっつをやるだけで、これらの取り引きはその時点では常に等価交換である。そして、刷った金は、負債として計上される。

バーナンキが運用するこの世界最大のヘッジファンドだが、パフォーマンスは絶好調だ。リーマン・ショック直後の大バーゲン・セールの時に、非伝統的資産を買いまくった。そして、それらは大幅に値上がりし、莫大な金利や配当を支払い続けている。2010年には、790億ドルのもの利益をアメリカ政府に納め、2011年にも770億ドルの利益を稼ぎだしている。

もし、バーナンキが通常のヘッジファンドの2・20(マネジメント・フィーが2%で成功報酬が20%)で運用を引き受けていたとしたら、報酬は年間1兆円を軽く超えることになる。それにしても、外資系投資銀行もヘッジファンドも厳しい市場環境で苦戦を強いられる中、年収2000万円程度と、ウォール街の連中よりはるかに薄給のバーナンキが、高いパフォーマンスを出し続けている、それもこれだけ大きなポジションでパフォーマンスを出し続けているのはなんとも面白い。もちろん、ヘッジファンドをやって利益を上げるのがFRBの仕事ではないのだが・・・