「中国の投資率が過大に見積もられるのは何故か」という興味深い論考を眼にした(FT中文版「中国投資率估之謎」)。中欧国際工商学院経済学教授朱天氏と复旦大学经济学教授 張軍氏の共著である。

よく知られる如く、GDPは、①各業種・セクターの生産から中間投入を差し引いた付加価値の総和(生産からみたGDP)、②企業、家計、政府の収入の総和(分配から見たGDP)、③投資(固定資本形成)、消費、そして純輸出という支出の総和(支出からみたGDP)の三面から表現され、三つは基本的には一致するとされる(三面等価の原則)。

中国では、このうち、投資、消費、純輸出(「GDPの三頭馬車」)という支出法GDPが重視されており、近年は「成長の投資依存度が高すぎる」ことが大きな問題とされてきた。しかし、筆者二人は「中国の投資率(投資の成長に対する貢献度)が過大」というのは、誇張された見方だと言うのである。

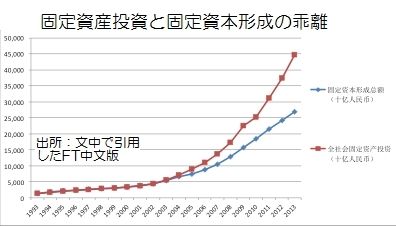

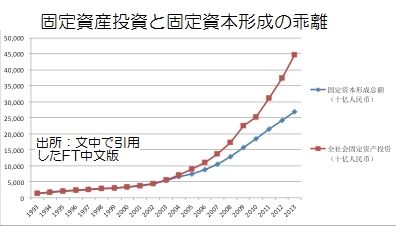

二人は、統計局が公表している「全社会固定資産投資額」と支出法GDP統計の1項目である「固定資本形成」の乖離が過去10年どんどん拡がっていることに目を向ける。

「これは『全社会固定資産投資額』には含まれるが、『固定資本形成額』には含まれない土地代金が近年大きく上昇してきたことが主たる原因だ」というのが従来よく聞かれた説明だが、二人は二つの理由から異論を唱える。曰く、

① 別の統計で土地払い下げ代金(「土地出譲金」)を見ると、全社会固定資産投資額の10%前後と比率は大して大きくない

② 固定資本形成額には、固定資産投資額には含まれない商品不動産の実現キャピタルゲインが含まれるので、これが土地代金差し引き分を相当程度相殺するはずである。

注:固定資本形成額=全社会固定資産投資額+商品不動産の実現キャピタルゲイン-建築用地の土地収用費用及び移転補償費+50万元以下(2011年からは500万元以下)の小額固定資産投資+計算機ソフト支出-中古建築物・設備の購入費というのが中国の定義である。

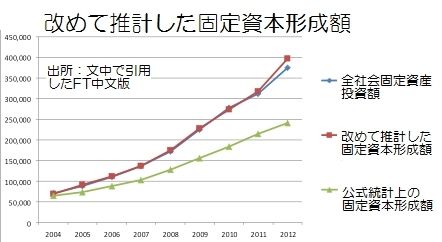

二人は、以上の考え方に基づき、独自に固定資本形成額を推測し、その結果は『全社会固定資産投資額』とほぼ一致することを示している。

2012年を例に取ると、二人が推計した固定資本形成額は公式統計を64%上回り、これに基づいて推計した支出法GDP額は公式統計の51.9兆元を32兆元上回る68.5兆元になるとする(これが正しければ、2012年の投資(貢献)率は58.5%だったということになる)。

しかし、二人はせっかく「固定資本形成の数字はもっと大きいはずだ」と論証したのに、「中国のGDP統計は低く見積もられすぎている」とは言わない。固定資本形成の公式値が推計より小さいことについて、二人は「大胆な仮説」を提出する。

「統計局は、実は生産側GDPの数字を信頼して、ここから消費額及び純輸出額(支出法GDP項目の中では相対的に信頼を置ける)を差し引いた残差を固定資本形成として公表しているのではないか」と。

二人は「もし統計局がこのような操作をしているなら大問題だ」とは言わない。逆に「全社会固定資産投資額がかくも大きく、しかもますます大きくなっていることは、ほとんど永遠の謎であり、何時の日か経済学者によって解明される日を待ちたい」としている。けっきょく、統計局だけでなく二人もまた、「全社会固定資産投資額」の数字を信用できないと見ているのである。

読者は、ここでFTの表題「中国の投資率が過大に見積もられるのは何故か」を思い起こして「ちょっと待て」と思うのではないか。「世間は補正前の固定資本形成の数字を見て『投資率が過大だ』と不安がってきたが、統計局が『補正』した数字を見せられて安心した…」というのなら分かりがよいが、そうではなくて、世間は補正後の数字ですら「投資率が高すぎる」と言っているのである(具体的には2013年の支出法GDPでは、GDP成長の約52%が固定資本形成によるとされている)。

その疑問は、ある意味で当たっている。二人がほんとうに言いたいことは、「固定資本形成額は過小評価されている」ことではなく、「中国の消費は過小評価されている」ことなのである。グラフを示しながら論証した、全社会固定資産投資額と固定資本形成の乖離の理由は、実は次の一言を言いたいがための導入でしかない、すなわち、

「(統計局が仮に)生産面のGDP額から(支出面の)消費額と純輸出額を差し引くやり方で固定資本形成額を求めているとすれば、そこで消費額が過小評価されれば直ちに、固定資本形成額が過大評価されることになる」と。

二人は、別の論考で「中国の消費は、①高所得層消費のサンプリングが弱い、②自宅で発生すると見立てられる『見なし家賃』(帰属家賃)が過小評価されている、③会社経費を使った消費が捕捉できていない、の三つの理由から大幅に過小評価されている」「この結果、真実の消費GDP成長貢献率は60%以上あり、対するに、投資GDP成長貢献率は35%前後に過ぎない」と主張している。これがいちばん言いたかったことなのである。

この数字は他の国ともそれほど差異が無い。もし正しければ、中国の「過度の投資依存」は杞憂だったことになる。二人の立場はまさにこの「杞憂論」であり、中国の先行きに対して強気、「今後20年間の高成長持続は問題なし」という立場である。投資過剰の懸念に対しても、「成長を生むのは消費でなく投資だ。中国のICORは先進国に比べてまだ低い(1単位のGDP増加に必要な投資量が少なくて済む)。中西部にまだまだ投資需要があることを考えれば、中国はまだまだ投資を続けることが必要だ」と一蹴している(「朱天:经济唱衰论何以盛行?」)。

この強気・楽観論には同意しがたい。GDPの裏側にある国民経済計算(SNA)はフローだけでなくストックも扱う体系なのに、二人の楽観論を読んでいると、フローの側面しか見ていないのではないか、なぜ国全体で起きているバランスシートの膨張と劣化が眼に入らないのかと訝しく思う。それも「統計がまだ不備だから」だろうか。

二人が挙げる消費過小評価の三つの原因については、そういう傾向があるとは思うが、それで消費が実態より2割も過小評価されていると聞くと、詳しい論証を見ないうちは同意しかねる。だいいち、それでは生産面のGDPとも辻褄が合わなくならないか。

ただ、二人が、全社会固定資産投資の統計は(憶測する)統計局の操作を施しても、なお過大で当てにならないと見ていることはよく分かった。「中国の投資はそれほど大きくなかった」というのは、いまとなってはむしろ朗報かもしれないが、「投資で半分の成長を支えて、今年も7.5%成長」という看板はいい加減に下ろした方が良い。

(参考:比較的正直な数字と考えられる間接税収の伸びとGDPの伸びを半期毎に弾性値の形で対比したもの。最近の弾性値の低下は、分母の伸び、つまりGDP成長率が過大なことを疑わせる)