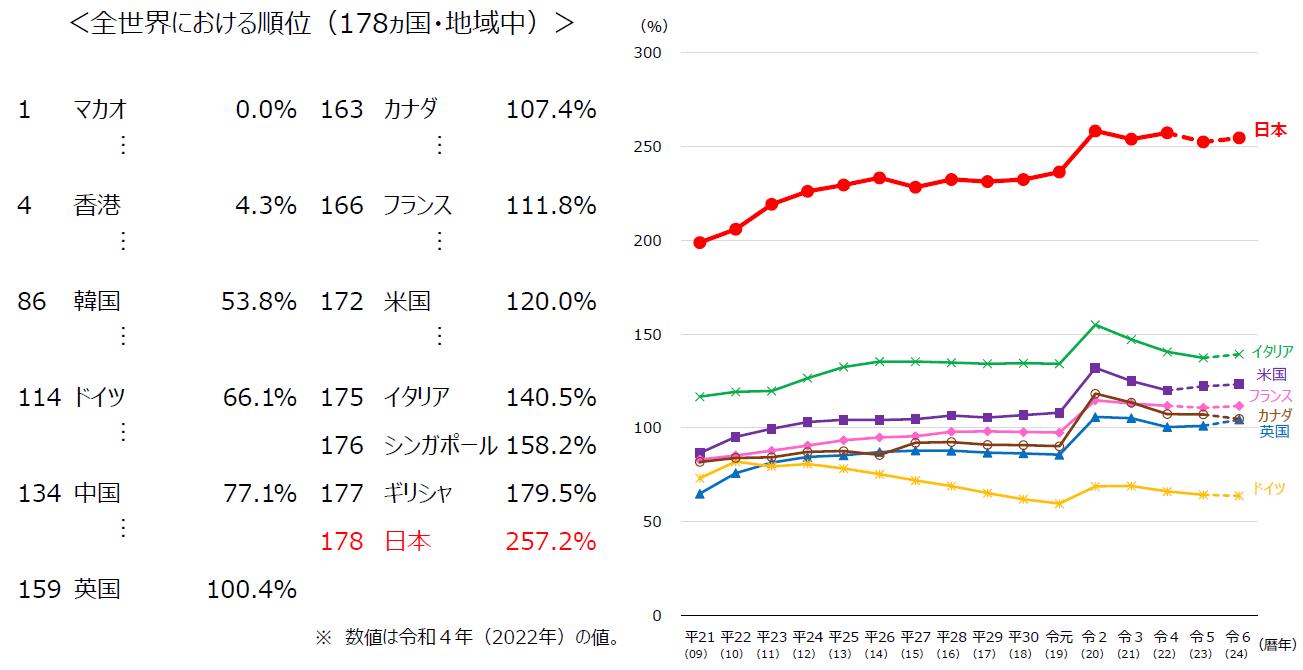

政府は28兆円の経済対策を決め、今年度の第2次補正予算を編成します。このうち3兆円を国債の発行でまかないます。この結果、日本の政府債務(国の借金)は1100兆円を超え、図のようにGDP(国内総生産)の2.3倍以上になります。

政府債務のGDP比(出所:財務省)

これは世界最悪ですが、「財政は破たんしない」という人もいます。これはまず「破たん」の意味をはっきりさせておく必要があります。普通の会社の経営が破たんするというのは、借金が返せなくなるという意味ですが、この意味で国が破たんすることはありえません。なぜなら、国はいくらでもお金を印刷できるからです。

たとえ借金が2000兆円になっても3000兆円になっても、輪転機をぐるぐる回してお金を印刷すれば借金はすべて返せます。だからデフォルト(債務不履行)という意味の破たんは、絶対に起こりませんが、そんなにたくさんお金を印刷すると、とんでもないインフレが起こるでしょう。

「財政が破たんしそうになったら増税すればいい」という人がいますが、できるなら今までにやっているでしょう。今の調子で財政赤字が増え続けると、最終的には消費税率を30%ぐらいに上げる必要があります。税率を5%から8%にするのに17年もかかり、それを2%上げる約束を2回も破る政府が、その3倍以上に増税できるとは思えません。

「政府の資産を売れば純債務は少ない」という人がいますが、問題は実際に減らせるのかということです。民主党は「ムダを減らせば増税しなくても財政は再建できる」といって政権をとりましたが、「事業仕分け」などで減らしたムダは6000億円。借金の1/2000でした。

「日銀は政府の一部だから、政府の借金を政府が引き受けて借金は減っている」という人もいますが、これは国債という借金を日銀当座預金という借金(日銀の民間銀行に対する債務)に置き換えただけです。この金利が上がったら日銀のはらう金利が増え、市中に多くのお金が出てインフレになります。

でもゼロ金利が続く限り、借金を増やすことはできます。安倍政権は「2020年までにプライマリーバランス(金利支払いを除く財政収支)を黒字にする」という目標を放棄して、どんどん国債を発行するという方針に変えたようです。これはゼロ金利が永遠に続くことに賭けるギャンブルです。

しかし2020年代には社会保障支出が激増するので、国の借金が国内貯蓄(1700兆円)を超え、国内で消化できなくなります。海外から借りると金利が上がって国債は暴落し、インフレが起こるでしょう。そうなるとお金が海外に逃げて円は暴落し、これによってさらにインフレが激しくなる…というインフレ・スパイラルが起こります。

これは発展途上国ではよくある事件です。先進国でも何度かありましたが、すべてインフレで踏み倒しています。物価が大幅に上がると、実質的な借金が減るからです。これが「財政破たん」です。問題は年金・生活保護などが止まるだけでなく、国債を保有している銀行がつぶれて経済が崩壊することなのです。