Zerohedgeは、金融業界では有名なブログである。いつも悲観的なので、その予言が当たることは少ないが、「なぜ日本が次の危機の発火点になるかもしれないか」という記事で、おもしろい指摘をしている。

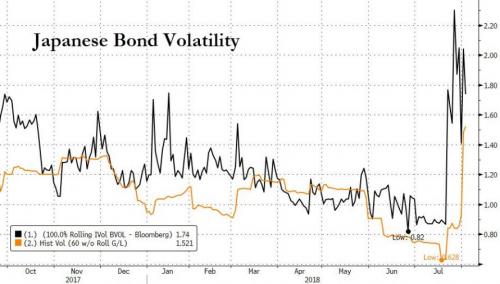

この図は日本国債の金利のボラティリティを示したものだ。最近、急に値動きが激しくなったのは、投機筋が入ってきたことを示唆している。Zerohedgeは「日銀が長期金利の上昇を容認したことは、いま国債を保有している投資家が確実に損することを意味する。彼らが売るのは当然だ」と書いている。

日銀は最近、一定のターゲットまで無限に国債を買う指し値オペをやり、7月30日には1日で1兆6400億円も国債を買った。今週の金融政策決定会合で黒田総裁が「0.2%までは金利上昇を容認する」と解釈できる発言をした直後に国債は大きく売られ、空売りも多かったという。

日本の国債市場は、固定為替相場の末期の外為市場と似ている。1970年代初めにドルが弱くなり、1オンス=35ドル(1ドル=360円)のレートが維持できないことは明らかだったため、大規模なドル売りが始まった。

ニクソン大統領は1971年に金とドルの兌換停止を発表し、1オンス=38ドル(1ドル=308円)まで切り下げ、ドルを空売りした投機筋は莫大な利益を得た。これが1973年に変動相場制に移行した原因である。

ソロス氏(IMF/flickr:編集部)

1992年にポンドがERM(欧州為替相場メカニズム)から離脱したときも、ジョージ・ソロスがイングランド銀行に対して大規模な空売りを仕掛けた。最終的にはポンドが切り下げられ、ソロスは15億ドルの利益を得たといわれる。

もしあなたがソロスだったら、日本国債の空売りをかければ確実にもうかる。きょうの長期金利(10年物)は0.105%だから、それが0.2%になるまで空売りをかけ、国債を売り崩すのだ。日銀は最大1兆円以上も買うので、金利が0.2%になったとき全額買い戻したら、数百億円もうけることもできるだろう。

日本の金融村はそんなことはしない。日銀や財務省に目をつけられたら、今後のビジネスに差し支えるからだ。しかし金融の国際化した今は、外資が空売りをかけてくるおそれが強い。Zerohedgeが指摘するように、金利が1%上がったら評価損は税収を超えるので、日本国債が次の世界金融危機の発火点になってもおかしくない。

「国債は金融村が9割もっているから大丈夫」などと寝言をいう人がいるが、それは日本国債の金利が異常に低く、リスクに見合わなかったからだ。金利が正常化するときが、投機筋のチャンスである。