宇佐美 典也 エネルギーコンサルタント

去る4月5日、経済産業省傘下の電力・ガス取引監視等委員会において「電力市場における競争状況の評価」が討議され、電力自由化一年目が総括されました。この評価は政策的に非常に重要な意味を持つものです。電気事業法では2020年4月にみなし小売電気事業者(いわゆる「九大電力会社」)の供給義務や料金規制などの経過措置が原則として撤廃される予定ですが、競争環境が不十分な一部地域はこれらの規制が残るものとされています。 これらの経過措置の解除については、この委員会の評価に基づいて行われているものとされています。さて前置きはここまでとして、以下長くなりますが、電力・ガス等監視委員会の評価の主要な点を簡単にまとめていきたいとおもいます。

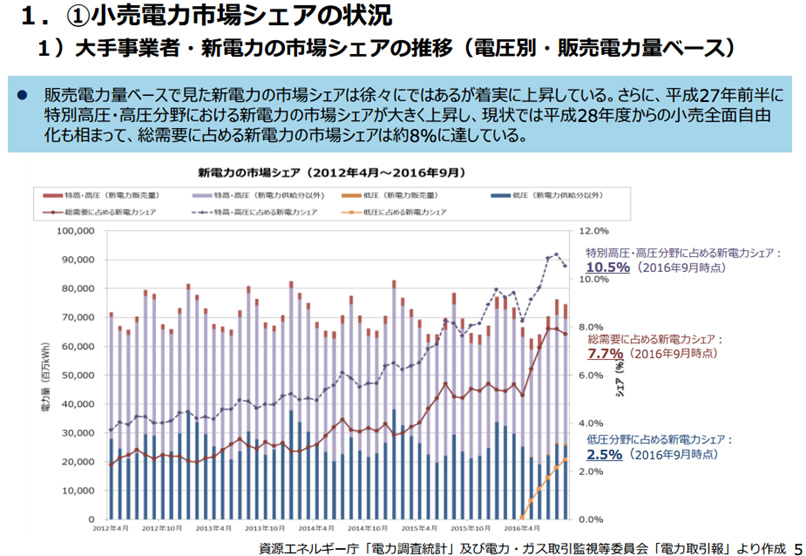

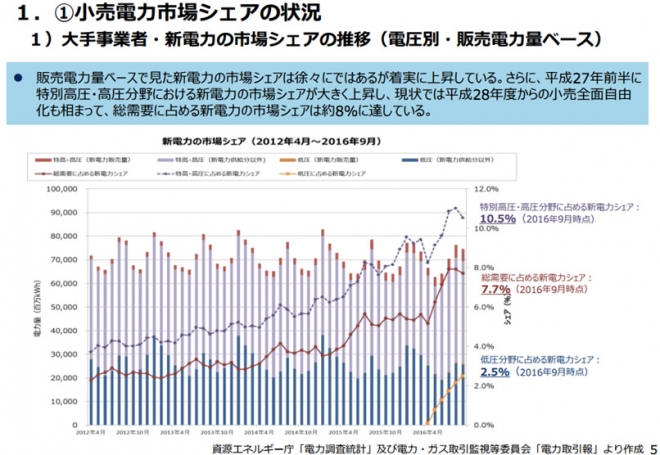

(1)小売電力市場シェアの状況

- 販売電力量ベースで見た新電力の市場シェアは徐々にではあるが着実に上昇。平成 27 年前半に特別高圧・高圧分野における新電力の市場シェアが大きく上昇し、現状では平成 28 年度からの小売全面自由化も相まって、総需要に占める新電力の市場シェアは約 8%となっている。

- しかしながら、旧供給地域におけるみなし小売電気事業者の市場シェアは依然として高く、新電力の市場シェアが相対的に高い北海道・関西・東京地域においても、その比率は 10%強となっている。

- 低圧分野においては、東京・関西・中部地域など大都市圏ほど新電力の市場シェアが高い傾向にあるが、①市場規模が大きいことが新規参入を促す効果があること、②大手ガス事業者など、既存事業の販売網を持つ事業者が低圧分野に積極的に参入したことや、特別高圧・高圧分野の部分自由化時代から供給実績を積み重ねてきた新電力が東京・関西・中部地域など大都市圏に存在することも影響しているものと思われる。

- 地域における平均料金単価と新電力のシェアの関係を見ると、特別高圧分野においては、料金単価が高い地域ほど新電力のシェアが高いという関係が見られた。低圧電灯分野においても、市場規模ほどではないが、料金単価と新電力の市場シェアとの間に有意な相関関係が認められた。

- 平成 28 年 4 月から開放された低圧分野における新電力の市場シェアの伸びは、過去の特別高圧・高圧分野の部分自由化時のそれを大幅に上回る。また、電力自由化が行われた他の国と比べると、イギリスには及ばないものの、フランスを上回るスタートとなっている。

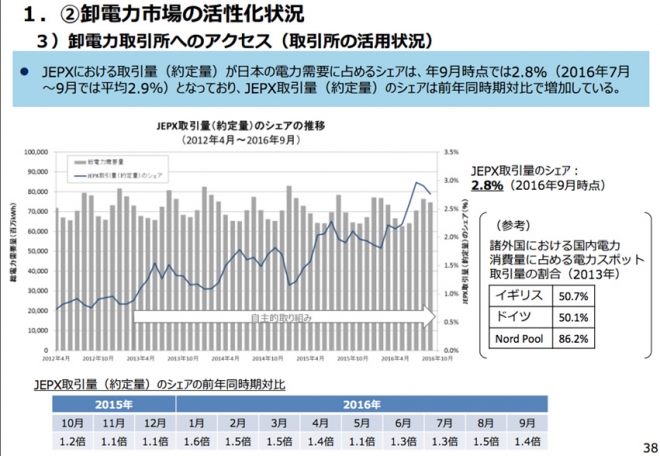

(2)卸電力市場の活性化状況

- 日本の電源は、旧一般電気事業者と旧卸電気事業者(電源開発等)が出力ベースの大部分を所有している。

- 仮に日本全体を単一の卸電力市場として捉えることができれば、それほど市場集中度が高い状況ではないが、実態は、連系線容量の制約により北海道本州間、東京中部間、中国九州間等で頻繁に分断が発生し、各卸電力市場において高い頻度で寡占的な状況が発生している。

- みなし小売電気事業者が供給力の大部分を自社電源及び電源開発から確保し ているのに対して、新電力は独立系発電事業者や一般社団法人日本卸電力取引所(以下、「JEPX」という。)に供給力の多くを依存している。

- JEPX における取引量(約定量)は、平成 28 年 4 月~9 月の約定量が前年同期比で 1.4 倍に増え、総需要に占める取引所取引の割合も上昇傾向にあるが、 平成 28 年 9 月時点における取引所取引の割合は、約 2.8%と依然と諸外国にくらべれば1/20〜1/30と非常に低い水準となっている。

- 入札量については、平成 28 年 4~9 月の売り入札量は横ばいである一方、新電力の買い入札量の増加等により、買い入札量は増加傾向にあるため、売り入札量が買い入札量を下回るコマが相対的に増加している。

(3)ネットワークの中立的かつ競争促進的な運営

- 平成 28 年度に施行された小売全面自由化に向けて、各一般送配電事業者は、 送配電部門を小売部門・発電部門等から別組織とし、独立して業務を実施する体制を強化した。東京電力は、送配電部門を分社化し、東京電力パワーグ リッドを設立した。

- 電力・ガス取引監視等委員会は、一般送配電事業者の業務運用において差別的取扱いがないかヒアリング等を通じて監視を行っているが、これまで差別的な取扱いに該当する行為が確認された例はない。

- より効率的な調整力の調達や、発電市場の活性化・競争促進を図るため、平成 29 年度分から、一般送配電事業者による調整力の調達は、公募によって調達する仕組みに変更され、昨年 10 月~12 月にかけて実施された。

- 前述の調整力公募では、ディマンドリスポンスを活用したものが、95.8 万 Kw 落札された。これは、我が国で初めてディマンドリスポンスが開かれた競争入札の市場において取り引きされた例と言える。

(4)需要家のスイッチングの環境・構造

- スマートメーターの普及率の全国平均は約 29.7%となっており、関西電力において特に導入が進んでいる。

- 電気購入先の変更に要した手続き・時間については、電気購入先を変更した 需要家のうち 80%以上が「簡単」と回答しており、さらに約 60%が「変更手続きは 30 分未満で完了した」と回答した。変更に対する満足度についても、 約 90%が自分がほしいレベル以上と評価しており、スイッチングの容易性については一定の評価が可能。

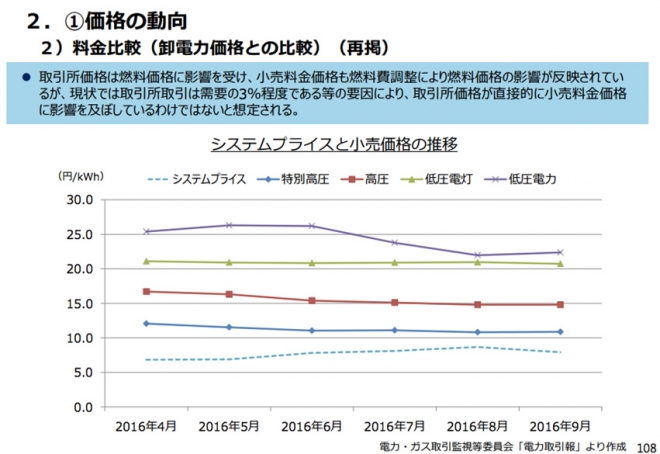

(5)価格の動向

- 小売全面自由化以降の各地域における小売料金の推移を見ると、主に燃料費調整額の低下の影響を受けて、平成 28 年 4 月から 9 月にかけて多くの地域で 概ね平均単価(販売額を販売電力量で除した 1kWh あたりの価格)が低下する傾向が見られた。

- 事業者間の比較を行うと、低圧電灯分野においては、新電力の平均単価はみなし小売電気事業者の自由料金プランの平均単価よりも低くなっている。主要な新電力の料金プランを見ると、例えば、東京電力管内においては、使用電力量が 350kWh/月程度で規制料金より 5%程度、450kWh/月で規制料金より 10%程度低い平均単価となっている。アンケート結果によると、1ヶ月当 たりの電気料金が 10%~20%下がればスイッチングを行うとの回答が 85%を占めたことから、相対的に使用量の多い需要家がスイッチングを行う可能性が高いことが推測される。

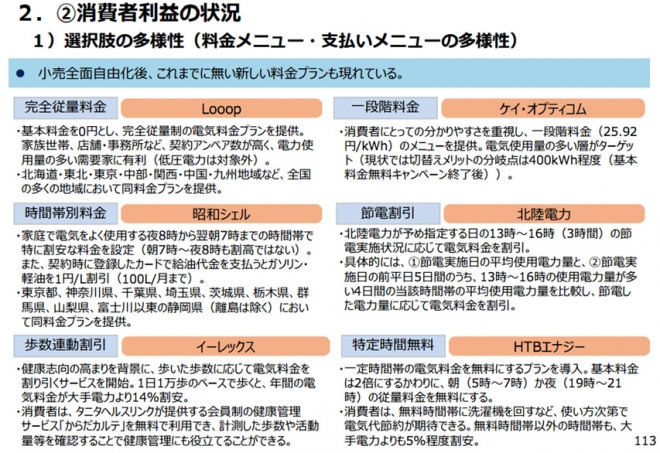

(6)消費者利益の状況

- 新電力の提供する料金メニューを見ると、全体的な傾向としては、ほぼ全て の料金メニューに燃料費調整制度が盛り込まれており、多くの料金メニューが二部料金制を採用するなど、既存の料金メニューに類似したものが多い。 他方、一部では、完全従量料金や定額料金制、指定された時間帯における節電状況に応じた割引、健康管理サービスを行う他社との連携による歩数連動割引など、新しい料金メニューも現れている。

- また、再生可能エネルギー等の電源構成や、地産地消型の電気であることを訴求ポイントとして顧客の獲得を試みる小売電気事業者も現れており、中には需要家が発電所を選んで得票数の多かった発電所に報奨金を与えることができるなど、特色のある小売電気事業者も存在する。

- さらに、電気の見える化(電気の使用状況の可視化)や、電気の使用状況等の情報を利用した一人暮らしの高齢者等の家族の見守りまでサポートする付帯サービスも提供されるようになっている。応援するスポーツチームとの繋がりや里山の景観保存など、需要家の好みや価値観に訴求するサービスも始まっている。

(7)プレイヤーの数・種類

- 平成 27 年 8 月の小売電気事業者の事前登録申請の受付開始から 1 年半余りの 間に、約 447 件の小売電気事業者登録申請があり、2017 年 3 月 30 日時点で 389 社が登録されている。

- 登録された小売電気事業者の内訳を見ると、最大需要電力の見込みが 1 万 kW を下回る小規模事業者が、全体の約 6 割を占める。また、全体の約 7 割程度 が資本金 3 億円未満となっている。

(8)競争的な事業活動の状況

- みなし小売電気事業者及びその子会社による旧供給区域外への進出は進んでおらず、平成 28 年 9 月時点において、旧供給区域外への供給は全体の約 0.7% にとどまっている。特別高圧・高圧分野では、北海道や関西、東京地域を中心にみなし小売電気事業者やその子会社による域外供給が行われている。低圧分野では、関西地域において、低圧電灯約 0.5%、低圧電力約 1.1%と旧供給区域外における供給割合が他地域と比較して高い状況となっている。

- 旧供給区域の料金単価とみなし小売電気事業者による域外供給割合の関係を見ると、料金単価が高い地域ほど他地域のみなし小売電気事業者による供給割合が高い関係が見られる。

- 新電力は、LP ガス・都市ガスからの参入や、通信・放送・鉄道関係からの参入が多い。また、他業種から電力市場へ新たに参入した新電力は、ガス・通信とのセット割引等を行う事例が多く見られる。その他にも、新電力の中には、電気自動車・省エネ家電・太陽光パネル等とのセット割引も現れている。

(9)ビジネスモデル・技術革新の創出

- 近年、自治体と連携する小売電気事業者が増加しており、中には自治体が出資を行う小売電気事業者も現れている。小売電気事業者にとって自治体の出資は、公共施設等の供給先確保、廃棄物発電・小水力発電等の供給力確保、需要家の信頼性確保、資金の確保等において重要な役割を果たしている事例も見られる。

- グループを形成する複数の小売電気事業者全体で同時同量を達成するバランシンググループと呼ばれる形態で一般送配電事業者との間で託送供給契約を結ぶ事例が増えている。中には自らは小売電気事業を行わずに、需給管理の実務を専門的に受託する事業者も存在しており、中小の小売電気事業者が事業を行うに当たって重要な役割を果たしている。

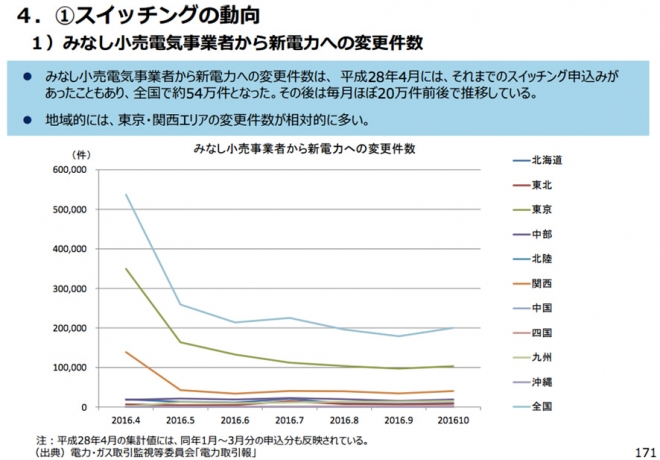

(10)スイッチングの動向

- 平成 28 年 1 月から契約変更申込み受付を開始しており、平成 28 年 4 月時点 において、みなし小売電気事業者から新電力へ約 54 万件の契約変更があった。 その後は、毎月 20 万件前後でスイッチング件数が推移しており、スイッチング件数ベースで見ると、東京・関西地域のスイッチング件数が相対的に多くなっている。

- 変更件数は少ないものの、新電力からみなし小売電気事業者への契約変更や 新電力間の契約変更も存在する。

- みなし小売電気事業者内の規制料金から自由料金への変更件数は、平成 28 年 5月に一度大きく増加した後、減少傾向にある。

(11)需要家の意識

- 電力自由化の認知度は全国で 90%以上と比較的高い一方、内容を詳しく認識 している需要家の割合や、スイッチングの検討及び経験がある需要家の割合については、地域によって違いがある。

- 電気購入先の変更意向については、今後変更したいと考える需要家が 20%程度存在する一方、今後 3 年間における変更意向は 8%となっている。

- 電気購入先の変更理由としては、「電気料金」に関する理由を挙げる需要家が多い。電気購入先変更に関する情報源としてはテレビ番組や CM の割合が高いが、情報収集・比較検討の段階では各社ホームページや比較サイトを利用したとの回答が多かった。

- 電気購入先を変更した需要家のうち約 60%は、電気購入先の変更により「節電意識が高まった」「料金が安くなったことで他のことに使える金額が増えた」 等、何らかの変化があったと感じている。

以上長く見てきましたが、全体としては「電力自由化元年は非常に無難な結果に終わった」というところでしょう。市場全体としては大きな変化はなかったものの、開放された低圧市場に様々な事業者が参入してプレーヤーが多様化し、その中でデマンドレスポンスの大型案件が一件決まるなど変化の兆しは見られました。2017年度はガス自由化も進む他、電源開発の電源切り出し、原発再稼働、グロスビディング、連携線利用ルールの見直し、東電を軸にした業界再編などのトピックが満載なので、どのような変化がみられるか、また一年注目したいと思います。