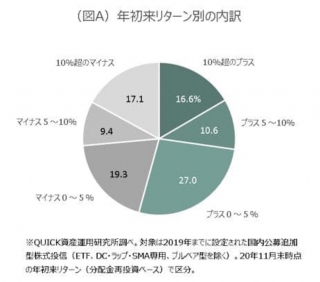

日本経済新聞によれば、国内の公募追加型株式投信の2020年11月末時点の年間リターンを見ると、プラスになったのは全体の54%で、残りはマイナスのリターンという結果になったそうです(図表も同紙から)。

(日本経済新聞から)

これは、年初に急落してから急反発して高値更新を続けているアメリカや日本の株式市場の動きから見ると意外な数字です。しかし、その内訳を見ると理由が見えてきます。

まず、マイナスのリターンになった投資信託には、国内外のREIT(不動産投資信託)を組み入れたものが多くなっています。REITはこれまで安定したインカム収入を生み出す投資対象と見られてきましたが、新型コロナ感染拡大でオフィスビル、商業用不動産、宿泊施設などを組み入れたREITが大幅に売られたため、このような結果になりました。

それよりも問題なのは、「通貨選択型」や「カバードコール」と呼ばれる手法を組み合わせた複雑な仕組みの投資信託です。

通貨選択型とは、ブラジルレアルのような高金利の新興国通貨に投資することでリターンを上乗せしようとする商品です。また、カバードコールとはコールオプションを売却してプレミアムを稼いでリターンを上乗せしようという商品です。

どちらも、本来の投資対象とは関係なく、投資信託に「トッピング」のように追加されています。計算式が複雑なので見えにくくなっていますが、ほとんどが高コストで、投資家から見れば割に合わない商品設計です。実際に投資している個人投資家の中で、仕組みやコストを正確に理解している人はほとんどいないのではないでしょうか。

今年の11月までの1年間の世界株式の騰落率は、オール・カントリー・インデックスと呼ばれる日本・先進国・新興国を合わせた平均値で9.5%でした。これは、3月の急落時の動きを含めての数字です。

金融資産の運用方法は、長期分散投資を「インデックス」の「積立」を「低コスト」で継続することがベストな選択。このシンプルな事実に、もっと多くの個人投資家が早く気が付いて欲しいと思います。