Yusuke Ide/iStock

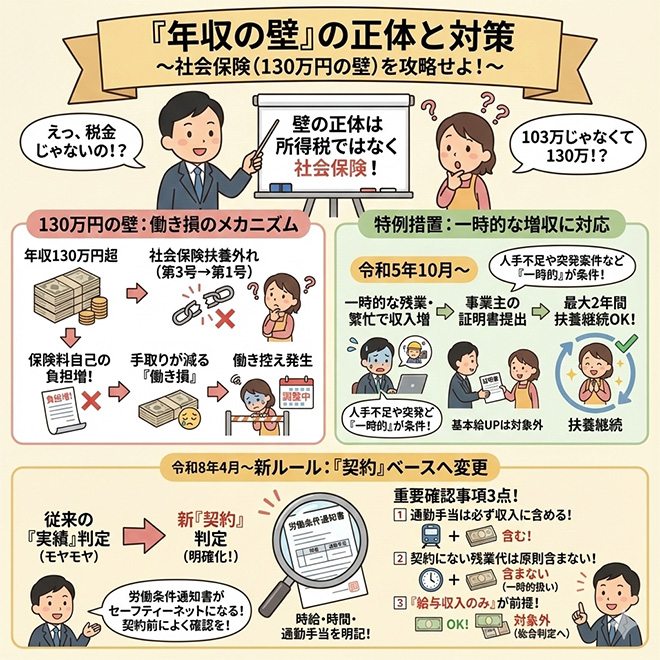

年収の壁は所得税ではなく社会保険

パートタイマーである主婦などが、年収103万円を超えて働くと世帯全宅の手取りが減る「働き損」が生じるとして、働き控えをしてしまうという「年収の壁」。

その解消のために、やれ「基礎控除を引き上げる」だのとの議論がずっとされていますが、実際には、所得税については、配偶者の年収の壁はとっくに撤廃されており、「働き損」は生じません。

19歳以上22歳までの学生にも配偶者と同じ仕組みである「特定親族特別控除」というものが導入され、こちらも所得税については、「働き損」は生じなくなりました。

しかし、現実には、一定金額以上働くと、かえって手取りが減る「働き損」が未だに生じます。

その壁の正体は、社会保険の第三号被保険者制度というものです。

これは、会社員や公務員(第2号被保険者)に扶養されている配偶者が、個別に保険料を納めることなく年金に加入できる制度のこと。

逆に言えば、給与収入130万円以上になると配偶者の社会保険の扶養から外れ、自分で健康保険や年金に加入しなくてはなりません。

結果的に、130万円以上働いた方が手取りが減る「働き損」が生じるため、労働時間を調整する方は多く見受けられます。

そのため、厚生労働省は、この問題に対処するため、令和5年10月以降、130万円以上になっても、特定条件下で扶養内に留まれる仕組みをスタートさせています。

そこで、今回は、たまたま130万円を超えてしまった時の対処法と、令和8年4月から導入される新しい扶養認定ルールについて、まとめてみようと思います。

130万円の壁とは何か?なぜ避ける必要があるのか

働き損発生のメカニズムと働き控え

「130万円の壁」とは、パートタイムやアルバイトとして働いている方が年収130万円以上の場合に、原則として配偶者の社会保険の扶養から外れ、自身で健康保険や年金に加入しなくてはなりません。

扶養に入っている間は社会保険料を負担する必要がありませんが、この壁を超えると、自分で保険料を負担することになります。

実際に年収が130万円以上になり、市区町村の国民健康保険と国民年金に加入した場合、保険料は全額自己負担となります。

この保険料の負担増は大きく、増える給与額以上になる。

結果的に、一生懸命働いたことで手取りが減る「働き損」が生じることになります。

この「働き損」を避けるために、特に年末の繁忙期などに労働時間を調整する動きが、企業における人員不足を引き起こす原因となっていたのです。

令和5年10月開始「一時的な収入増加」に対応する特例措置

こうした問題点に対し、厚生労働省は短時間労働者が年収の壁を気にせず働くことができるよう、「年収の壁・支援強化パッケージ」を令和5年10月より開始しました。

■ 事業主の証明による「2年間扶養継続」

このパッケージにおける130万円の壁への対応策の最大のポイントは、繁忙期の残業などにより「一時的に」収入が上がっている場合、その旨を事業主が証明することにより、引き続き扶養に入れるという仕組みが展開されていることです。

具体的には、厚生労働省が公表している「一時的な収入変動に係る事業主の証明書」を提出することで、年収が130万円以上になっても被扶養者として引き続き認定されます。

■ 「一時的」と認められる条件と期間

この制度は、あくまでも「一時的な事情」として認定を行うものです。具体的には、以下のケースが想定されています。

人手不足による労働時間延長に伴う収入変動。

従業員の退職・休職、受注の好調、突発的な大口案件など。

一方で、基本給の増額や恒常的な手当の新設など、将来にわたって収入が増加することが見込まれる場合は、一時的な収入増加とは認められません。

認定の延長期間については、収入確認を年1回実施していることを想定し、同一の者について原則連続2回までを上限とされています。

つまり、一時的に130万円以上になったとしても、最大で2年間は扶養内でいられるということです。

この特例措置は、事業主の人手不足等の事情に伴う労働時間延長等による、一時的かつ自分ではコントロールできない収入変動による場合が対象です。

ですから、個人事業主やフリーランスなど雇用関係にない方は対象外となります。

令和8年4月施行の新ルール

令和5年10月からの特例措置は当面の対策ですが、将来的な不安を解消するため、令和8年4月1日から、被扶養者認定の判定方法が大きく変わります。

これまでの措置が、緊急避難的なものであったのに対して、きちんと恒常的に適用されるルールが整備されたということです。

従来の「実績」から「契約」へ

具体的な変更点はなにか。

従来の被扶養者認定の判定は、「過去」の収入実績や現時点の収入、将来の収入見込みなどを総合的に判断する方法で行われてきました。

これだと、働き始めた年末になり、果たして本当に扶養とされるのかどうかが判定されることになり、モヤモヤが残ってしまい、リスクを回避するために働き控えにつながることにもなります。

そこで、新ルールでは、判定基準が明確化されます。

そのルールは、労働契約(労働条件通知書)に記載された時給・労働時間・日数等から算出した年間収入見込みとされるというものです。

つまり、労働契約上から計算した年間収入が130万円未満である場合は、実際に、給与が年間130万円以上たまたまなってしまったとしても扶養から外れないということです。

これまでは、年末になって特例措置が適用されるか否かの判定が必要でしたが、新ルールであれば、働く前に契約書の内容を確認するだけで、扶養に入れるかどうかの予想がしやすくなるということです。

新ルール適用に必要な「3つの重要確認事項」

新ルールで扶養認定を確実にするためには、労働条件通知書の内容が非常に重要になります。

1. 通勤手当(交通費)は必ず収入に含める

多くの人が見落としがちなのが、通勤手当の扱いです。

通勤手当は、税法上は一定額まで非課税ですが、社会保険法上の被扶養者認定における年間収入の計算では、全額が収入に含まれます。

例えば、月給96,000円(時給1,200円、月80時間)で、通勤手当が月15,000円の場合、年収見込みは1,332,000円となり、130万円を超えてしまいます。

扶養内で働くためには、雇用契約を結ぶ際、通勤手当を含めた年間収入見込みを計算し、130万円未満に収まっているかを確認することが不可欠です。

2. 記載のない所定外賃金(残業代)は原則含まれず

新ルールでは、労働契約に明確な規定がなく、契約段階で見込み難い時間外労働に対する賃金等(残業代)は、年間収入に含まないこととなります。

これにより、一時的に残業が発生して結果的に130万円以上となっても、労働契約に残業代の見込みが明記されていなければ、当年度は「一時的な収入変動」とみなされることになります。

3. 「給与収入のみ」が前提条件

この新しい「労働契約ベース」の判定ルールが適用されるためには、被扶養者の収入が「給与収入のみ」であることが前提となります。

年金収入や副業の収入、不動産収入がある場合は、新ルールの適用対象外となり、従来通り、収入証明書や課税証明書などによるすべての収入を合算した総合判定となります。

例えば、パートで働きながら老齢年金を受給している方は、新ルールの対象外となるため、すべての収入の合計が130万円未満である必要があります。

労働条件通知書の重要性が高まる

令和8年4月以降は、労働条件通知書の記載内容が扶養認定の可否を直接左右します。

この書類に、時給、所定労働時間、日数、通勤手当(金額または算定方法)などが正確に明記されている必要があります。

これまではパート雇用では、時間給の取り決めくらいしか興味がなかった方もいるかもしれません。

ですが、今後は労使共に、一時的に年収130万円以上になっても扶養を外れるのを免れるためのセーフティーネットとして、この労働条件通知書が生きてくることになるのです。

編集部より:この記事は、税理士の吉澤大氏のブログ「あなたのファイナンス用心棒」(2025年12月25日エントリー)より転載させていただきました。