今般の東京都知事選挙に向けて、拙稿「都民のための東京都知事選の争点入門」での総論と、各論第1弾の「都民のための東京都知事選の争点入門(2)」に引き続き、各論第2弾では、東京都の税収基盤に焦点を当てたい。社会保障などに関する争点については後日取り上げたい。

都政は、お金だけでは語れないが、お金がなければ何もできない。東京都知事選挙の候補者が様々な政策を訴えているが、それらは安定した財源がなければ継続的に実現できない。

さらにいえば、東京都がどの税から多く税収を得るかによって、東京を中心とした首都圏経済にも、東京が直面する国際的な都市間競争にも、大きな影響を与える。

こうした視点から見て、東京都はどのように財源を確保してゆくべきか、新都知事の腕の見せどころでもある。

東京の将来を左右する法人課税のあり方

東京都の行政需要は、社会保障や教育を中心に、好況であれ不況であれ、コンスタントに必要である。しかし、前回の「都民のための東京都知事選の争点入門(2)」でも述べたように、東京都の税収は、企業からの税に多く依存しているため、景況に左右されやすい構造になっている。

ここで、東京都が得ている企業からの税収について整理しておこう。まず、前回の「都民のための東京都知事選の争点入門(2)」でも触れたように、法人住民税と事業税(これらをまとめて「法人二税」ともいう)がある。法人二税は、企業が上げた利益などに対して課税される。企業からの税は、広い意味ではそれだけではない。事業所税と償却資産にかかる固定資産税もある(その内容や根拠についての詳細は、本稿末尾の注を参照されたい)。ここでは、これら4つの税を、企業からの税とする。

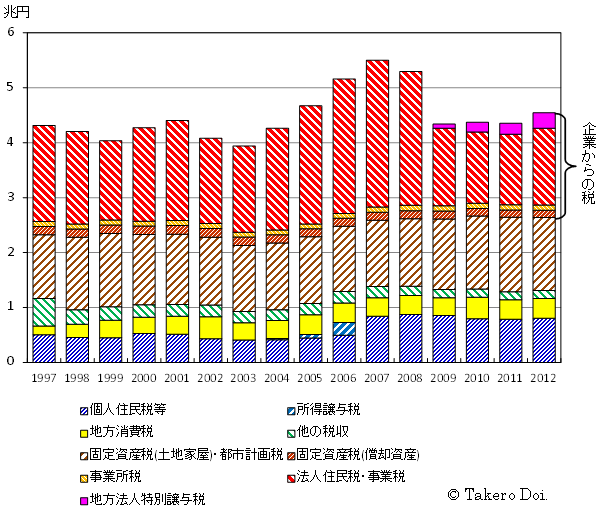

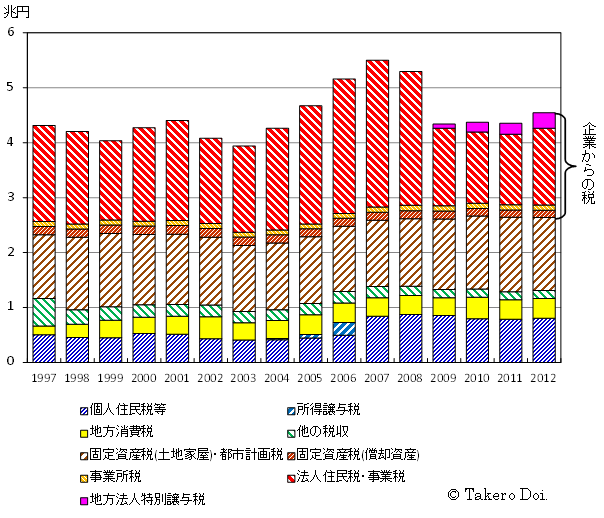

そこで、東京都の税収の推移を示したのが、図1である。ここでの「税収」には、地方税と地方譲与税が含まれる。地方法人特別譲与税は、地方法人特別税で得た税収を国から都道府県に再分配されたものである。また、地方消費税が導入された1997年度からの推移を示している。

図1 東京都の税収の推移(1997~2012年度)

資料:総務省『地方財政統計年報』、東京都主税局『東京都税務統計年報』、東京都資料

図1を見ると、2003年度までは税収は4兆円程度だったが、その後景況が好転して税収が急増し、ピーク時の2007年度には5.5兆円に達した(ちなみに、内閣府の景気基準日付によると、2002年初から2008年初にかけて景気拡張期)。ところが、リーマンショックの影響と、地方法人特別税の導入(詳細は前回の「都民のための東京都知事選の争点入門(2)」を参照)により、2009年度には4.3兆円にまで急減し、今日に至っている。

この税収の増減は、図1から伺えるように、企業からの税、中でも法人二税の増減によるものでほとんど説明できてしまう。法人二税のせいで東京都の税収はこれ程にまで景況に対して不安定なものとなっている。しかも、税収がピークになった1997年度には、企業からの税が税収全体の約53%を占めた(直近の2012年度でも約42%を占める)。さすがに、東京都が提供する行政サービスの便益は企業でなく都民が受けるのだから、その税収の半分も企業からの税で賄うというのはあまりにもアンバランスである。

東京都が費やしている支出(歳出総額)は、他の道府県と比較可能な形で統一的に定義されている普通会計(一般会計と大半の特別会計が含まれる)で見ると、約6兆円である。ちなみに、税収がピークになった1997年度には、これが約7兆円だった。

ただ、この歳出総額には、当年度には用いないが将来使う予定の積立金(東京オリンピック・パラリンピック開催準備基金もその1つ)を積み増すための支出も含まれる。そこで、積立金を除いた当年度の行政サービスのために費やす財政支出と比べて、税収がどの程度であったかを見たのが、図2である。

図2 財政支出に対する税収と借金の比率の推移(1997~2012年度)

注:財政支出=歳出総額-積立金(歳出額)、税収=地方税+地方譲与税、借金=都債収入

資料:総務省『地方財政統計年報』、東京都主税局『東京都税務統計年報』、東京都資料

図2の青い実線を見ると、2002年初からの景気拡張期において、税収は、2003年度には財政支出の約65%を賄う程度だったが、税収がピークになる2007年度には90%弱を賄うまでに増加した。財政支出の額に比して約25%に相当する税収の増加だから、結構なものである。別の言い方をすると、税収が、この間約1.4倍になった。しかし、リーマンショック後には、税収対財政支出比が急低下し、2012年度では約75%である。ピーク時と比べて、支出額の約15%に相当する税収を失った訳である。別の言い方をすると、税収が、この間約2割減になった。

特に、この税収の変動を、企業からの税だけを取り出してみると、図2の水色の点線に表わされている(比率の分母は同じ財政支出)。企業からの税収は、2003年度には財政支出に比して約30%だったのが、2007年度には約46%にまで上昇した。ピーク時には、東京都の財政支出は、ほぼ半分を企業からの税で財源を賄っていた、という訳だ。都政を動かす都民個人が払った住民税は、財政支出の約12%を賄うにすぎず、企業が払う税の4分の1程度しか負担していなかったのである。

税収が落ち込むと、財政支出の財源は借金でより多く賄う必要が出てくる。確かに、図2の赤い実線を見ると、財政支出に比した借金の比率は、2009年度以降、それ以前と比べて高まっている。とはいえ、東京都は、他の道府県に比べれば、財政支出を借金で賄った比率は低い方である。

税収と借金以外の財源は、主として国からのひも付き補助金(国庫支出金)などである(地方交付税は全くといっていいほどもらえない)。税収が少ないからといって、国庫支出金を多くもらおうとすると、その分配を差配する中央省庁の指図を受けなければならないので、それはそれで厄介である。

そうみると、今後の都政を考えたときに、これまでのように企業からの税に頼り続けてよいのか、という課題が浮き彫りになる。では、東京都は、今後も企業からの税に頼り続けられるだろうか。

東京都および東京の経済が取り巻く環境は、厳しいものがある。その主因の一つに、国際的な都市間競争がある。国内では「東京一極集中」と批判されることもあるが、その是非は不問として、東京がこれほどの経済規模を維持できているのは、アジアを代表する金融市場があることと、各産業の主要企業の本社機能が集まっていることに起因する。ところが、今東京が持っている金融市場や主要企業の本社機能については、その地位を脅かすアジア諸国の主要都市が存在する。シンガポール、香港、上海、ソウルなど、である。

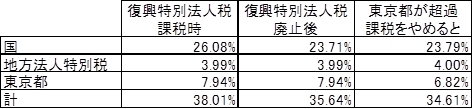

東京は、これらの都市との間の競争に負けないだけの魅力を高めていかなければ、東京の経済的地位は損なわれる。おまけに、ここでの本題である企業からの税は、アジアにおける国際的な都市間競争にも不利に作用する。企業の立地は、税制だけで決まるわけではないが、特に外資企業にとっては、税制も主要な決定要素の一つである。たかが税制、されど税制。企業からすれば、税率が高い国や都市は、敬遠したくなる。日本の法人に対する税率は、アジア諸国に比べて高い。表1には、最近の法人課税をめぐる税率の動きを示している。

日本の法人実効税率は、2013年度まで課されている復興特別法人税を含めると38.01%であるが、2014年度からは復興特別法人税が廃止されるので35.64%となる。この税率は、実は東京都が他の自治体よりも高い税率で法人二税を課していることによる値である。もし東京都がこのより高い税率での課税(超過課税)をやめればどうなるか。東京都が超過課税をやめれば、法人実効税率は34.61%まで下げられる。東京都は、法人実効税率に換算して1%相当の「増税」をしているという訳である。(焼け石に水とはいえ)1%程度といえども、「成長戦略」の文脈で法人実効税率の引下げが提案されており、これに同意するならば、東京都が超過課税をやめることはその方向と軌を一にする(もちろん、「成長戦略」自体に反対ならば、違う方策が求められる)。

それでも、東京での法人実効税率は、他のアジア諸国の税率と比べて高い。シンガポールは17%、香港は16.5%、上海(中国)は25%、ソウル(韓国)は24.2%である。税制面で不利な状況に置かれている東京が、別の面で魅力を高められなければ、アジアにおける国際的な都市間競争でさらに厳しい立場に追い込まれる。金融市場での取引や本社機能が他の都市に奪われれば、東京の経済規模は失われてしまう(東京で他の成長産業が勃興でもすれば別だが)。

東京での金融業や本社機能が奪われたって東京は困らない、と強がりを言ってはいられない。なぜなら、東京都の税収のかなりを企業からの税に依存しているからである。国際的な都市間競争に敗れて東京の経済規模が失われれば、企業からの税は大きく減少することが容易に予想される。リーマンショックのときでさえ、前述の通りだったのだ。

税収が減るなら、無駄な支出を減らせばよいというのは正論だが、国際的な都市間競争に敗れて東京の経済規模が失われることによって失われる企業からの税収の規模に鑑みれば、無駄な支出を削るだけで解決できるものではない。

ならば、税制で企業からの税への依存を減らせばよい、という考えもあるだろう。それも一策である。ただ、企業からの税への依存を減らすとなると、他の税で税収を得ることを検討しなければならない。他の税とは何か。図1を見れば、税収がきちんと得られる企業からの税以外の主要な税は、個人住民税、土地や家屋にかかる固定資産税、地方消費税である。

個人住民税や土地や家屋にかかる固定資産税は、有権者たる都民に直接的な税負担を求めることになる。これらの増税に、有権者の多くが同意するかが問われよう。地方消費税は、制度上、東京都だけで単独で増税することはできない。国の法律(地方税法)を改正することで増税できるとはいえ、今春の消費税率引上げでさえ実現するのに長い道のりだっただけに、東京都の事情を踏まえつつ地方消費税の増税に果たして同意してもらえるだろうか。

短期的には、企業からの税を直ちに大きく減らすと財源が失われて行政サービスに支障をきたす恐れがあるから、都市間競争において東京の地位が損なわれない程度に税収を確保することをせざるを得ないだろう。ただ、中長期的には、企業からの税に依存し続けるのか、企業からの税から別の税にシフトさせていくのか、真剣に考えなければならない。2020年の東京オリンピック・パラリンピックが終わってから考えよう、というのでは遅すぎる。東京都の今後の税制のあり方、とりわけ法人課税のあり方を、今般の東京都知事選挙で選ばれる新都知事の任期の間から深い検討を始めなければ間に合わない。

要するに、東京都の税収構造と、東京が置かれている国際的な都市間競争と、成長戦略の是非が、この法人課税のあり方と密接に関わっている。まさに、今般の都知事選挙で問われる争点としてタイムリーなものである。

* * * *

<末尾注>

企業からの税は、法人住民税と事業税だけではなく、事業所税と償却資産にかかる固定資産税がある。事業所税は、事業所等の床面積や給与総額の大きさに比して企業に課す税金である。償却資産にかかる固定資産税は、企業が事業を営む際に用いる機械類に対して課す固定資産税である(固定資産税は、他に土地や家屋に対して課されている)。東京都が、昨年、世田谷区の桜新町駅前に桜新町商店街振興組合が設置したサザエさん一家の銅像に対して税金を課すとかで一時話題になったのは、この償却資産にかかる固定資産税だった(結局、銅像を区に無償で貸すことで、免税となった)。

事業所税と償却資産にかかる固定資産税は、企業の利益に対してではないが、営業する企業が払わなければならない税であることには変わらない。税の形式にとらわれず、実態に即して整理すれば、法人住民税と事業税と事業所税と償却資産にかかる固定資産税が、企業からの税といえるものである。ただし、厳密に言えば、企業が所有する土地や家屋にかかる固定資産税も、該当するが、財政統計上区別できないので、ここでは外している。

東京都や地方自治体の関係者の一部は公式見解として、自治体が企業に課す税は行政サービスに対する「応益課税」だ、と堂々と主張している。しかし、経済学的に見れば、ナンセンスである。まず、行政サービスの便益を受けるのは生身の人間である。企業は、生身の人間ではない。企業自体が便益を受ける訳ではない以上、「応益課税」にはなり得ない。強いていえば、企業に課す税は、企業に勤める従業員や株主や顧客に対して課す税となり、実態的には、東京都民ではないが東京の企業に勤める従業員(昼間人口にカウントされる)にも課す税となっている。

「都民のための東京都知事選の争点入門(4)」、

「都民のための東京都知事選の争点入門(5)」、

「都民のための東京都知事選の争点入門(6)」に続く・・・

土居丈朗(@takero_doi)