不動産投資に二の足を踏んでいる人の心理的なハードルになっているのが「借金=悪」という呪縛です。私自身も50年近くこの呪縛の中で生きてきましたから、その気持ちはよく理解できます。

不動産投資に二の足を踏んでいる人の心理的なハードルになっているのが「借金=悪」という呪縛です。私自身も50年近くこの呪縛の中で生きてきましたから、その気持ちはよく理解できます。

まず理解すべきことは、借金には「良い借金」と「悪い借金」の2つがあることです。良い借金とは投資のための借金、悪い借金とは消費のための借金です。

住宅ローンや自動車ローン、クレジットカードのリボ払いなどは典型的な悪い借金です。先に楽しみを味わってから、その後でそのツケを払っていく。イソップ物語のアリとキリギリスで言うと、キリギリスの生活です。

では、投資のための借金がすべて良いかというと、そうではありません。投資利回りよりも借入金利の方が大きければ、収支はマイナスになってしまい、投資する意味はありません。時間と共に資産が減っていくのであれば、それは投資とは呼べないのです。

不動産投資の借入の特徴は、利息だけではなく元本も合わせて返済していくことです。元利均等返済という毎月の返済額が一定になる返済方法の場合、ある程度の金利差が無いと、元本返済で毎月のお金の出入り(キャッシュフロー)がマイナスになってしまいます。

逆に言えば、毎月のキャッシュフローが、ほとんどプラスにならなくても、元本を返済してる分は残債が減って、資産が増えていることになります。

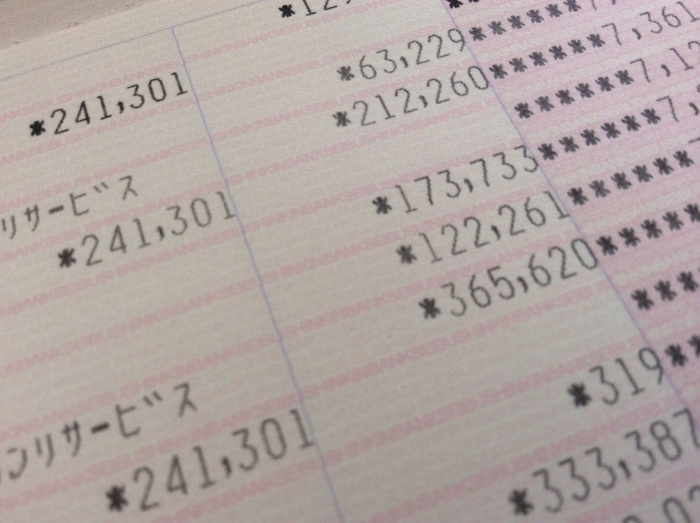

例えば、2000万円を金利1.85%、ローン期間35年で借りると、元利均等返済で毎月の返済額は約65000円になります。しかし、利息部分は3万円程度で、65000円の半分以上の約35000円は元本の返済になります。

もし家賃が手取りで65000円だったとすると、毎月のキャッシュフローはローン返済するとゼロになりますが、元本返済は年間で40万円以上になります。しかも、返済額に占める元本比率は年々大きくなっていきますから、10年経てば500万円近い元本返済になります(手数料、税金などのコストは考慮していません)。

つまり10年後に物件価格が500万円下がっても、投資収益としてはマイナスにならないことを意味します。

もし、物件価格が購入時と変わらなければ、500万円の利益ということです。

購入時に必要な自己資金は、諸費用入れて70万円程度です。

借入することができる人にとっては、リスクはゼロとは言いませんが「良い借金」と言えるのではないでしょうか。

これは机上の空論ではなく、実際にはじめている投資家がたくさんいる「実践できる方法」です。呪縛から解放されたい人は、資産デザイン研究所のセミナーで、2年で1億4000万円の資産を作った実践者の話を聞いてみてください。リアルな現実を見ると、呪縛から解き放たれるきっかけになるはずです。

「借金=悪」の呪縛から解放されれば、お金の不安からも解放されます。

■ 毎週金曜日に配信している無料メルマガ「資産デザイン研究所メール」。メールアドレスを登録するだけで、お金を増やすためのとっておきのヒントをお届けします。

■ 累計17万部となった「初めての人のための資産運用ガイド」など、今までに出版された書籍の一覧はこちらから。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また投資の最終判断はご自身の責任でお願いいたします。

編集部より:このブログは「内藤忍の公式ブログ」2017年7月22日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。

【おしらせ】資産デザイン研究所が、8月26日に開催する第6回「世界の資産運用フェア」で、池田信夫、渡瀬裕哉さんがゲストとして登壇します。詳しくはこちらをご覧ください。