lerbank/iStock

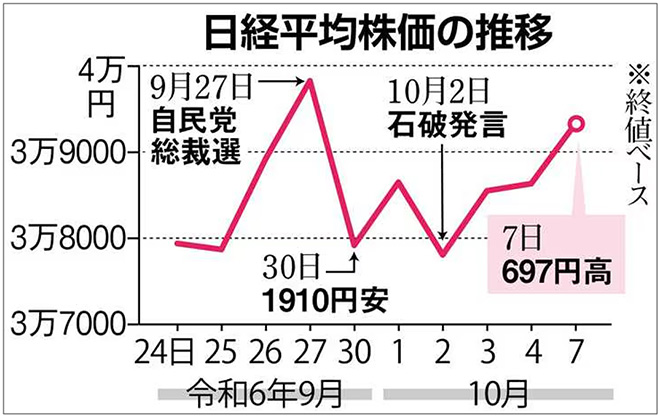

9月27日(金)、午後一時過ぎ、自民党総裁選の第一次投票の結果が伝わった。一位になった候補が“利上げに慎重”であることを表明していたこともあり、既に上昇基調にあった日経平均株価は1,000円ほどのカサ上げで引いた(図1)。

図1 自民党総裁前後の日経平均株価

出典:産経新聞、2024年10月7日

一位と二位の差は事前の予想よりも大きかったから、3時過ぎに判明した決選投票の結果は市場関係者にはサプライズだった。そして、逆転勝利した石破氏は、これまでの発言から“利上げ容認派”とみられていたから、逆回転の“巻戻し”はその分だけ強く現れた。

総裁選には9人もの人が立ち争点は多岐に亘ったから、“金利”は後景に退きがちだった。金利について聞かれれば、日銀総裁におまかせ、と答えるのは自然だった。経済通を自認する政治家は多いが、金融通は少ない。日銀の存在感が大きいからだろう。つまり日銀に、その判断に、一目置いているのだ。

石破氏のスタンスも日銀尊重であるが、それが“利上げ容認”とみなされた。

石破ショック?

政治家に一目置かせている日銀の動揺は大きかった。「名もなき暴落①」に書いたように、7月31日の総裁発言からドタバタ劇が続いた。副総裁の否定発言があったかと思えば、総裁が国会で「利上げしないと言った訳ではない」と反撃とも思える発言、それを応援するかのような審議委員の発言もあった。

石破氏は何も発言していないのだが、逆転劇そのものが“利上げ容認”となり、週明けの9月30日の日経平均株価は史上5番目の下げ(1,910円)を記録した。“石破ショック”などと言われているが、本人はまだ何も発言していないのだから、この呼び方は適当ではないであろう。

注目すべきはここから。それは、①金利が株価に強い影響力をもっていること、②その金利(短期金利)を動かせるのは日本銀行だけであること、③日本経済にとって株式市場の持つ意味がかなり大きくなっていること、この3点を政治家が再認識したことだ。

経済再生担当大臣に任命された赤沢氏は翌日の10月1日、「金利の引き上げは慎重にして頂きたい」と記者団に語り、「しばらくやってはならない」と、関係者が敢えて曖昧にしてきた時期の注文もつけ加えた。

シナリオは進む。10月2日夜。官邸に“お祝い”にやって来た日銀総裁と新総理が直接会う。会談は短く、中身は“デフレ脱却”などの一般論だったようだが、注目は会談の後のそれぞれの記者会見だ。

「個人的には」(この前置きは重要!)と断ったうえで、「利上げ環境にあるとは思っていない」(新聞各紙における石破総理発言報道、10月3日)。

一方の日銀総裁は「総理から金融政策について具体的にこうして欲しいという話はなかった」と述べた(読売新聞、10月3日)。

慎重さを欠く、という批判が起こるのを承知で敢えてやった。だから「個人的」を発言の前に置いたのだ。

効果

総理の最初のギャンブルは効果があった。為替は円安方向に振れ、株価も9月30日の下げ幅の半分を取り戻した。この日、つまり10月3日の夜、株式市場が閉まってから、赤沢氏、財務大臣、日銀総裁が会談している。日銀に念を押したのかもしれない。学者として理論の上での主張はあるだろうが、株価第一!、おさえて、おさえて、といったところだろうか。

これをみて“利上げ容認”で総裁を応援していた日銀幹部も微妙に方向を変える。

「緩和的な金融環境を忍耐強く維持し続けることが重要だ」「相応の時間が必要」(長崎市での野口審議委員の発言。読売新聞、10月4日)。

ついでに言えば、総裁が懸念を表明したアメリカ経済の後退予想も“後退”した。10月4日に発表されたアメリカの雇用は大幅増で、これを受けてニューヨーク市場は史上最高値を更新した。

デフレ?

アメリカ経済が不調でないとすれば、利上げをしない、あるいは先延ばしする理由は“デフレ”に戻って来る。赤沢大臣も「デフレ脱却優先」と言い、野口審議委員も「2%の物価安定」を強調した。

しかし、この論調は、多くの普通の人にとってピンとこない。私達が日々感じているのは、2%なんていうものではない物価上昇、つまりインフレーションだ。

賃上げについても、「名もなき暴落②」に書いたように、それが行われ、来年も行われそうなのは大企業だ。賃上げには、企業収益の増大が必要だが、中小企業の景況感は良くない。多くは原材料高、電気料金などの公共料金の値上げに苦しんでいる。

働いている人々に目を向ければ、食糧品をはじめとする生活用品の値上げは連日のことだし、郵便料金、公共交通機関運賃の値上げ等が連続している。実質賃金のマイナスは続きそうである。

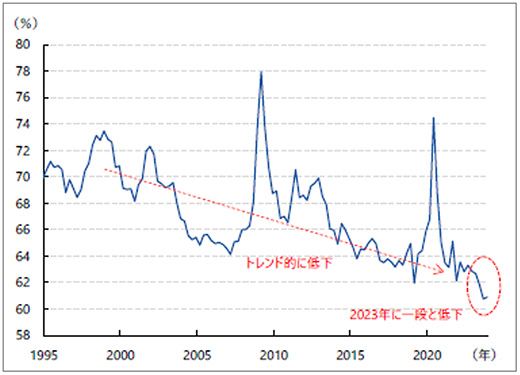

一部で行われている賃上げも労働分配率を上昇させるに至っていない。図2が示しているのは明らかな低下傾向だ。

図2 労働分配率の推移

出典:みずほインサイト、2024年5月28日

株が上げれば…

デフレ脱却などという偽りの看板は早く降ろした方が良い。日本経済にとっては、“株価が命”と正直に言ったらどうか。

もちろん、構造的には、そして長期的に考えれば、「株価命」は大問題なのだが、ごまかすよりは正直な方が良い。

経済白書

今年の経済白書は株高と消費の関係を取り上げている。株価の上昇が目立ったのは2013年以降、つまりアベノミクス下だが、そこで株価による消費の押し上げ効果が高いという。

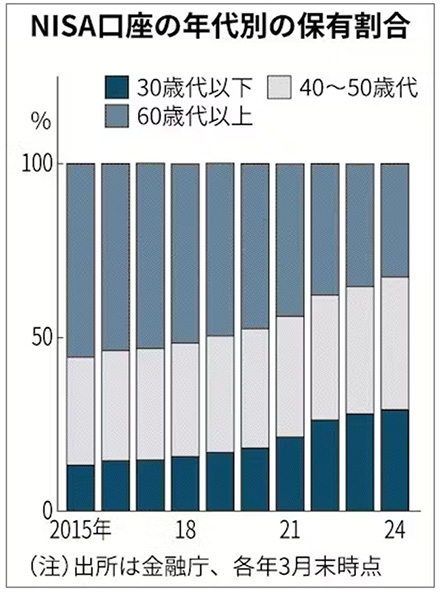

その背景のひとつは、NISA(少額投資非課税制度)によって若年層が株式市場に参入したためだ(図3)。必要なモノのほとんどを所有しているシニア・引退者と違って、これは若い層の購買力は強い。それだけに、8月5日の暴落は逆資産効果を引き起こす心配もある。

図3 年代別にみたNISA口座保有割合

出典:日本経済新聞、2024年9月11日

株式市場の構造変化

株式市場が巨大な遊休貨幣資本の堆積によって構造変化を起こしていることは、「名もなき暴落②」で述べた。

これに加えて、“名もなき暴落”が生み出したもうひとつの変化がある。それは投機化である。もっとも、投機性は株式市場に内在するものであるから、変化ではなく本質の外在化とした方が良いかもしれない。

投機化は日々の株価の変動幅の大きさに現れる。

たった一日である企業の業績が変動するわけはない。『The NEXT』の第7章に述べた株価第一原則は一日では作用しない。同じことが、ある程度、金利についても言える。

金利は一日でも変動するが、朝と晩で大きく変わるということはない。だから短期的な大変動の要因は他に求めなければならないが、それが投機である。それは信用制度を最大限に利用し、世界を舞台にして、さらに時間軸に乗って展開している。8月5日の暴落は、これを抜きにしては語れない。

日経VI

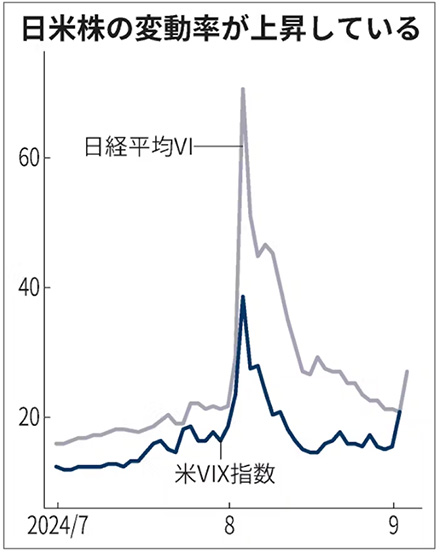

一日の株価の変動を伝える指標がボラティリティー・インデックス(VI)である。その動きを示したのが図4である。

図4 VIの推移

出典:日本経済新聞、2024年9月4日

これをみると8月5日の暴落の時、大きな変化が生じたことがわかる。VIの値は、20(これが標準と言われている)から段差をつけて変化した。現在(本稿執筆の10月4日時点)は25近辺だが、この値は証券業界の経験と常識から見ても投機的水準なのである。

“名もなき暴落”以来、日経平均株価の一日の変動幅が1,000円を超える日が珍しくない。常態化と言っても良いくらいである。こういう危うい市場にNISAを通じて小口の投資家が近づくのはどうか。素人には向かない。プロでさえ振り落とされる構造が露出している。つまりは株式市場の投機化が進行している。

投機の熱に煽られて“株が上がればええじゃないか”が声高になるが、それは資本主義の繁栄を示しているものでもなく、私達の将来の経済社会のあり方を示しているものでもない。むしろ末期の様相なのである。

【追記】

前回予告した地域金融機関の分析は延期した。石破発言からの展開があったことも理由のひとつだが、分析対象が広く、解析にやや時間がかかっている。

【関連記事】

・名もなき暴落①:歴史的な株価急落の本質を探る

・名もなき暴落②:歴史的な株価急落の本質を探る

■

『The NEXT』