暴走ぎみだった安倍晋三氏のリフレ発言はFacebookで「建設国債の日銀の買い切りオペによる日銀の買い取りを行うことも検討」と軌道修正された。これで日銀引き受けは引っ込めたので、みんなの党などの提唱している日銀法改正案とほとんど同じになった。これについては過去に何度も書いたので、リンクを紹介しておこう。

まず日銀法でインフレ目標を設定することが「世界標準」だというのは間違いである。FRBもECBもインフレ目標を設定していない。橋下市長は「目標の独立性はない」というが、それは「物価安定」という目標であって、この点は日銀も同じだ(FRBには雇用の安定という特殊要因があるが)。手段は独立しており、アメリカではFOMCがインフレ率のgoalを決める。この点も金融政策決定会合で「目途」を決める日銀と同じだ。

日銀バッシングでは先輩のみんなの党は、インフレ目標を柱とする日銀法改正案を国会に提出したが、その法案を書いた桜内文城氏は「財政スタンス(財政赤字の累積額)が一定である限り、中央銀行がどれだけバランスシートを拡大させても、民間金融機関の貸出が増加しないならば、マネー・ストック(貨幣供給量)は増大しない」と認めている。彼は高橋洋一氏の影響力が強すぎるのにうんざりして、みんなの党をやめて維新の会に行った。

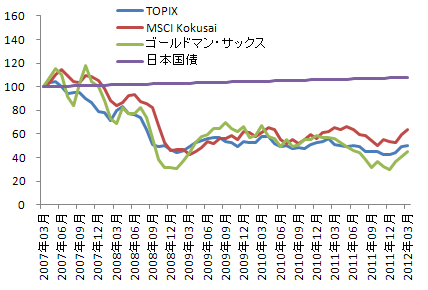

みんなの党の江田憲司氏は日銀法改正で「名目4%成長」をめざすというが、これを実現するには3.5%ぐらいのインフレが必要だ。これは「3%のインフレ」をめざす安倍氏とも似ているが、そういうことをしたら、まず起こるのは金利上昇である。国債を大量に保有している邦銀は、長期金利が1%上がったら9兆円の損失をこうむる。3.5%も上がったら財政は破綻し、地方銀行はすべて倒産するだろう。

前原経済財政担当相などがいう日銀の外債購入は、実質的な為替介入であり、政府の為替投機である。これは経済政策として意味があるが、財政の悪いときに数十兆円の為替投機を行なうことは賢明な政策とは思われない。

量的緩和の経験については、日銀の政策委員だった植田和男氏の本が参考になる。彼によれば、日銀はインフレ目標は設けなかったが、時間軸政策で低金利を続けることにコミットした。これは今FRBもまねているものだが、その効果は限定的だ。

安倍氏は「日銀の独立性が強すぎる」というが、上野泰也氏は日銀は政治の圧力に弱いという。藤沢数希氏も指摘するように、日本国債の相場は日銀が買い支えてきたおかげで史上最大のバブルになっており、これが崩壊すると90年代の不良債権問題よりはるかに悲惨な結果になるだろう。

インフレ目標を設定して、それを実現しないと制裁を課すという法律をつくれば、日銀がインフレを実現するのは簡単だ。植田氏もいうように「財を大量に購入して廃棄するということを続ければ、デフレは止まる」。日銀が無限に不動産や株式を買いまくれば、インフレは必ず起こる。池尾和人氏もいうように、特定の目的を絶対化して日銀に強制すると、他の問題を引き起こすおそれが強い。

さまざまな既得権を抱える自民党が威勢のいい選挙スローガンを打ち出そうと思ったら、誰も「痛み」を感じない日銀バッシングが政治的にはいちばん楽だ。そういう傾向は世界的にみられ、バーナンキもいうように、それがまさに中央銀行の独立性が保証されている理由なのだ。特に今の日本で起こりそうなのは普通の物価上昇ではなく、金利上昇による金融危機である。これを2%のインフレで止められると思うのは、リーマンブラザーズが破綻したとき、債券価格の下落を2%で止められると思うのと同じである。