米大統領選挙の直前にあたる2015年は、中間選挙後にあたりアノマリーでいえば株高が期待できる年。おまけに末尾が「5」の年はS&P500の平均リターンが25.3%と驚異的な数字を叩き出しており、楽観ムードを煽ります。

米企業のトップ、最高経営責任者(CEO)にとって季節的な株価動向パターンはどこ吹く風。ビジネス・ラウンドテーブルが所属する129社のCEOを対象に10月22日—11月12日に実施した10-12月期調査で、2015年の成長見通しは7-9月期と変わらず2.4%増となり、エコノミスト予想の約3%を大幅に下回っていたのです。

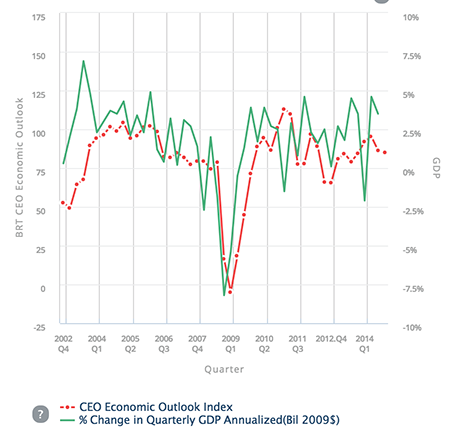

慎重な景気見通しに合わせ、10-12月期の6ヵ月先経済見通し指数は85.1と、米政府機関の閉鎖に追い込まれ、Fedのテーパリング観測が取り沙汰された2013年10-12月期以来の低水準でした。内訳をみると、6ヵ月先の売上見通しが115.1と4-6月期の116.4から低下。設備見通しにいたっては73.3と前期から5.8ポイントも落ち込み、そろって2013年7-9月期以来の水準へ沈みました。そういえば、米7-9月期GDP改定値でも今後の成長鈍化要因として設備投資の縮小が挙がっていましたよね。

赤線/左軸はCEOの経済見通し指数、緑線/右軸はGDPを示します。

設備投資を抑制する項目ランキングは、以下の通り(複数回答)。税金が他の追随を許さず余裕のトップを飾っており、租税回避(タックス・インバージョン)狙いの買収・合併(M&A)を阻止する規制強化と重なって、CEOの設備投資に対するセンチメントを押し下げたことでしょう。

1位 税金 63%

2位 規制問題 46%

3位 世界需要/景気 38%

4位 その他 9%

せめてもの救いは雇用見通しで、4-6月期の63.5から67.1へ上昇。ただ1-3月期につけた2011年4-6月期以来の高水準にあたる79.0にはほど遠い。雇用は遅行指標である上に、正規雇用ではなく派遣やフリーランスの採用が増える可能性をはらみ、手放しで歓迎できるかというと疑問が残ります。

項目別、詳細は以下の通り。

▽売上見通し 115.1(前期は116.4)

増加する 74%>前期は73%

変化なし 18%<前期は20%

減少する 9%>前期は7%

▽設備投資見通し 73.3(前期は79.1)

増加させる 36%<前期は39%

変化なし 50%<前期は51%

減少させる 13%>前期は10%

▽雇用見通し 67.1(前期は63.5)

増加させる 40%>前期は34%

変化なし 36%<前期は46%

減少させる 23%>前期は20%

企業の利益を圧迫する費用負担として、CEOが懸念する項目は以下の通り。

1位 規制対応向け費用 39%=前期は39%

2位 労働コスト 27%>前期は25%

3位 医療保険 11%<前期は21%

4位 原料コスト 9%>前期は8%

5位 年金コスト 6%>前期は0%

5位 訴訟費用 6%>前期は5%

7位 エネルギー費用 2%=前期は2%

ビジネス・ラウンドテーブルの会長でAT&TのCEOを務めるランダル・スティーブンソン氏は、結果を受けて「米経済はスタート地点へ戻り、潜在成長率以下にとどまっている」と指摘。米議会とオバマ政権は「減税措置を延長させ、邦人税率を変更し米国に投資するインセンティブを高めるべき」との見解を示しています。

またオバマ米大統領に貿易促進権限(TPA)を与えるよう、要請。TPAの発動により、米大統領が米議会への事前通告を条件に結んだ他国との通商合意に対し、米議会は修正案を提出できなくなります。従って米議会は批准か反対か採決するのみとなり、貿易協定の速やかな発動につながるというわけです。米中間選挙を経て2015年からねじれが解消し共和党が上下院で多数派を掌握するため、政治こう着を懸念しているのでしょう。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2014年12月3日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。