7月28~29日、米連邦公開市場委員会(FOMC)が開催されます。

今回は、記者会見をはじめ経済・金利見通しの公表を予定しません。無風で終わりそうな気配が濃厚ですが・・真夏のかく乱要因となるのでしょうか?エコノミストの予想を確認していきましょう。

モルガン・スタンレーのエレン・ゼントナー米主席エコノミスト(12月利上げ派)

7月分のベージュブックでは、ポジティブな表現からネガティブを差し引いたDIが31ポイント上昇し211と2014年9月以来で最高だった。12地区連銀で景気改善トレンドを確認しており、米住宅指標や消費者信頼感指数も上向きを示す。労働指標も米新規失業保険申請件数を見る限り、堅調だ。個人消費は2.9%増と見込まれ、当社は米4-6月期国内総生産(GDP)を2.5%増と予想する。声明文は微調整にとどまるだろう。

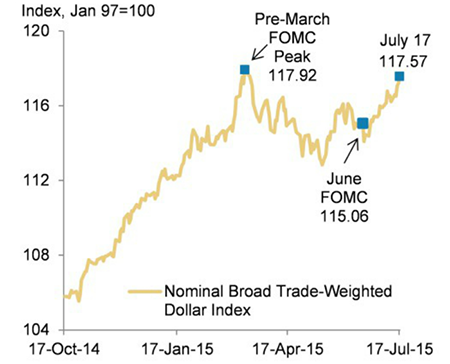

ただし製造業はドル高と原油安でさえず、特に海外動向は変化が起こっている。ドル高こそかく乱要因であり、カナダ銀行(BOC)の利下げにより対加ドルでのドル高が進行するなどドル実効相場は3月FOMC以前のピーク時まで戻して来た。

ドル実効相場、中国株安などリスク許容度低下もあって上昇。

ドル高再燃がどれだけ米経済に不透明性を与えるか、FOMC参加者の間で議論を招くに違いない。コアPCEは5月に前年同月比1.2%まで鈍化し、インフレ目標値2%とのかい離は広がる一方。仮にドル高懸念を声明文に反映するならばインフレをめぐる文言につき従来の「長期的な目標値を下回り続けた」から、「長期的な目標値を一段と(further)下回った」へ変更することもありうる。

JPモルガンのマイケル・フェローリ米主席エコノミスト(9月利上げ派)

4月FOMCで参加者は利上げ開始にあたって声明文でシグナルを点灯させるべきか検討した結果、会合ごとに経済指標を照らし合わせて実施するアプローチを選んだ。今回もそうした姿勢を維持し、9月利上げ観測を強調あるいは断念させるようなスタンスは採らないだろう。むしろ声明文で経済指標の改善が明白になれば、利上げ開始の幕開けが近づいたと判断できる。

労働市場の文言は従来の「失業率は安定的で労働資源の活用不足はいくらか減退した」から、「失業率はさらに低下し、労働資源の活用不足は減退し続けている」とし楽観寄りへシフトするのではないか。住宅市場は、上方修正が見込まれる。企業の設備投資と輸出は、恐らく「軟調(soft)」を維持するだろう。経済および労働市場見通しへのリスクは、雇用改善により「ほぼ均衡がとれている(nearly balanced)」から「均衡がとれている」へ変化する可能性も。イエレンFRB議長も、前回の議会証言で上方・下方リスクは同程度と説明していた。こうした文言の変更は次回会合で利上げを開始すると明確なメッセージを送らずとも、委員会の目標に接近したことを示唆する。

今年のFOMCは、反対票を確認してこなかった。ただし今回は、6月の段階で利上げ開始派はまわるか瀬戸際にあったというリッチモンド連銀のラッカー総裁が利上げ票を投じ反対に回るのではないか。仮に利上げ支持派として票を投じれば、2008年8月のリチャード・フィッシャー前ダラス連銀総裁以来となる。

(カバー写真:FRB/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2015年7月27日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。