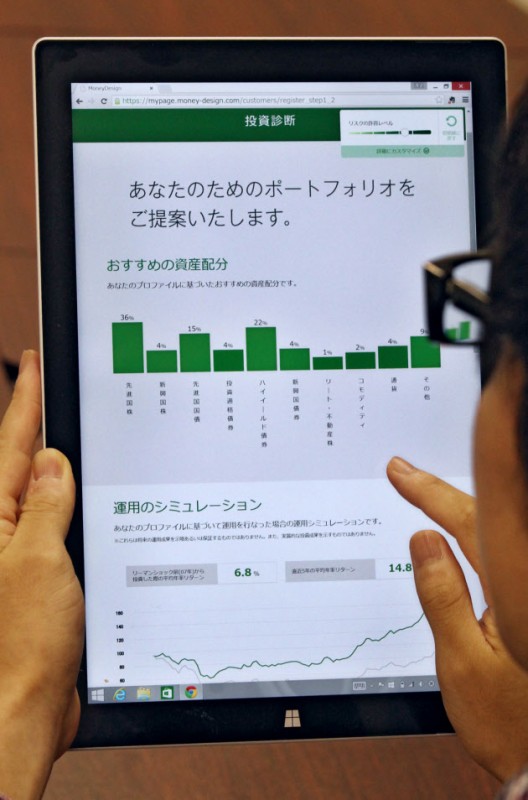

今週、日本経済新聞の1面で特集されている「フィンテックの衝撃」。昨日紹介されていたのは、私が社名の名付け親で開業当初からお手伝いをしている投資顧問会社「お金のデザイン」です(写真は同社の取引画面)。

京都大学の金融工学専門の教授と共同開発したプログラムによって、ネット上で8つの質問に答えると、アルゴリズムに基づき国内外の株式や債券、原油や金までを含む最適な資産配分を計算。それを実現する30~40の海外ETFから構成されるポートフォリオを提案してくれるサービスです。

ロボアドバイザーと呼ばれるこの手のサービスが普及すると、ファイナンシャルプランナーのような専門家の仕事を奪うという脅威論があるようですが、私はそうは思いません。むしろ、専門的な知識と経験を持った資産運用のアドバイザーの需要は、ロボアドバイザーの普及によって急拡大すると思っています。

確かに、ロボットが過去データに基づいてリスクリターンを考慮しながら最適な資産運用をアドバイスしてくれるのは有益なサービスです。しかも、人を介するよりもコストとデータの正確性では圧倒的に有利です。

しかし、市場が効率的で誰もが同じ投資商品にアクセスできる金融商品については有効かもしれませんが、不動産をはじめとする実物資産の世界は金融工学では解決できない非効率が存在します。例えば、都内の中古不動産の売り物件があって、それを買うべきか買わざるべきかといった判断は過去データでは出来ないのです。あるいは、購入した不動産をリノベーションしてバリューアップするといった判断もできません。

ロボットができるのは、市場が効率的で金融資産の過去データ(リスクとリターン)に基づく最適化だけです。私が実践しているような、金融資産だけではなく実物資産も組み入れた「ハイブリッド投資」には対応できないのです。

また、資産運用においてはメンタルな側面も重要です。市場が低迷した時や、急激な変動時にパニックになって性急な行動をしないようにメンターとしての役割を果たすのも資産運用のアドバイザーにとって大切な仕事です。

ロボアドバイザーで資産運用の重要性を認識すればするほど、より専門的でヒューマンなサービスを求める人が増える。つまり、ロボットと人間(資産運用アドバイザー)は競合するライバルではなく、お互いを補完し合う関係になるというのが、私の見立てです。ロボアドバイザーによる分析結果を踏まえて、人間が最終的にアドバイスするようになれば、科学的根拠に裏打ちされた資産運用が可能になり、有益なサービスが提供できます。

とは言っても、ロボットと同じことをしているだけでは、仕事は奪われてしまうでしょう。金融の専門家には、これまで以上に幅広い知識と経験が求められるようになる。これは確実だと思います。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。メールマガジン登録会員数は、20,200人を超えました!

編集部より:このブログは「内藤忍の公式ブログ」2015年10月29日の記事を転載させていただきました。オリジナル原稿を読みたい方は内藤忍の公式ブログをご覧ください。