江守哲 エモリキャピタルマネジメント

(GEPR編集部より。著名マーケットストラテジストで、緻密な分析と洞察力で定評のある江守哲エモリキャピタルマネジメントCEOの寄稿です。ちなみに、OPECの合意について遵守される可能性のないこと、シェールガスとシェールオイルが高値になると、売りが増えることから、17年50−60ドルのレンジ相場を予想する人が多いようです。江守氏の意見は違いますが、新しい知見を読者に提供するでしょう)

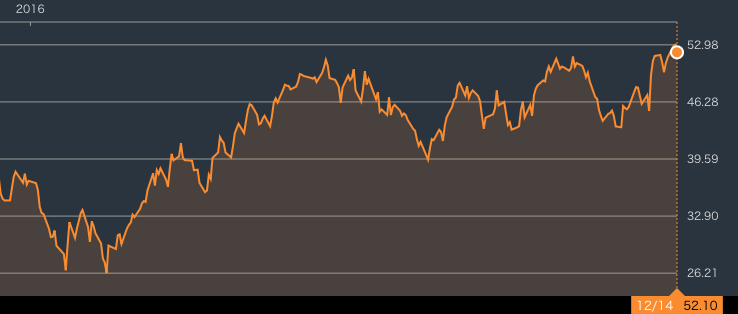

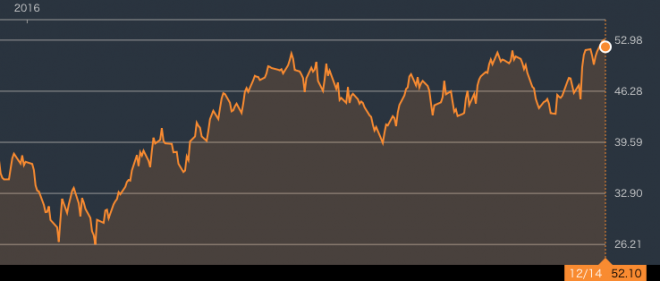

図2016年のWTI価格(12月14日まで)

出典・ブルームバーグ

需給改善の動き強まる17年

2017年の原油価格は、今後の需給改善を背景とした価格上昇の基点の年となろう。市場では、トランプ次期米大統領の誕生を前に、株価が上昇し、長期金利が上昇する中、ドルも上昇するといった動きにある。トランプ氏の大統領選での勝利以降、いわゆる「トランプ・ラリー」が続いているわけだが、原油市場の反応は芳しくない。ただし、OPECが11月30日にウィーンで定例会合を開催し、生産量を日量3250万バレルに設定することで合意したことで、原油価格は50ドル台をようやく回復する動きにある。しかし、この動きは長期的な上昇基調の始まりでしかないと考えている。

今回のOPEC総会については、これまでのOPEC加盟国間の見解の相違などから、減産合意は困難と見方も少なくなかった。OPECは9月28日にアルジェリアで非公式会合を行い、生産量を日量3250~3300万バレルの範囲に収めることで合意していたが、この合意が反故にされる可能性も指摘されていたくらいである。事実、イランは経済制裁からの復活を名目に、制裁前の生産量の回復を目指すとの姿勢を鮮明にし、増産体制を整えるイラクも、自国の生産だけは増やしたいとしていた。これらのまさに身勝手な発言が市場を混乱させていたわけである。これらの発言に対して、さすがのサウジも業を煮やし、「イラクが増産するなら、サウジも大幅増産を行う」と開き直る発言を行うなど、泥仕合の様相を呈したこともあった。そのため、OPEC総会での減産合意はかなり難しいとの見方が大勢を占めるのも無理はなかったといえる。

しかし、最終的には減産合意で収まった。しかも、各国の生産量を一律に減らすことで合意したのである。これは、総会前の市場の予想を大幅に上回る成果であり、サプライズであったといえるが、それは当日のWTI原油が5ドルもの上昇となったことからも確認できるだろう。今回の合意は2017年1月から半年間有効で、減産は08年9月の総会以来、8年ぶりとなる。今回の合意では、国内情勢不安を背景に産油量が大幅減となっているナイジェリアとリビアは減産を免除された。また経済制裁からの復活を目指すイランも日量9万バレルの増産余地を得た。イランは増産を勝ち取ったようにみえるが、経済制裁前の生産量の400~420万バレルを超えることはない。つまり、現状の加盟国のそれぞれの状況を十分に考慮した決定内容であり、きわめてバランスのとれた合意内容だったといえる。

産油国減産の実行はあるのか?

今回の「真のサプライズ」は、増産を目論んでいたイラクが21万バレルの減産を受け入れたことである。そして、サウジも49万バレルの減産を受け入れた。痛み分けとの見方もあるが、原油市場の歴史を知るものからすれば、むしろ「歴史的合意」であると判断するのが妥当であるといえる。今回の決定で明白になったことは、両国とも原油価格の押上げが必要性を感じているといいうことである。サウジも原油価格の低迷で財政がひっ迫しており、外貨準備の拡大と財政収支の改善は切実な問題である。減産による価格を押し上げることが急務であり、最大の目的であったわけである。

OPEC加盟国が決定内容を順守して、合計で約120万バレルの減産を行えば、翌年には需給は大幅に改善する。つまり、来年になれば、現在の生産量は約120万バレルが市場から消失し、世界の石油需要は100万バレル程度増加する。つまり、現在の需給バランスは、来年にも200万バレルから250万バレル改善されることになる。さらにOPECは非加盟国にも日量60万バレルの減産を要請するとしており、需給はさらに改善する可能性がある。国際エネルギー機関(IEA)は、これまで来年中の需給バランスの均衡を予測していたが、今回のOPEC減産合意により、それがかなり早まる可能性があると指摘している。

このような需給バランスの改善が確認されれば、原油価格は当然のように上昇するだろう。一部には、OPECの減産分を米国のシェールオイル企業が増産するとの見方があるが、もっとも競争力のあるシェールオイルでさえ生産コストは45ドル前後である。米国の石油会社全体の損益分岐点を考慮すれば、持続的な原油生産には50ドルから55ドルは最低でも必要である。市場では、トランプ氏が大統領になれば、環境規制が緩和され、生産コストが下がるため、原油価格に下押し圧力が掛かるとの見方がある。しかし、これまでの期間にも米国のシェールオイルが努力を重ね、生産コストを引き下げてきた。

そのため、コスト削減ペースは今後鈍化する可能性が高い。つまり、劇的なコスト削減が期待しづらいため、需給バランスは想定されているほど緩まないものと考えている。この点については、米エネルギー省(EIA)も、来年以降に原油価格が上昇してから1~2四半期後に産油量が増加するとの見通しを示しており、まずは需給バランスの改善による原油価格の上昇が先であるとの認識である。

このように考えても、現状で50ドル以下の原油価格で生産を継続できる産油国・生産者は皆無に近い状況であるといえる。むしろ、それよりも高い水準でないと、厳しい状況は全く改善されないことになる。しかし、市場はこの点を正しく評価できていないのではないかと考えられる。その理由は、原油市場でのプレーヤーの多くが、金融関係者になったことにある。

つまり、今回のOPEC減産合意の現物市場の需給バランスに与える影響について、コモディティの現物取引の経験がないことや過去の歴史を知らないことで、減産合意のインパクトを正しく評価できていないのではないかと考えるわけである。OPECが今回決定した合意が実行されれば、計算上はとてつもない需給バランスの改善になる。むしろ、いまの50ドル近辺での原油価格が長期化すると考えることに無理がある。そのため、原油価格の大幅な水準訂正がいつ起きても不思議ではないと考えられる。

底値を確認したコモディティ全般、反転の兆し

原油価格は戦略物資であることから、価格決定権は需要サイドではなく、生産者サイドにあるというのが筆者の持論である。一方で、過去の世界の石油需要は、第2次オイルショックおよびリーマンショックの翌年の2009年を除いて、毎年確実かつ着実に増加している。日量100万バレルの増産が毎年必要なことを考えれば、今回の決定通りにOPEC加盟国が生産を順守すれば、計算上の需給は相当引き締まることは言うまでもない。今回の決定をきっかけに、WTI原油は50ドルの大台を固めながら、まずは55ドルを試すことになるのだろう。

しかし、これはあくまで通過点でしかない。ドル高が是正されれば、60ドルを来年中にも試す可能性は十分にある。それでもまだ通過点であろう。長期的には100ドルを回復しても、筆者は全く驚かない。むしろ、現在の原油価格は安すぎるというのが筆者の評価である。それは、現在の原油価格の水準では、単年度の財政収支が主要産油国で軒並み赤字になることからも容易に理解できる。サウジでさえ、現行の原油価格があと4年も続けば、外貨準備が枯渇する可能性があるとされている。市場はこれらの点も全く織り込んでいないといってよいだろう。市場関係者の多くが、「原油価格は下がる」「原油価格は今後も低迷する」との見方が支配的である。しかし、これらの見方は、どちらかというとかなり先入観の強い、ある種の固定観念ともいえるだろう。

現在の原油市場での市場の反応を見ていると、2003年末を思い出す。当時は、原油価格の上昇は想定されていなかったが、翌04年にはWTI原油は史上初めて40ドルを突破し、その4年後には147ドルを付けるに至った。当時、筆者は今後の需給バランスの改善を理由に04年には40ドルを超えるとの見通しを世界で最初に示した。その当時、このような見方に対して批判も強かったが、結果は筆者が正しかった。

そして今年、同じような状況になりつつあるように感じられる。原油などのコモディティ市場は、2014年以降の急落を経て、すでに長期の底値を確認している。今後は需給バランスという、コモディティ価格を決定する上で最も重要な要素が重視されることになると考えているが、ここに金融市場関係者の弱みがある。彼らが気づいたとこには、原油相場はかなり先を進んでいることだろう。その結論が、2019年から2020年ごろに想定される100ドル超への上昇であろう。