個人型確定拠出年金の適用範囲が来年から広がるのを受けて、私自身の運用も抜本的に見直すことにしました。税金のメリットがある確定拠出年金制度ですが、たくさんの見えない「ワナ」が仕掛けられていて、活用の方法によっては金融機関の「カモ」になってしまう可能性があります。

注意点の1つ目は金融機関の選択です。加入時手数料(初回だけかかる)と口座管理手数料の2つがありますが、特にこの口座管理手数料は毎月シロアリのように資産を減らしていく要素になりますから、確認しておく必要があります。特定の金融機関の推奨はしませんが、やはりネット証券系が圧倒的に低コストです。

残念ながら、私が以前在籍していた古巣のネット証券は確定拠出年金業務に参入していませんから、別のネット証券を使うことにしました。

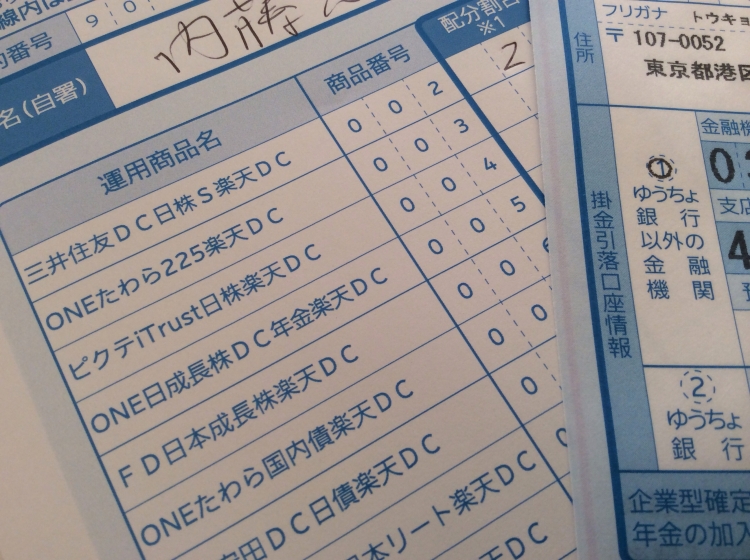

2つ目は積立をする商品の選択です。口座開設の際に、商品の選択をして積立金額をどのように配分するかを指示しなければなりませんが、その際に信託報酬が低いファンドを選択すること。そして、基本はインデックス型の商品を選択するのがポイントです。

信託報酬を比較するとわかりますが、アクティブ型のファンドの場合、信託報酬が年間1%以上のものが珍しくありません。一方のインデックス型だと、日本株のTOPIXに連動するものなら0.2%程度。海外の株式に投資するものであってもせいぜい0.6%程度までです。

しかも運用成果を比較するとわかりますが、アクティブ型のファンドにはパフォーマンスの優れないものも混ざっています。それを見分けるのは簡単ではありません。であれば、低コストで当り外れの無いインデックス型の商品を組み合わせた方が良いのです。

バランス型といって1つのファンドに内外の株式や債券が組み合わせて運用されるものも、信託報酬が高いものが多く、自分で配分比率を決められないので避けた方が良いでしょう。

せっかく有利な税制が使える制度であっても、金融機関の選択と組み入れ商品の選択を間違えてしまうと、メリットが帳消しになってしまうことがあるので要注意です。

私は、日本株、先進国株、新興国株のインデックスファンドを3本選び、それらを国内と海外の比率を1:3で運用することにしました。債券は、金利上昇リスクがあるのと実物資産の不動産で代用できるので投資せず、当面はこの比率でやってみるつもりです。

マネックス証券の一般口座でも毎月積立を続けていますが、こちらも似たような配分比率になっています。

来年からの制度の適用範囲拡大で盛り上がっている確定拠出年金ですが、やり方を間違えて思ったほど資産形成にならなかったということにならないよう正しい情報を知ってからはじめましょう。資産デザイン研究所メールでも、重点テーマとして今度も解説していきます。

■ 毎週金曜日に配信している無料メルマガ「資産デザイン研究所メール」。メールアドレスを登録するだけで、お金を増やすためのとっておきのヒントをお届けします。

■ 資産デザイン研究所のセミナーやイベントの最新情報はセミナー最新情報でご案内しています。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また投資の最終判断はご自身の責任でお願いいたします。

編集部より:このブログは「内藤忍の公式ブログ」2016年12月24日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。