戸田 直樹

東京電力ホールディングス株式会社 経営技術戦略研究所

政策課題になった炭素税

COP21(国連気候変動枠組み条約第21回締約国会議)で採択された「パリ協定」では、産業革命前からの気温上昇を2度未満に抑える目標が掲げられた。日本は温室効果ガスの削減目標として2030年までに2013年比26%減を公約し、2050年までの目標として80%減らすことを閣議決定している。特に温室効果ガスのうち最大の排出量を占めるCO2を削減する対策、言い換えると化石燃料の消費量を抑制する対策が重要となってくる。

ここで注目されてきたのがカーボンプライシング(Carbon Pricing)である。カーボンプライシングとは炭素(CO2)の排出に価格付けを行うことで、企業などにCO2排出を「費用」と認識させ、費用削減のインセンティブを通じて、CO2排出抑制への取り組みを促すことを狙ったものである。

カーボンプライシングの主な施策としては、「排出量取引」と「炭素税」があるが、企業などに排出枠を割り当て、それを企業間で取引する過程で炭素に価格がつくのが排出量取引制度で、炭素の排出量そのものにその価格として課税するのが炭素税である。2050年までにCO2を80%減らすことを前提とすれば、それを実現するためのカーボンプライス(炭素価格)は非常に高くなることが不可避だろう。2050年と聞くと遠い将来に感じるかもしれないが、電力等の設備産業における投資計画の世界では、今から視野に入れなければならないスパンの話になる。

環境省の気候変動長期戦略懇談会(有識者会議)は、2016年2月に公表した報告書(環境省(2016))の中で、温室効果ガスの大幅削減と経済的・社会的課題の同時解決を目指すための中長期的な戦略として、炭素税や国内排出量取引制度等の本格的なカーボンプライス導入を提言している。

(参考)環境省(2016)『気候変動長期戦略懇談会提言 -温室効果ガスの長期大幅削減と経済・社会的課題の同時解決に向けて』

排出量取引制度も炭素税も、情報が完全等、一定の前提の下では、同様に効率的な資源配分を達成可能であるが、実体経済への適用を考えると、排出量取引制度には、適切な排出総量(キャップ)を事前に決めることが困難、価格が乱高下して投資シグナルになりにくい、といった問題があり、CO2削減の最適化をもたらす仕組みとして適しているとは考え難い(注1)。したがって、これ以降は炭素税について考える。

(注1)環境省の公募研究である地球環境戦略研究機関他(2016)も、先行研究を引用しながら、排出量取引に対する炭素税の優位を説明している。また、竹内(2016)は、EU-ETS(EU域内排出量取引制度)の実績を題材に、排出量取引制度の課題を明らかにしている。

(参考)地球環境戦略研究機関、名城大学、国立環境研究所(2016)『平成27年度 環境経済の政策研究 2050年までの温室効果ガス大幅削減に向けた 経済的措置に関する調査・検討研究報告書』

竹内純子(2016) 『排出量取引の“理想と現実”─ EU-ETSの評価』

外部不経済の内部化の手段

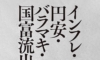

炭素税は、経済学の教科書で言うと、CO2排出という外部不経済を内部化するとともに社会的限界費用を明らかにし、社会厚生を改善するピグー税としての側面を持つ。

企業が製品を生産する際、環境汚染物質の排出などのマイナス要素を社会に与えることがある。これにより社会が負う損失を外部不経済、その負担を考慮した全体の費用を社会的費用という。すなわち、外部不経済が存在する場合、社会的限界費用と企業の生産コストである私的限界費用は一致しない(図1)。

企業の利潤が最大となるように生産量が決められると、社会全体にとって望ましい水準より過大な数量aとなる。解決策として、外部不経済の原因となっている製品への課税がある。両者の乖離を税によって埋めることで社会厚生が最大となる最適な生産水準の数量bへ移行し、その結果、外部不経済が解消=内部化される。このような税金がピグー税である。

図1 ピグー税による外部不経済の内部化

出所:筆者作成

さまざまな形の炭素税

炭素税は前述の通り、CO2の排出という外部不経済に対して課税するピグー税の一種であるとともに、一般的にはCO2排出量1トン当たりの金額として税率が設定されるカーボンプライスである。日本では明示的なカーボンプライスとして既に「石油石炭税」が導入されている。同じく、「地球温暖化対策のための税(温対税)」が石油石炭税に上乗せされており、両者を合わせるとCO21トン当たり590円~1068円(燃料種別により異なる)の税率となっている。いずれも特別会計財源である。

もっとも、日本の産業が直面している、省エネ法等の規制や自主行動計画の目標等も暗示的なカーボンプライスであるので、その意味では、日本の産業は明示的なカーボンプライス以上の負担に直面していると言え、先進諸外国と比較しても実質的に高い水準にあるとの意見・試算もある(注)。しかしながら、今後更なるCO2の排出削減を進めていくには、包括的かつ明示的なカーボンプライスを制度化して、負担の公平を図るとともに、産業横断的、すなわち国全体として最小コストによるCO2削減が追求できる環境を整備する必要があろう。

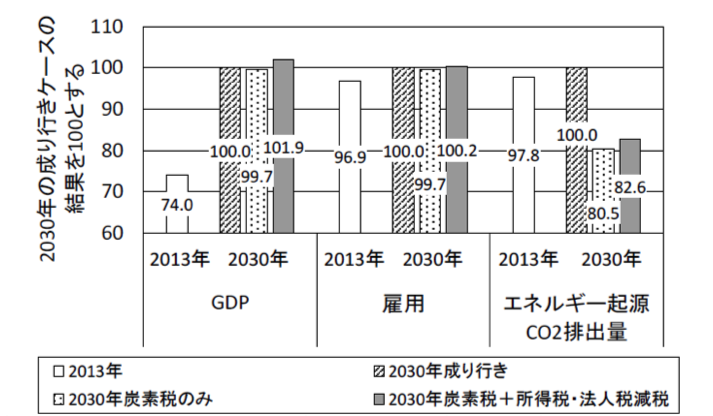

(注2)経済産業省(2014) 『自主行動計画の総括的な評価に係る検討会とりまとめ』P12−16

環境省(2016)が提言する炭素税は、現在の温対税や石油石炭税のように特別会計財源ではなく、法人税・所得税改革とセットの大型炭素税である。また同省の公募研究である地球環境戦略研究機関他(2016)では、CO21トン当たり10,800円の炭素税導入とその税収と同規模の約10兆円分の法人税・所得税減税を組み合わせれば(すなわち、税制中立措置を講じれば)、経済成長を悪化させないという、応用一般均衡モデルを用いたシミュレーション結果を示している(注3)。その試算結果によると、2030年にはGDP1.9%増加と雇用0.2%増加を保ちつつ、CO2は成り行きケースに比べて約17%減少するとなっている(図2)(注4)。

(注3)小林光、浜田宏一(2015)『経済教室「COP21と日本 炭素税、法人減税と一体で」(日本経済新聞2015年11月30日)

(注4)大型炭素税による税収を経済活性化のために用いることにより、CO2排出削減効果と経済活性化効果の両方が得られることを二重の配当と呼ぶ。地球環境戦略研究機関他(2016、前出)は、モデルの前提の限りにおいて、二重の配当が発現していることを示している。炭素税に経済活性化効果があるかどうかは、炭素税収を減税等の経済活性化策に活用した効果と、炭素税が物価水準を上昇させることによる経済への悪影響の大小関係で決まる。つまり、二重の配当は必ず発現するわけではない。

図2 炭素税導入の効果

出所:地球環境戦略研究機関他(2016)

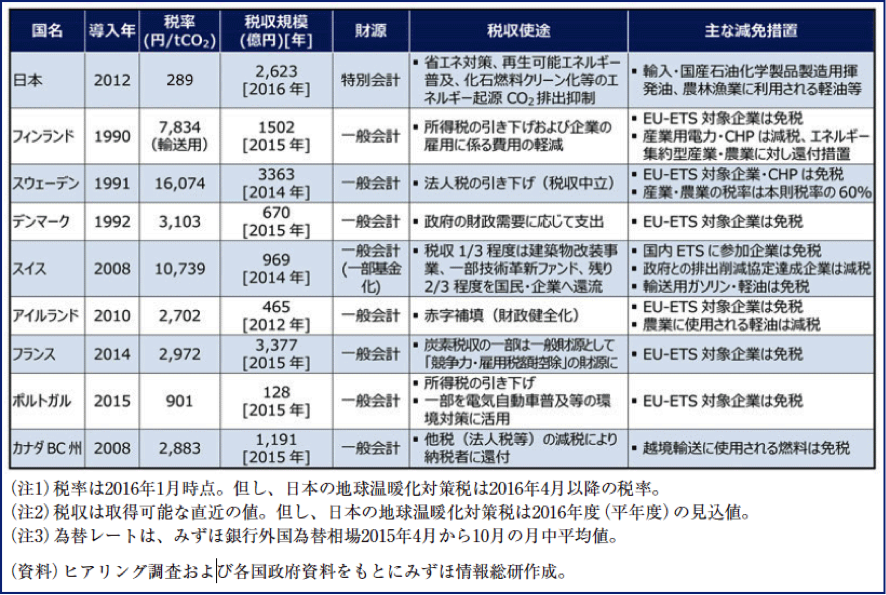

筆者は、この構想は検討に値すると考える。炭素税を一般財源の原資として導入している国は、表1の通り、欧州を中心に複数存在しており、日本の炭素税もその方式に移行するべきと、考えている。理由は以下である。

表1・各国・地域における炭素税の概要

出所:みずほ情報総研(2016)

(注5)表1では日本の炭素税として温対税の289円/tCO2のみを掲載しているが、我が国のカーボンプライスを考えるにあたっては、石油石炭税、その他エネルギー課税、省エネ法等の規制的措置、自主行動計画等の明示的・暗示的なカーボンプライスを考慮する必要があり、それを踏まえると現状でも先進諸外国と比較して高い水準にあるという意見・試算もある。

第一に、税率を一定程度上げることで、価格効果による効率的なCO2排出削減が期待できる。日本政府は温暖化対策補助事業に毎年多額の予算を計上しているが、必ずしも費用対効果の高いものを採用しているわけではないとの指摘がある(注6)。大型炭素税を導入する際には、乱立している温暖化対策補助事業の棚卸・整理は必須だろう。

(注6)例えば杉山(2014)、朝野・杉山(2010)。また、総務省(2015)は、2013年度に各省庁が行った温暖化対策補助事業18件について、費用対効果等の審査状況や事業効果の検証状況、発現状況等を調査し、次のような事例がみられたことを明らかにしている。「補助金の費用対効果を審査しないまま採択」「採択案件ごとの補助効果の単位当たりコストに相当の開き」「CO2排出削減効果の検証が未実施」「計算誤りなど不正確なデータによる効果検証」「採択案件のCO2排出削減効果の発現が不十分」

(参考)朝野賢司、杉山大志(2010) 『3兆円の地球温暖化対策予算の費用対効果を問う』

杉山大志(2014) 『1%イコール1兆円 数値目標の本当のコスト』

総務省(2015)『温室効果ガスの排出削減に係る国の補助事業に関する行政評価・監視<結果に基づく勧告>』

それぞれの事業の費用対効果を明らかにすることはもちろんであり、加えて、例えばCO21トン当たり1万800円の炭素税を導入したならば、CO2排出削減コストが1トン当たり1万800円以下の事業については、なぜ価格効果に委ねられないのか説明できないもの、1万800円超の事業については、なぜ高コストな事業をあえて行うのか説明可能できないものは、大胆に整理されるべきだ(注7)。当然に、炭素税の税収は特別会計の原資ではなく、一般会計への繰り入れとするべきである。

(注7)図2のとおり、地球環境戦略研究機関他(2016)のシミュレーションによれば、CO21トン当たり1万800円の炭素税によるCO2排出削減効果は2013年度に比して20%弱であり、政府の目標(2030年度に2013年度比▲26%)には届かない。目標達成のために必要なカーボンプライスは、CO21トン当たり約2万円とのことである。

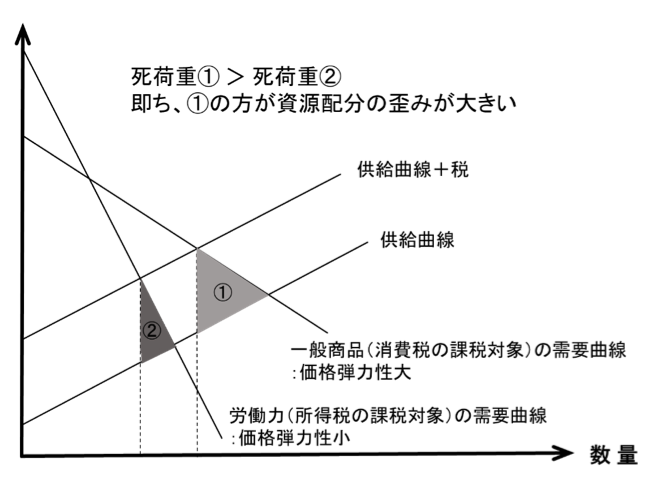

第二に、社会厚生を改善する。ごく限られた例(注8)を除き、ピグー税でない課税は資源配分を大なり小なり歪め、社会厚生を悪化させるので、税制中立措置を講じて、既存の税の一部を炭素税に置き換えれば、社会厚生は必ず改善する。

(注8)例えば人頭税は一人ひとりにかかるため、納税者の行動によって調整することができない不可避な税である。したがって、価格弾力性はゼロとなり、資源配分を歪める死荷重を生まない。

(注9)脚注7のとおり、炭素税による二重の配当は必ず発現するわけではないが、社会厚生はCO2排出が外部不経済であるならば、適切な税率の炭素税により必ず改善する。二重の配当がなく、炭素税導入がGDPにマイナスの影響があったとしても、社会厚生は改善していることになる。

なお、上記のメリットを得るためには、全ての化石燃料に対して同水準の炭素税を課税し、最終商品価格にそれが適切に反映されることが前提である。これが確保された場合、エネルギーはあらゆるモノやサービスの生産で使われるので、炭素税はその製造過程におけるCO2排出量に応じて、最終商品価格に広く薄く転嫁されることになる。

(筆者注)本論に述べられている見解は、執筆者個人のものであり執筆者が所属する団体のものではありません。また、本論を執筆するにあたり、日本大学経済学部 手塚広一郎教授より貴重なコメントをいただきました。心より感謝いたします。(下に続く)