東芝の損失は2月14日に正式に発表されるが、日経新聞などのメディアは「最大7000億円」と報じている。その原因は、東芝の子会社ウェスティングハウスが原発建設会社S&Wを買収したことだというが、当初「のれん代(買収による損失)は105億円」と発表されていた。それがなぜ7000億円になったのか?

この事件はまだわからないことが多いが、S&Wの買収額は2億3000万ドルなので、買収で7000億円もの損失が出ることはありえない。関係者によると、東芝の経営陣に大きな見込み違いがあったおそれが強い。その原因は、規制の強化だ。

NRC(原子力規制委員会)の規制は日本よりきびしく、建設申請から完成まで10年以上かかる。いま建設中の原発も80年代から計画が始まったが、2011年の福島事故のあと規制が強化され、工事が大幅に遅れた。WHはアメリカ国内で4基の原発を受注しているので、工事費が1基あたり1500億円以上増えたと考えられる。

しかしこのようなリスクは、東芝がWHを買収した2006年にはわかっていたはずだ。買収額は6600億円だから、7000億円を差し引くとWHの企業価値は(結果的には)ゼロだったことになるが、東芝はそのリスクを知らないで買収したと思われる。この背景には、日米の商慣習の違いがある。

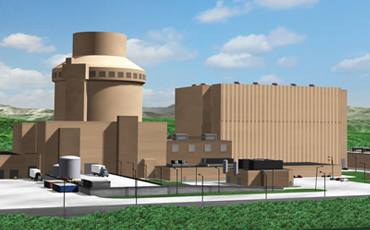

日本では原発事故のようなリスクはすべて電力会社が負うので、東電は実質的な債務超過になっているが、アメリカでは原子炉の標準化が進んで、リスクをベンダーが負う固定価格契約に変化してきた。WHの原子炉AP1000(上の図)は、中国に60基輸出するなど大量生産しており、コストが「定価」を上回った損失(あるいは下回った利益)はWHが負う契約になっている。

ところが福島事故のあとNRCの規制が強化され、建設費が激増した。この損失は直接には下請けのS&Wが負うが、同社はそれをWHが負うよう求めて訴訟を起こした。その判決が昨年12月上旬に出てWHが勝訴したが、法廷の情報開示で巨額損失の存在が明らかになった。これが年末の「数千億円の損失」という発表になった。

問題は非常に複雑で、全容は2月にならないとわからないが、関係者の話では、最大の見込み違いは東芝の経営陣がアメリカのリスク負担ルールを知らなかったことにあると思われる。規制強化で工事がいくら遅れても、日本なら電力会社が損するだけでベンダーは無関係だが、アメリカではWHが(そして東芝が)損失を負担するのだ。

では今後、東芝はどうすべきか。既定方針どおり工事を続け、原発を運転すべきだ。5基はほとんど完成しており、すぐ運転に入れる原子炉もあるという。原発の建設費は、いくら膨張してもサンクコストであり、今後のキャッシュフローには関係ない。これは完成した豊洲市場に移転すべきなのと同じだ。

金融支援が取り沙汰されているが、このように損失の大部分がサンクコスト(規制強化による固定費の増加)だとすれば、事業の採算性には影響しないので、運転すれば東芝の収益も大きく改善する。したがって政投銀が融資すべきだが、国費を投入するには少なくとも私的整理は必要だろう。

追記:東芝は四半期の決算発表を1ヶ月延期し、2月14日に暫定的な数字を発表した。「原発関連の損失」が7125億円で、1912億円の債務超過になっているという以上のくわしいことがわからないが、これまでの報道を総合すると、この1月25日の記事はそれほど大きく間違っていないようだ。

ポイントは固定価格契約がいつ結ばれたかだが、WSJはそのうち2基について電力会社が9億2000万ドルの賠償をWHから受けると書いている。このあと訴訟が起こり、2015年10月に電力会社が固定価格契約に変更して東芝に5億500万ドル払うことで合意したという。これが事実だとすると、東芝は1000億円近い損失を負担するのに、500億円程度で契約変更したことになる。まだ真相は不明である。