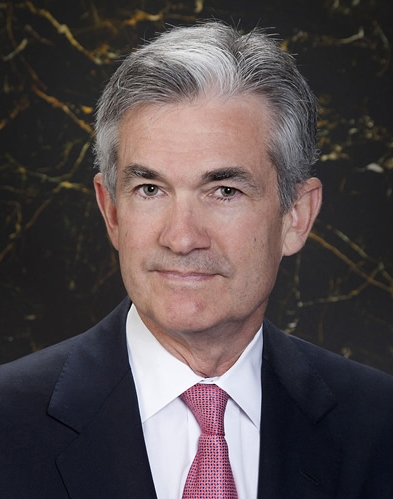

米国の連邦準備制度理事会(FRB)のパウエル新議長は27日の議会証言で、「年3回の利上げシナリオを提示した昨年12月に比べ、景気見通しは強まっている」と指摘した。停滞していた物価も「(2%の)目標に向かって上昇すると確信を深めている」とした(日経新聞の記事より)。

バウエル議長が就任したのは2月5日である。この日の米国株式市場でダウ平均は1175ドル安となり過去最大の下げ幅を記録した。パウエル議長就任を嫌気した売りではなかったものの、パウエル新議長にとっては多難な船出となった格好である。

5日の米株の急落については、VIXなどの影響もあったとみられるが、ボラティリティの低い状態のままの上昇相場が長く続いた反動とみて良いかと思う。パウエル議長もこれについては特に問題はないとしている。しかし、米国株式市場の急落後の状況を見る限り、FRBの利上げの行方に関してこれまで以上に敏感になってきているようにも思える。

27日のパウエル議長の議会証言の内容を受けて、ひとまず3月のFOMCでの利上げがほぼ確実視された。それに加えて、年4回の利上げについても可能性が強まったのとの見方も強くなりつつある。27日の米国市場では米10年債利回りは2.89%と前日の2.86%から上昇し、この長期金利の上昇もあって、昨日の米国株式市場は下落、ダウ平均は299ドル安、ナスダックは91ポイント安となった。また、28日には米10年債利回りは2.86%と前日の2.89%から低下したものの、ダウ平均は大幅続落となり380ドル安、ナスダックも57ポイント安となり、やや荒れ模様の展開となった。

そして、これまで二回に一回となっていたFOMC後の議長会見について、日銀の金融政策決定会合後の総裁会見などと同様に、毎回行うのではとの観測が出ている。これまでのFRBの政策変更は、特に正常化を進める際には、議長会見のあるFOMCに限られていた。そうなると政策の変更は年4回に限られるとの見方もできてしまう。このため、FRBも毎回にすることで、少し政策変更タイミングの柔軟性を取りにきた可能性もある。毎回会見があったほうが、より市場との対話も進むメリットあると思われる。

FRBはタカ派色が強まったとか、利上げについてはもしもの際の利下げのための糊代作りとの見方もある。しかし、2013年末からのテーパリング開始決定からの一連の動きは、正常化とも呼ばれるように、非常時の危機対応から脱することにあった。危機の後退にともない世界経済は拡大傾向となり、ファンダメンタルに即した金利環境の構築を目指しているともいえる。

米国市場はこの新たな金利環境の行方を注目しはじめており、その結果として米長期金利は3%近くまで上昇してきている。パウエル議長は現在の環境が継続すれば、年末にむけて物価は上昇し2%の水準で安定するとしている。このため、ある程度の長期金利上昇は容認しているとみられ、長期金利を0.1%以下に無理矢理抑え込んでいる某中央銀行とは異なった姿勢とみられる。

緩やかな金利上昇とそれを可能にさせる経済環境が続けば、株式市場も上昇基調が維持されるとみられ、これはドル高要因ともなる。しかし、トランプ政権がドル高を望んでいないことから、外為市場の動きが読みづらい状況となっている。利上げはかなり織り込んできてはいるものの、市場はやや神経質ともなっており、今後はパウエル議長による市場との対話力も試されるものと思われる。

編集部より:この記事は、久保田博幸氏のブログ「牛さん熊さんブログ」2018年3月1日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方はこちらをご覧ください。