3月20~21日開催の米連邦公開市場委員会(FOMC)議事要旨は、1)税制改革法案成立と歳出増で成長加速を予想、2)携帯サービス料金のベース効果を含め物価を小幅に上昇修正、3)一段のゆるやかな利上げが正当化されると認識、4)利上げペースの引き上げの可能性に言及、5)通商政策を留意も経済見通しを変更せず、6)2月の金融市場の変動後も米株市場などの割高感を示す――などの6点が注目材料と言えます。3月FOMC議事要旨の詳細は、以下をご覧下さい。

▽利上げについて

・大部分の参加者(almost all)は、力強い経済見通しと小幅ながら上向いた物価動向を受け、インフレ目標2%への進展を強めると判断。数人(a few)の参加者は、小幅にインフレ目標値を上回ることで、長期インフレ見通しを押し上げ、目標水準での推移を容易にさせると認識。

・多くの参加者は、インフレが低水準をたどるなかで経済が潜在成長率を上回って推移する時期が長期化した場合の利点と負担について自身の見方を表明。

・労働市場の逼迫がインフレ目標値2%達成を早め、労働参加率の上昇を促すとも指摘。経済の過熱がインフレ圧力を大いに高め、金融不安定につながるリスクも意識。

・ほとんど全員の参加者は利上げを支持、ただし2人の参加者(ミネアポリス連銀総裁とセントルイス連銀総裁の可能性)は、インフレ目標値達成の一助になるとの判断から、利上げ見送りの利点を指摘。

・中期的な金融政策見通しをめぐり、多くの参加者はさらなる利上げが正当化される公算(some further firming of the stance of monetary policy as likely to be warranted)と判断、ほぼ全ての参加者はゆるやかな利上げが適切とみなす。

・多くの参加者は、経済見通しが上方修正され中期的にインフレ目標達成への自信が深まるなか、以前の予想を小幅に上回るペースでの利上げ(slightly steeper than they had previously expected)となる可能性を示唆。

・参加者は、均衡実質金利が過去の水準より低いとの認識で一致。

・複数(some)の参加者は、統治目標と経済金利見通しに沿い、緩和的姿勢から中立姿勢へ徐々に軸足を移すか、あるいは経済活動を抑制する要因を挙げる必要性があると指摘、参加者は目標達成に必要な引き締め水準のレンジを提示した。ただし、参加者はFF金利の道筋は経済見通し次第との結論で一致した。

▽経済動向

>成長

・参加者は家計と企業の支出鈍化を指摘も、季節性残差や税金還付の遅れなど一時的要因と捉え、経済ファンダメンタルズの強さを示す指標などが多いと判断。消費者信頼感指数とビジネスの景況感指数や金融環境、世界経済、税制改革法案の成立や歳出増を挙げた。

・一部(several)の参加者は、携帯電話サービス料金の値下げが著しかった反動で、PCEコアの前年比は3月に改善すると予想。

・多くの参加者は、それぞれ各地区連銀から企業の間で大いに楽観度が高まっているとの報告を受けた。製造業とサービス業そろって見通しに強含みで(upbeat)、一部の地区連銀からは労働不足が指摘されたという。

・多くの参加者は、鉄鋼・アルミ関税賦課をめぐり企業側から予期しない事態が発生する懸念が聞かれたと報告。FOMC参加者は鉄鋼・アルミ関税賦課が経済見通しに大きな影響を与えるとは認識していないものの、大多数の参加者は海外からの報復措置、あるいは通商政策に関する不確実性などが経済に下方リスクを与えかねないと予想。特に農業関連企業は、報復措置に脆弱であると報告したという。

・FOMC参加者は税制改革法案の実現での成長拡大を見込む半面、規模と成長加速する時期は不確実と指摘。多くの参加者は、一部期限切れを迎える減税項目や財政赤字の持続性が経済見通しに下方リスクを与えると言及。数人の参加者は、税制改革法案の成立が潜在成長率を押し上げると見込む。

>労働市場

・労働市場は力強いと判断。多くの参加者は労働参加率が予想より改善した結果、失業率が2007年末以来の低水準を維持しているとの見解示す。

・数人は高学歴が増える状況下、高学歴で失業率が低く低学歴で低い事情から、失業率は1950~60年と比較する意味に乏しく、今後もさらに低下する可能性があると予想。

>賃金

・複数の地区連銀では賃金の改善が指摘され、特に特殊技能職ではない新入社員レベルで確認した。一方で、数人の参加者は労働不足に陥っている企業は賃上げより、募集要件の変更、研修機会の拡大、就業体制の柔軟化で対応したと報告。

・賃金はゆるやかな上昇にとどまり、数人の参加者は労働市場が賃上げ加速には労働市場における一段の強まりが必要と指摘。

>物価

・複数の地区連銀は、賃金以外のコスト、特に素材コストの上昇を報告し、その他複数の地区連銀は商品価格の上昇を確認し、最終価格への波及を見込む。

・数人の参加者は、グローバル化と技術革新が価格決定力を低下させていると判断。

・とはいえ、多くの参加者は物価とインフレ見通しを受け、数ヵ月で物価が目標に達し同水準で安定するとの見方に自信が深まったと認識、その他の参加者も下振れリスクが後退したと判断。ただし、数人の参加者は足元の改善を受けても、現状の物価水準が低過ぎるとの見方を示す。

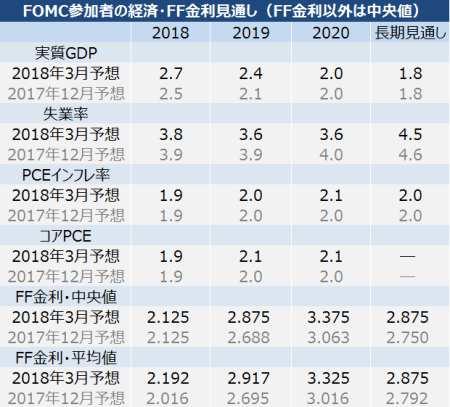

3月FOMC後に公表された経済・金利見通しは以下の通り。

・スタッフは、概して経済見通しを強め、1~3月期は支出動向の鈍化を受け下方修正。ただし季節性残差の影響で一時的と見込まれる。

・スタッフは、中期的な成長見通しは上方修正、2月の予算合意に歳出増が盛り込まれたことが大きく、2020年まで潜在成長を上回る見通し。

・スタッフは、歳出増が向こう数年間において一段の経済活動の拡大を招くと予想する半面、仮に経済が潜在力を上回る資源稼働に達しているなら、予想ほど経済拡大は望めず。

・スタッフは、資源稼働のわずかな逼迫を受け、中期的なインフレ見通しを小幅に上方修正。2019年にインフレ目標2%到達を見込む。

・スタッフは、成長率見通しと失業率見通しヘのリスクを前回に続き“均衡”、不確実性も“過去20年間と変わらず”と判断。

・スタッフは、インフレ見通しのリスクを前回に続き“均衡”と判断。引き続き長期インフレ見通しの低下を警戒しつつ、経済が予想以上に加速する局面で物価上昇するリスクと相殺されるとの認識を維持。

▽海外動向、金融市場

・金融市場に対し、複数の参加者は2月の市場変動後も金融環境が緩和的だと認識。多くの参加者は地区連銀管轄ごとの企業が市場急落にうまく対応できたと判断していたと報告するも、数人の参加者は米株の割高感や市場の急変動から生じる下方リスクを強調したと指摘。

・他数人の参加者は、潜在成長を上回る経済拡大の長期化に加え非常に緩和的な金融環境が、いずれ金融安定にリスクを与えかねないと懸念を寄せた。

・金融市場の急変動にも関わらず、非金融企業と家計の金融環境は緩和的。

・商業不動産向け融資の伸びは一段と鈍化、商業用不動産担保証券(CMBS)市場も緩和的、発行高は力強く、スプレッドは低水準。

・名目のドル相場はゆるやかに上昇、加ドル安が下地にあるが、円が安全資産需要から上昇した。

・スタッフは、金融市場の急変動を指摘したほか、米株安と社債スプレッドの拡大、米国債利回りの上昇に言及。

・スタッフは、市場参加者が米株安の背景に米1月雇用統計の平均時給の伸びを発火点としたインフレ上振れ懸念、それに伴う利上げ警戒の高まりを挙げたと説明。バリュエーションで割高感が強まったとも指摘したほか、VIXの急伸にも言及。

JPモルガンのマイケル・フェローリ米国担当主席エコノミストは、FOMC議事要旨を受け「物価見通しに慎重な見方を示した参加者は“数人(a few)”のみで、ほとんどの参加者は賃金や非賃金での回復を確認していた」と振り返る。また「今回初めて、コアPCEの下振れを予想した参加者はゼロだった」と指摘。FOMC参加者の間でインフレへの自信が深まるなか、次回の利上げ派6月12~13日開催のFOMCとの予想を維持した。トランプ政権の通商政策についても、経済の下方リスクを見込む参加者は2017年12月FOMC時点と変わらず1人であり、「経済見通しを変更させるほどの影響を与えていない」とまとめた。

――FOMC議事要旨で利上げペースの引き上げが言及されたのは、経済・金利見通しで4回利上げを予想したFOMC参加者が、前回2017年12月の4人から7人へ増加したことと整合的です。2月の米株急落後も一貫して年内3~4回の利上げの可能性語り、6月18日からはNY連銀総裁に就任が決まったサンフランシスコ連銀のウィリアムズ総裁も、その一人ではないでしょうか。同総裁はFRB副議長候補の一人だったもののトランプ大統領との面談で失敗したと言われていますが、NY連銀総裁はFOMCの副議長の立場ですから今後、実質的なFOMCの首席エコノミストとして辣腕を発揮するのでしょう。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2018年4月13日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。