世の中には「日本だけ成長していない」と思い込んでいる人が多いようだ。それを根拠に「もう成長できない」とか「脱成長」という人々がいる一方、「財政出動でもっと成長しろ」という人々もいる。これは本当だろうか。世界経済のネタ帳で調べてみよう(原データはIMF)。

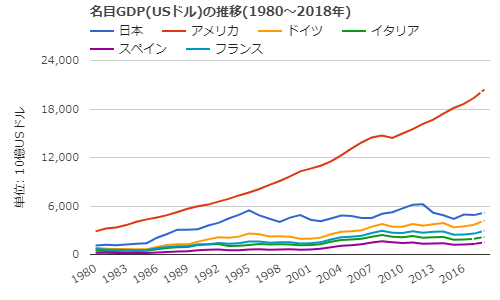

まず名目GDPを比較すると、アメリカの成長率が圧倒的に高いが、これは1980年から2016年までに人口が1.44倍になったからだ。同じ時期に日本の人口は1.08倍で、2007年からは減少に転じた。ドルベースのGDPは2013年以降の円安で下がったが、実質成長率はおおむね潜在成長率に見合っており、財政出動で嵩上げしても一時的な効果しかない。

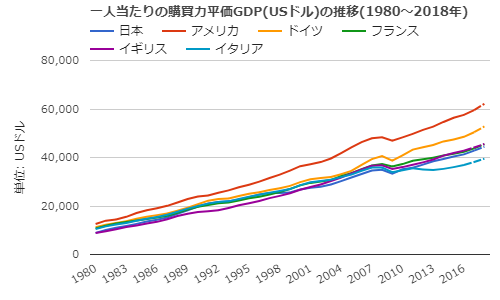

この人口増加率と為替レートを補正して、購買力平価の一人当たりGDPを比較すると、次の図のように日本はアメリカの7割程度だが、フランスやイギリスと同じぐらいだ。成長率もOECDの平均程度で、特に高いとはいえないが、イタリアのように深刻な低迷に陥っているわけでもない。

これを見ても明らかなように、日本の成長率が下がった最大の原因は、高齢化と少子化による労働人口の減少である。だから低成長を悲観する必要はなく、今後も一人当たり1%程度の成長は維持できる。高齢化も人口減少も、それ自体は悪いことではない。

しかし「脱成長」でゼロ成長にするわけにはいかない。今の社会保障が、成長を前提にしているからだ。政府の社会保障見通しも今後20年で平均1.8%程度の名目成長率を想定しており、ゼロ成長になると社会保障会計がもたないので、給付を大きく削減する必要がある。

つまり超高齢化の本質的な問題は世代間の所得移転だから、これを解決するには名目成長率を上げる必要がある。労働生産性を上げて実質成長率を上げることがベストだが、それだけで1500兆円以上の債務超過は解決できない。社会保障改革も必要だが、政治的にはきわめて困難だ。

残る手段は、名目ベースの社会保障負担を切り下げるインフレ税である。金融政策でインフレが起こせないことは日銀が証明したが、財政インフレを起こすことはできる。日銀が国債を売り始めたら、金利が上がって政府債務が増え、実物資産や海外資産への資本逃避が起こってインフレになるだろう。

これは危険な手段である。日本国債が暴落すると資本逃避で円安になり、さらに輸入インフレになるスパイラルに入るおそれがある。それを日銀がインフレ目標で止めることはむずかしいので、一時的には国際資本移動の制限などの「劇薬」も必要になるかもしれない。

だが現状を放置すると、2025年ごろから医療費が激増し、将来世代への「課税」が増える。消費性向の高い現役世代から低い高齢者に所得が移転されるので成長率も下がり、デフレになって現役世代の負担が増える。どちらのリスクが大きいかの比較衡量だろう。