日銀・若田部副総裁(参議院インターネット中継より:編集部)

日銀の若田部副総裁が国会で、日銀による長期国債の買い入れについて「物価2%目標の実現に向けた金融政策上の目的で行っている」とし、「政府による財政資金の調達を助けることを目的とする、いわゆる財政ファイナンスではない」と語った。これは彼の過去の言論と矛盾する。

彼は『ネオアベノミクスの論点』で、「デフレからの脱却には、財政ファイナンス的な政策がじつはもっとも効果的なのです」(p.96)と書いた。財政ファイナンスが効果的なら、日銀がそれをやらないのは職務怠慢である。財政ファイナンスで日銀が国債をすべて買えば「無税国家」ができ、納税者もハッピーだ。

これは理論的には、必ずしも荒唐無稽とはいえない。若田部氏がいうように、政府と日銀の統合政府のバランスシートで考えれば、日銀が国債を買うのは子会社が親会社の社債を買うようなもので、連結の債務は増えないから、政府と日銀の債務を区別する理由はない。

だが、その意味は彼がいうのとは逆である。彼は「国債には金利がつくが日銀券は無利子だ」と考えているが、これは錯覚だ。日銀の債務を保証しているのは政府なので、金利上昇(国債の暴落)で日銀が債務超過になったら、一般会計から資本注入が必要になる。

そのスケールは金利2%で50兆円だが、日銀の保有資産は時価評価しなくてもいいので、問題は先送りできるかもしれない。この場合は市中銀行の「取り付け」が問題だが、それも日銀が無限に資金を供給すれば、救済できるかもしれない。この場合は、政府がさらに大きな(100兆円規模の)資本注入をしなければならない。

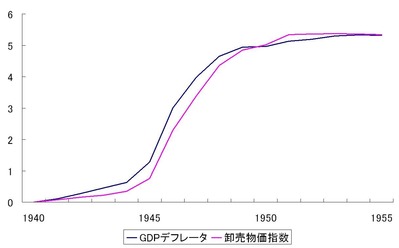

もし「日銀が貨幣をどんどん発行してインフレになる」と市場が判断すると、ハイパーインフレになるかもしれない。終戦直後には200倍以上のインフレになったが、このときも国債はすべて償還され、実質債務は1/200以下になった。

つまりハイパーインフレというのは実質債務のデフォルトなのだ。政府債務は名目ベースなので、これは合法的な債務不履行である。その場合も上の図(岩本康志氏)のように、3年後にはハイパーインフレは収まるだろう。

問題は資本逃避によって、インフレ→円安→インフレのスパイラルが止まらなくなることだ。この場合は、政府も日銀もインフレをコントロールできない。「日本国債は邦銀や生保が買っているので大丈夫だ」という人々は、金融村は愛国心で国債を買っていると思っているのだろうが、物価水準が2倍になると予想したら、邦銀も海外に資本逃避するだろう。

それを阻止する方法は、一時的に外為規制で海外への資金移動を禁止することだ。これは技術的には不可能ではないが、日本はアルゼンチンやメキシコと同じ途上国扱いになり、対内投資も止まるだろう。逆にいうと、それぐらいのインパクトがないと何も起こらない。2%のインフレ目標では、財政ファイナンスだとは信じてもらえないのだ。

つまりゼロ金利では「財政ファイナンスで実質債務が踏み倒される」と市場が信じない限り、インフレにはならない。Sargentも指摘したように、インフレは貨幣的な現象だが、ハイパーインフレは財政的な現象なので、メカニズムがまるで違う。

通常は日銀が金利を上げるとインフレは収まるが、財政インフレは金利を上げると悪化する。名目政府債務が膨張するからだ。インフレは中央銀行がコントロールできるが、財政インフレはコントロールできない。これが金融には素人の若田部氏(専門は学説史)が理解していない違いである。