いよいよ日本の国会でもMMT(Modern Monetary Theory)が出てきた。自民党の西田昌司氏は「安倍政権はすでにMMTをやっている」という。

この指摘は正しい。MMTのケルトンも、最近のインタビューでこう答えている。

日本の経済には十分な余裕があり、これまでもありました。政府債務は過去の財政赤字の単なる歴史的記録です。これによってわかるのは、これまでの赤字財政で日本経済の過熱を招くことはなかったということです。だからこの水準[GDP比240%]の債務を吸収することができたのです。

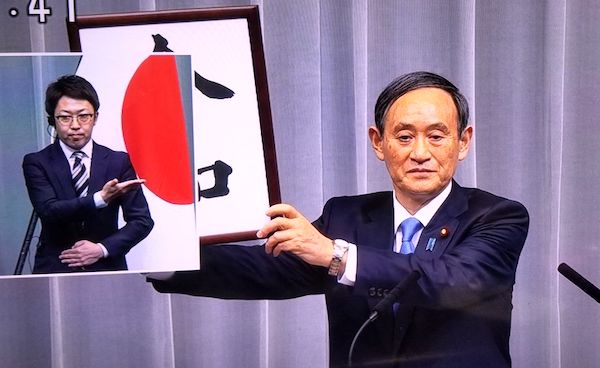

この点でアベノミクスは、MMTの壮大な実験だった。安倍首相も「2012年に私が総裁選挙で大胆な金融緩和について主張したときに、それをやったら国債は暴落し、円も暴落すると言われた。実際は国債の金利は下がり、円が暴落したわけではない」と西田氏の指摘をなかば認めている。

首相は「債務残高がいくら増えても問題ない」という理論を否定しているが、MMTはそんなことを主張していない。ケルトンはこう答えている。

問題は政府が財政支出できるかどうかではありません。いつでもできます。問題はそれがインフレを起こすかどうかです。経済が財政支出を吸収する人々と機械、工場あるいはコンクリートと鋼鉄を持っていないならば、それは起こりえます。インフレを起こすのは財源の制約ではなく、実体経済の制約なのです。

MMTもインフレが起こる可能性は認めているが、需要不足があるかぎり財政赤字でもインフレにはならないというのだ。これもアベノミクスに似ているが、その6年間の実験の成績はどうだったか。

- マネタリーベースを増やしてもインフレにはならなかった

- 金利が上がって財政が破綻することもなかった

- 日銀が財政ファイナンスをしても国債は暴落しなかった

今までのところMMTは正しかったようにみえるが、それは金利も物価も上がらなかったからだ。この状況では国債と通貨が同じ(したがって正しい金利はゼロ)と考えるMMTは単純でわかりやすいが、金利はなぜ上がらないのか。

MMTには金利の決定理論がないので、低金利の原因はわからない。国債を中央銀行が財政ファイナンスすれぱ、政府債務はすべて通貨に置き換えられるというが、すべての国債を日銀が買う前に金利が上がるだろう。これによってインフレになると円安になり、名目金利が上昇するインフレスパイラルが起こる。

MMTは「インフレになったら財政赤字を止めればいい」というが、日銀には財政支出を止める権限はない。MMTには、政府が失業者を雇用する「雇用保障」という制度で雇用を調節するという空想的な話しかない。

しかし政府の目的は経済の安定であって財政赤字を減らすことではない、というMMTの指摘は正しい。主流派のブランシャールも「政府債務に最適水準はない」という。財政の安定する必要十分条件は政府に対する信頼なので、債務が小さくても独裁国家ではハイパーインフレが起こる。

逆に日本のように政府への信頼が保たれていれば、債務が大きくても財政は維持できる。これがアベノミクスの実験で(よくも悪くも)何も起こらなかった原因だが、今後も何も起こらないとは限らない。その危機管理は中央銀行にはできないので、財政を機動的にコントロールする制度が必要である。