バブル崩壊は10年ごとにやってくるというが、今のところ2008年のリーマンのような大型のバブル崩壊(金融危機)の兆候はない。日本国債のマイナス金利は20世紀の常識で考えるとバブルだが、それが崩壊する兆候もみえない。それどころか、国債を長期保有している邦銀は大もうけしたはずだ。

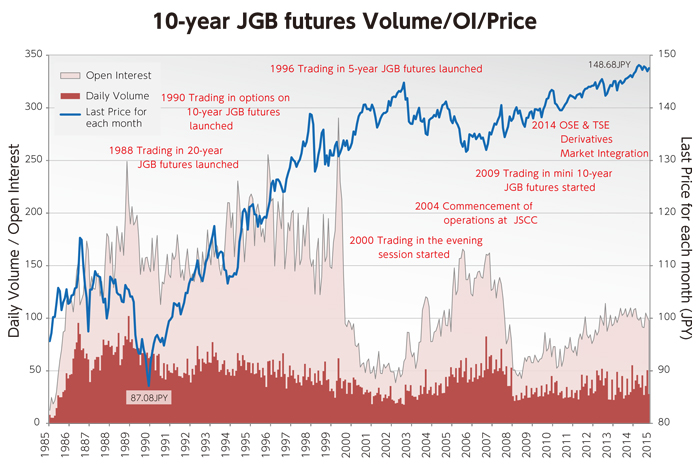

10年物国債先物の価格(右軸)JPX調べ

これは10年物国債先物の価格だが、1990年に87.08円だった価格が2015年には148.68円。バブル崩壊直後から70%ぐらい値上がりした。日本国債は世界史上最大のバブルといわれる所以である。

だがバブルが必ず崩壊するとは限らない。たとえば日銀券はバブルである。1万円札の原価は20円ぐらいだから、それが1万円の商品と交換できるのは政府の信用を担保にしたバブルだが、これは日本政府が崩壊しない限り崩壊しない。

国債も同じで、政府が崩壊するとハイパーインフレで実質債務のデフォルトが起こるが、日本政府が崩壊する可能性はない。政府債務は大きいが、マイナス金利で借り換えれば減ってゆく。戦後ながく続いた平和が、国債バブルの大きな原因である。

バブルは悪ではなく、生活に必要なものだ。通貨がないと人々は物々交換で生活しなければならないし、国債がないと政府の予算は不況期に足りなくなる。問題は、それが崩壊するかどうかだけだ。

当面その心配はないが、何かの原因で急激な円安になって外資系ファンドが国債を大量に空売りし、メガバンクがそれに追随したら、国債が暴落して日銀が支えきれなくなる可能性もある。その場合もハイパーインフレは起こらないだろうが、金融危機が起こるおそれが強い。

だから大事なのは、国債バブルをコントロールして徐々に崩壊させることだ。それがシムズもターナーも提言した「ゆるやかな財政インフレ」である。マイナス金利の拡大を止めるには日銀が量的緩和から徐々に撤退する必要があるが、今のまま撤退するとデフレに戻る。それを避けるためには総需要を増やす必要があるが、今年秋の消費増税で総需要は減るので、日銀は立ち往生してしまった。

この状況を変えるには、日銀が出口戦略を明示すると同時に財政支出を増やす必要がある。たとえば年金のマクロ経済スライドを一時停止すれば一般政府の財政赤字が7兆円増え、消費増税の効果はキャンセルできる。

シムズやターナーの提言には「バブルを徐々に崩壊させることはできない。国債の相場が安定しているときに危ない橋を渡る必要はない」という反論もあるが、どうだろうか。邦銀の経営危機が取り沙汰されるようになった今、早めにマイナス金利を脱却して国債バブルを軟着陸させることも考えたほうがいいのではないか。