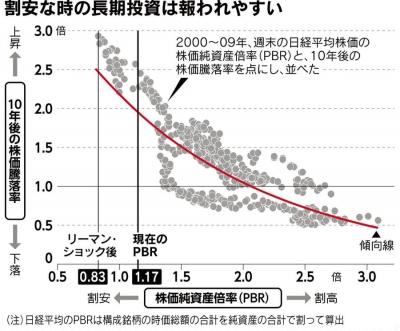

日本経済新聞の田村編集委員の記事によれば、日本株式は過去(2000年から2009年)のPBRとの比較で見ると、まだ割安な水準であるとしています(図表も同記事から)。

日本経済新聞の田村編集委員の記事によれば、日本株式は過去(2000年から2009年)のPBRとの比較で見ると、まだ割安な水準であるとしています(図表も同記事から)。

これは日本株式全体のPBRと、10年後の株価水準をグラフ化し相関関係から導き出した結果です。

PBRとは、株式会社の解散価値(純資産)と現在の時価総額の比率を計算したものです。この数字が1より大きければ、純資産価値よりも株が買われていることを示し、1より小さければ、逆に純資産未満にしか株価が評価されていないことを示します。

現在のPBRの水準は1.17倍で、過去のデータから見ると、10年後に株価が2倍程度になっても不思議は無い水準です。

限られた10年のPBRだけから株式の割安割高を判断するのは、シンプル過ぎる分析ですが、少なくとも株式市場が過熱したバブルのような状態ではないことはわかると思います。

PBRと並ぶ株価の分析指標であるPER(株価収益率)をグローバルに比較すると、日本株式のPERは14倍台と欧州株式と同じレベルで、米国株式の18倍台よりは低く、日本の株式の出遅れ感が目立っています。ただし、これを割安と捉えるのか、あるいは日本とアメリカとの格差の反映と捉えるのか。その判断は簡単ではありません。

また、リーマンショックなどの経済変動があれば、これらの分析は当てはまらなくなる可能性もあります。リーマンショック後に、PBRは一時0.83倍まで下げています。単純計算すると、PBRが同じ水準になると株価は30%下げても不思議はないということになります。

東証(写真AC)

だから、株式市場への投資は投資対象と投資タイミングの2つの分散で続けるのが最も合理的なのです。

インデックスファンドを使って積み立てをしていく。

現状の株価水準が割高か割安かには関係なく、長期的な経済成長からの果実を受け取りたい人がやっておくべきことです。

■ 毎週金曜日夕方に配信している無料のメールマガジン「資産デザイン研究所メール」。メールアドレスとお名前を登録するだけで、お金の不安を解消するための具体的な方法をご紹介します。

■ 「初めての人のための99%成功する不動産投資」、シリーズ累計30万部となった「初めての人のための資産運用ガイド」など、今までに出版された書籍の一覧はこちらから。

※内藤忍、及び株式会社資産デザイン研究所、株式会社資産デザイン・ソリューションズは、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また、投資の最終判断はご自身の責任でお願いいたします。

編集部より:このブログは「内藤忍の公式ブログ」2019年12月29日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。