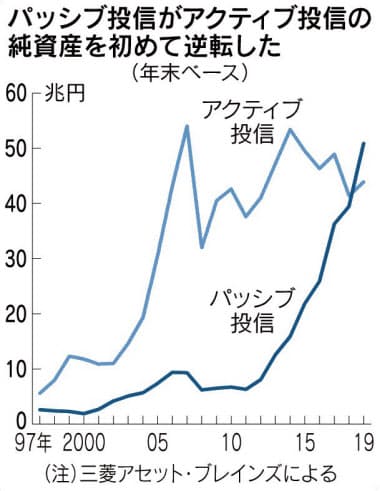

日本経済新聞によれば、2019年末のインデックス型(パッシブ型)の投信(確定拠出年金やラップ口座専用は除く)の残高は、50兆9500億円と前年比で29%増加し、43兆9500億円だったアクティブ投信を初めて上回りました(図表も同紙から)。

アクティブ投信の中で人気だった毎月分配型が分配金の減少によって資金流出するようになり、コストに敏感なスマートインベスターがインデックス投信を購入するようになったのが原因です。

金融商品はインデックス運用で、市場全体に投資対象を分散すべきという私の主張がようやく一般的に広がってきたのはうれしいニュースです。

しかし、この報道の裏には、まだ2つの問題があると思っています。

1つは、インデックス投信は過去5年で3倍強になっていますが、その増加の半分以上は日銀が購入したETF(上場投資信託)によるものだということです。日銀が日本株のインデックス投信の最大の保有者となって、相場を買い支えている。中央銀行が買い手になっている株式市場は、需給構造として好ましい状態ではありません。

そしてもう1つの問題は、信託報酬率が相変わらず高いことです。記事によれば、アクティブ投信の信託報酬は単純平均で1.36%に対し、インデックス投信は年0.71%となっています。インデックス投信のコストが低くなっているのは良いことですが、それでもまたかなりの高水準です。

古くから運用されているインデックス型投資信託の中には、年間1%近い高コストのまま運用されている商品があります。これらの商品を継続保有したり、積立で購入している投資家の中にはコストに無頓着な人が多いのです。

日銀購入分を除いたインデックス型投信が市場の大半を占めるようになり、信託報酬も現状の半分以下に下がる。そのような状態になって初めて、日本の投資信託市場は「健全化した」と言えるのではないでしょうか。

■ 毎週金曜日夕方に配信している無料のメールマガジン「資産デザイン研究所メール」。メールアドレスとお名前を登録するだけで、お金の不安を解消するための具体的な方法をご紹介します。

■ 「初めての人のための99%成功する不動産投資」、シリーズ累計30万部となった「初めての人のための資産運用ガイド」など、今までに出版された書籍の一覧はこちらから。

※内藤忍、及び株式会社資産デザイン研究所、株式会社資産デザイン・ソリューションズは、国内外の不動産、実物資産のご紹介、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また、投資の最終判断はご自身の責任でお願いいたします。

編集部より:このブログは「内藤忍の公式ブログ」2020年1月14日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。