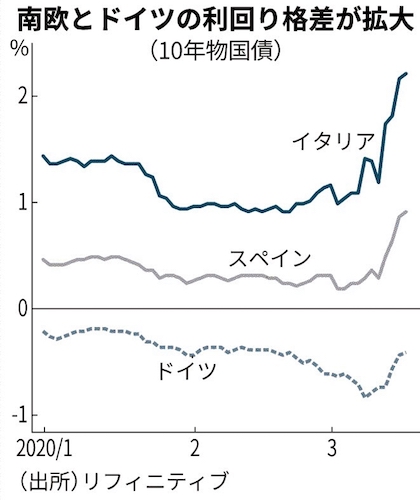

日本経済新聞の報道によれば、税収減や政府の支出拡大による財政悪化の不安から、財政基盤の弱いイタリア、スペインなどの国債が売られ、長期金利が急上昇しています(図表も同紙から)。

コロナウイルス自体の広がりによる健康被害も問題ですが、飲食・宿泊・旅行といった打撃を受けやすい業界への経済的なインパクトが顕在化してくるのはこれからです。各国の政府は財政政策によって対応していくことになりますが、影響が広がり長期化すればするほど、財政に与えるマイナスのインパクトが大きくなります。

アメリカも大規模な財政政策を発表し、国債の増発懸念から長期金利は上昇していくと思われます。

短期金利は金融政策で低く抑えられ、長期金利は財政悪化による国債の増発懸念から上昇。イールドカーブ(短期から長期までの各期間の金利をつなげたもの)は期間が長いところが高くなる「スティープにング」が進みます。これは先進国各国に共通の現象になると思います。

日本はどうなるのでしょうか。イタリアやスペインで起こっていることは他人事ではありません。

現状の日本国債は、日銀の国債購入によって長期金利が低位に抑えこまれて、イールドカーブはフラット化(平坦)しています。

しかし、日本もこれから大規模な財政政策を発動するはずです。既に財政状態はGDP比で先進国では最悪の状態になっており、長期金利に上昇圧力がかかるのは確実です。

長期金利が上昇すると、日銀が保有する国債に評価損が発生します。既にETFの購入で評価損を抱えている日銀にとっては、これ以上のマイナス資産の保有は避けたいところでしょう。とすれば、長期金利の上昇を防ぐためのオペレーションを続けざるを得なくなります。それは、日銀のバランスシートを更に膨らませることにつながります。

コロナショック後の資産運用はどうすべきなのか?

今週の株価や為替レートの予想ではなく、5年後、10年後を見据えた資産運用について知りたい方は、資産デザイン研究所のセミナーにご参加ください(3月は満席ですが、4月開催分は募集中です)。

編集部より:このブログは「内藤忍の公式ブログ」2020年3月18日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。