mishooo/iStock

米10月消費者物価指数(CPI)は前月比横ばいとなり、市場予想の0.1%を下回った。前月の0.4%を下回り、上昇トレンドを13カ月で止めた。エネルギーに加え航空運賃や宿泊などが押し下げたほか、帰属家賃など住宅関連が鈍化し、市場予想以下となった。

CPIコアも前月比0.2%上昇し、市場予想並びに前月の0.3%以下に。ただ、2020年6月以降続く上昇トレンドは保った。

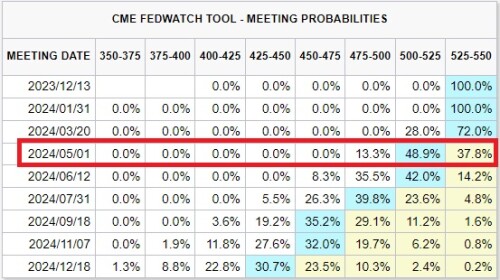

FF先物市場は、米10月CPI[を受け再び利下げ転換見通しが2024年5月に前倒しされた。余談ながら、米10月CPI後にFedwatchから5.5-5.75%の枠が消えた。

チャート:FF先物市場、米10月雇用統計直後の2024年5月利下げ転換予想へ戻す

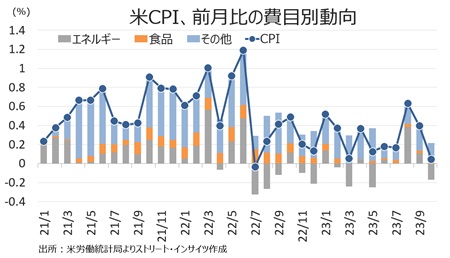

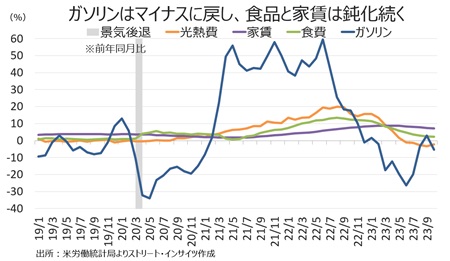

CPIの内訳を前月比でみると、原油価格が10月に8月下旬以来の80ドル台へ下落したため、エネルギー(全体の6.8%を占める)が2.5%低下し、前月の5カ月ぶりにマイナスに転じた。ガソリンも5.0%と5カ月ぶりにマイナスへ反転。逆に、エネルギー・サービス(公益)は0.5%上昇し3カ月連続でプラスだった。電力が0.3%と3カ月連続で上昇したほか、ガスは1.2%と3カ月ぶりにマイナスに転じた前月からプラスに転じた。

食品(全体の13.4%を占める)は同0.3%と、前月まで3カ月連続の0.2%を小幅に上回った(詳細は後述)。

チャート:CPIの前月比、エネルギーが押し下げ横ばい

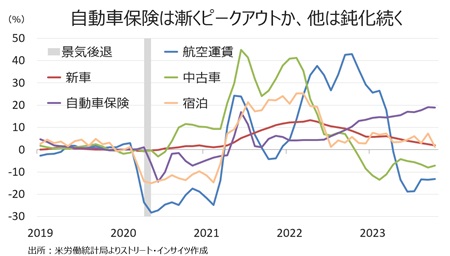

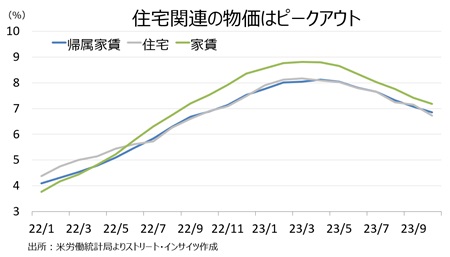

食品とエネルギー以外を前月比でみると、航空運賃が3カ月ぶりにマイナスに戻したほか、宿泊も低下に転じた。中古車はマイナス基調を維持。その他、帰属家賃が鈍化し、家賃の高止まりを抑え住宅関連伸びを抑えた。家賃は通常1~2年契約という事情もあってサンプルに足元の動向は反映されづらい特徴があるなか、未だ明確な減速は確認されていない。エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

(上昇項目)

・自動車保険 1.9%上昇し22カ月連続で上昇、前月は1.3%上昇

・帰属家賃 0.4%上昇しプラス圏を維持、前月は0.6%上昇

・家賃 0.5%上昇しプラス圏を維持、前月は0.5%上昇

・住宅 0.3%上昇しプラス圏を維持、前月は0.6%上昇

・新車 0.3%上昇し2カ月連続でプラス、前月は0.3%の上昇

・自動車メンテナンス/修繕 0.2%上昇し19カ月連続で上昇、前月は0.2%

・娯楽 0.1%の上昇し2カ月連続でプラス、前月は0.4%の上昇

・服飾 0.1%上昇、前月は0.8%低下

(横ばい、低下項目)

・宿泊 2.5%低下、前月は3.7%の上昇

・航空運賃 0.9%低下し3カ月ぶりにマイナス、前月は0.3%上昇

・中古車 0.8%低下し5ヵ月連続でマイナス、前月は2.8%の低下

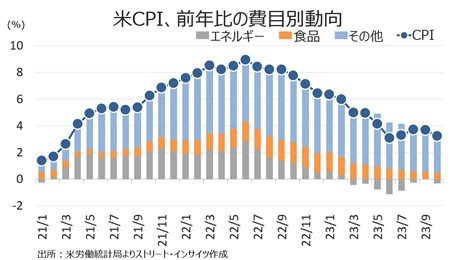

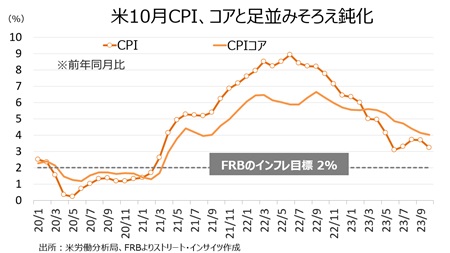

CPIは前年同月比3.2%と、市場予想の3.3%並びに前月の3.7%を下回った。CPIコアは同4.0%と市場予想と前月の4.1%を下回り、総合と合わせ2021年9月以来の水準に鈍化した。

チャート:CPIの前年比はエネルギーが押し下げ食品も寄与縮小、その他も鈍化傾向

チャート:CPIはエネルギーが減速したため、コアと足並みをそろえ前年比で鈍化

――経済正常化の初期に著しい上昇を遂げた項目の前年同月比を振り返ると、全て鈍化した。最も伸びが著しい自動車保険(前月:19.1%→18.9%)を始め、新車(前月:2.5%→1.9%)、宿泊(前月:7.3%→2.1%)が伸びを縮小。航空運賃(前月:13.4%の低下→13.2%の低下)と中古車(前月:8.0%低下→7.1%低下)は、それぞれマイナス圏を維持しました。

チャート:経済活動の再開で上振れが目立った項目、自動車保険と宿泊以外は鈍化が鮮明に

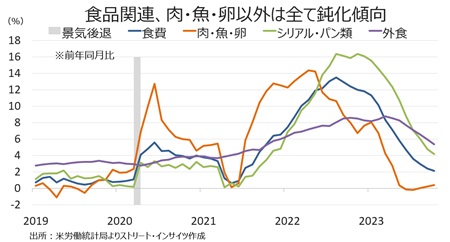

CPIの13.4%を占める食品の前年同月比は、肉類・魚・卵(前月:0.2%→0.4%の上昇)と伸びを広げた程度で、鈍化が優勢。シリアル・パン類(前月:4.8%→4.2%)や食費(前月:2.4%→2.1%)、外食(前月の6.0%→5.4%)と前月以下の伸びが続きます。特に外食は、米10月雇用統計で食品サービスの雇用が減少した動きと整合的と言えるでしょう。なお、肉類・魚・卵の上昇は、小売牛肉価格の高騰があり、前月比で9月の0.6%→1.2%へ加速していました。

チャート:食品関連、肉・魚・卵以外は全て鈍化傾向

6.8%を占めるエネルギーは前年同月比で4.5%低下し8カ月連続でマイナス、前月の0.5%から下げ幅を拡大しました。ガソリンは同5.0%低下し8カ月ぶりにプラスに転じた前月の3.0%からマイナスへ戻したほか、公益(電力・ガス)も同2.2%の低下と、前月から下げ幅を縮めつつ5カ月連続でマイナスだった。

チャート:ガソリンがマイナス圏へ戻し、食費や家賃も鈍化続く

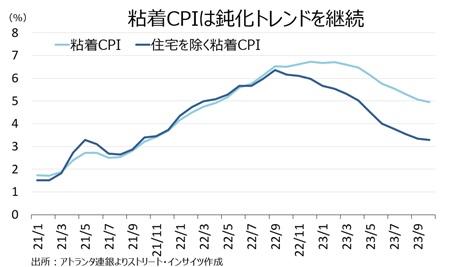

アトランタ連銀が発表する粘着CPI(帰属家賃や外食、医療サービスなど、変動の鈍い品目に絞って算出したCPI)は前年同月比5.0%(小数点第2位なら4.95%)の上昇と前月の5.1%を下回り、2022年4月以来の5%割れに接近しました。住宅を除いた場合に至っては3.3%と前月と変わらずながら、2021年9月以来の3%割れにジワリ接近。パウエルFRB議長を始めFedは住宅を除くコアサービスに注目するなか、ゆるやかながら進展がみられた格好です。

チャート:粘着CPI、住宅を除けば減速が鮮明

チャート:住宅関連のCPIは、前年同月比で鈍化トレンドを確認

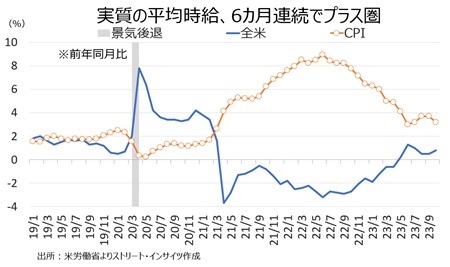

CPIのヘッドラインの前年同月比で鈍化するなか、実質の平均時給はプラス圏を確保しました。実質平均時給は前年同月比0.8%上昇し前月の0.5%から加速、6カ月連続でプラスに。ただし、2021年3月以来の高い伸びだった6月の1.3%以下を保ちます。生産労働者・非管理職は1.4%上昇し、8カ月連続でプラス圏を維持。こちらも、2021年2月以来の高い伸びとなった6月の2.2%からは遠ざかったままです。

チャート:実質賃金の下落を続けたものの、下げ幅は縮小

CPIの結果を受け、ウォール・ストリート・ジャーナル(WSJ)紙のニック・ティミラオス記者はX(旧ツイッター)で「10月の米雇用統計と米CPIは、7月がFedの最後の利上げとなる見方を強く示唆した。12月FOMCでは、声明文をどのように修正し、Fedの利上げ見送りを反映させるかが大きな議論になりそうだ」と投稿しました。まるで、2022年10月CPIでのCPIショックを彷彿とさせる展開となっています。

ダウは米利上げ打ち止め観測を好感し急上昇し、市場は既に利下げを織り込んで、お祭りモードに突入中。ファンドストラットいわく、コアCPIの31項目のうち、前月比でプラス寄与を示したのが7項目のみだったこともあり、物価高トレンドの終幕への期待が強まったとみられます。年末ラリーへ突進するかのような米株相場をみて、パウエルFRB議長率いるFedは「根拠なき熱狂」と捉え熱を冷まそうとするか、あるいは米経済指標が鈍化するに任せるのか。一方で、気掛かりな点として、①粘着CPIの鈍化ペースのゆるみ、②小売牛肉価格など一部食品の高騰、③WTI原油先物の今後の下げ渋りーーの3つが挙げられます。物価上昇率の鈍化ペースがもたつくならば、Fedは利下げ観測に冷や水を浴びせかねません。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2023年11月14日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。