日銀の植田総裁の金曜の記者会見は、ちょっとしたサプライズだった。1ドル=155円を突破して、円安が急速に進んでいる最中だったが、金融政策決定会合ではまったく政策変更がなかった。これについて「円安の進行は無視できる範囲だったということでしょうか?」という質問に「はい」とはっきり答えた(18:30~)。

円安はインフレ要因としては無視できる?

これはその前に円安によるコストプッシュの要因(植田氏のいう「第一の力」)はそれほど大きくないと説明したことの繰り返しだが、為替市場に大きな影響を与えた。会見前の156.9円から1時間で1円も円安になり、終値は158円台に乗った。

前後を聞いてみればわかるように、この発言は円安を無視するという意味ではなく、今回の円安は(今のところ)コストプッシュ要因ではないという意味だが、円安についてはどう考えているのか、という質問には「為替の水準についてはお答えできない」という。

為替の水準にコメントしない(したがって特定の水準に誘導しない)というのは、各国政府と中央銀行の暗黙の約束だが、結果的には「日銀は円安を容認する」というメッセージになった。

「基調的な物価上昇率」への異常なこだわり

植田氏がこだわったのは「基調的な物価上昇率」という謎の指標である。これはインフレ目標とは違うようだが、3月の物価上昇率(コアCPI)は2.6%で、2%のインフレ目標より十分高い。日銀の「展望レポート」でも、2024年度の物価上昇率は2.8%である。それでもまだ低いという「基調」とは何なのか。数字を出さないので、検証も反証もできない。

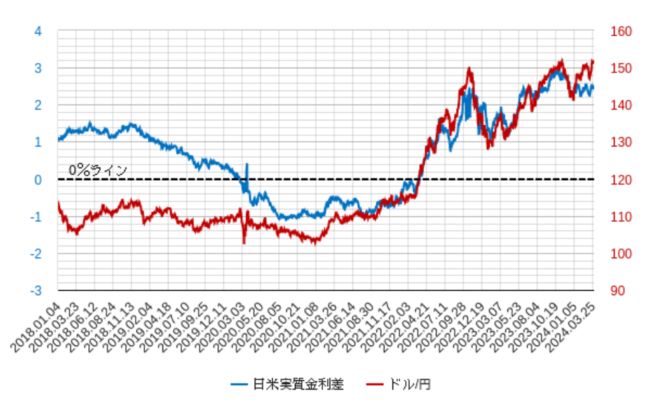

それより問題なのは、円安の日本経済へのインパクトをまったく無視していることだ。ドル円レートは、図のように日米の実質金利差ときわめて強い相関がある。したがってFRBの利下げが遠のいた現状では、日銀が利上げしないと円安が進むというのは、為替市場のコンセンサスだった。

株式マーケットデータより

この状況で利上げもQT(量的引き締め)もしなかったのは、円安を無視して「基調」にこだわるということだろう。しかしインフレ目標はそこまで無理して守る必要があるのか。

その理由は名目金利の非負制約ということになっている。これは中立金利(景気に中立な実質金利)がマイナスの場合に、政策金利がゼロより下げられないので、2%ぐらいインフレにして、利下げののりしろをつくるという話だ。

しかしこの20年ぐらいずっと政策金利はゼロだったが、財政出動で総需要は拡大できた。のりしろは必要ないのだ。こんなほとんどの国民が知らないメリットのために、黒田日銀から11年も無理な量的緩和を続けてきたことが日本経済をゆがめ、企業のゼロリスク志向を強めた。

巨大なバランスシートの呪縛

なぜ利上げできないのか。その理由としてよくあげられるのが、日銀の保有国債が590兆円にのぼり、長期金利が上がると評価損が出るという話だが、これは問題ではない。日銀は途中で売却しないので、償還(借り替え)まで保有すれば評価損は実現しない。

もう一つは国債を購入する日銀当座預金が500兆円もあり、政策金利が上がると国債と逆鞘になることだ。たとえば長期金利が1%のとき、それを買う当座預金の付利が2%になると1%の逆鞘になる。これは帳簿上の評価損ではなく、ただちに発生するキャッシュフローで、1年間で5兆円の利払いが発生する。

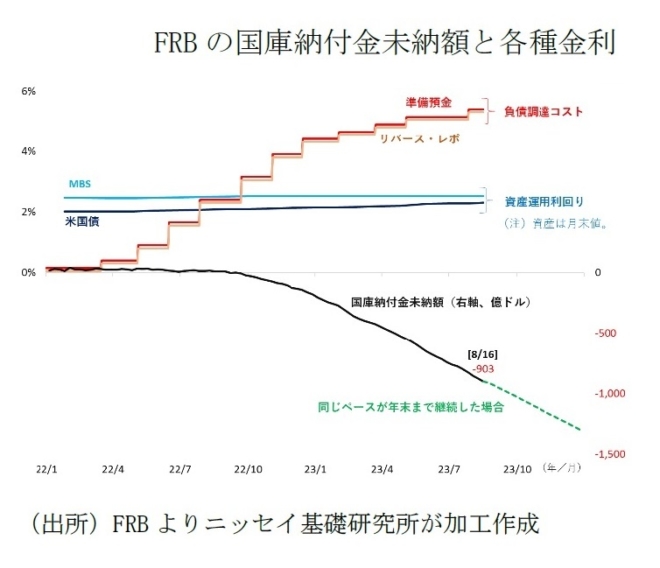

これが問題かどうかは、専門家の間でも意見がわかれる。アメリカでは図のように国債金利が2%程度だったが、準備預金(当座預金)の付利が5%を超えて大幅な逆鞘になった。このため2023年の決算でFRBは債務超過になり、国庫納付金は1000億ドル以上の未納になったが、これはドルの信認にはまったく影響していない。

ただ日銀で同じようなことが起こったらどうなるかはわからない。GDPを超える巨大な日銀のバランスシートは、わずかな利上げでも日本経済に大きな影響を与える。2022年末に黒田日銀は、国債の指し値買いで大幅な赤字を出した。

長期金利が上がると、財政も危なくなる。国債を大量に保有している地銀の経営不安も起こる。地銀の決算は日銀と違って時価評価なので、大きな評価損が出ると、取り付けが起こる可能性もある。

円安で日本は発展途上国に戻った

来年のインフレ率が2%の上か下かなどということに興味をもつ人はいないが、円安で日本人が貧しくなったことは誰もが感じている。実質実効為替レートでみると、円の価値はピークの1995年から60%以上も下がり、1ドル=360円の固定為替相場時代より下がった。日本は発展途上国だった時代に戻ったのだ。

実質実効為替レート(日銀)

しかしこれは日本の国際競争力が落ちたからではない。購買力平価の簡単な指標として使われるビッグマック・インデックスによると、円は購買力平価(約80円)から46.5%も過小評価されている。その最大の原因は、異常な金融政策である。

アベノミクスで始まった黒田日銀の円安誘導は、輸出企業や海外法人には大きなメリットがあったが、国内の中小企業の輸入原価が上がった。黒田氏は「円安になったら企業は日本に戻ってくる」と予言したが、そういうことは起こらなかった。アジアで生産する企業はアジアで売り、現地法人に再投資するからだ。

円安は消費者から大企業への数十兆円規模の所得移転だった。それは日本の製造業を大きく変え、産業空洞化で雇用喪失をまねき、国内に残る雇用は小売りと外食と介護ぐらいだ。この大きな構造変化をもたらした円安を無視するという植田発言は、日銀が国民の生活実感と遊離したことを示している。