日本航空(JAL)の再建が上場廃止して会社更生法を適用する方向性に定まって来た。今週のJALの株価も、これを受けて1株10円以下で推移している。

JALの株式は株主優待を目的とした個人株主も多いため、JALの減資は100%未満にとどめ、上場も維持するべきだという意見もあったようだ。

また1月10日のBLOGOSでも、自民党所属の前衆議院議員で弁護士の早川忠孝氏が書かれた「日本航空の100パーセント減資までは必要ない」という記事が掲載されて、ネットでも話題になっていた。

つまり、これらの方々は「株主の権利もほんの少しだけ残してやれないのか?」とおっしゃりたいのだと思う。

みなさんも、「確かに株主の権利も少しぐらいは残してあげてもいいのでは」という気もするのではないだろうか?

では、JALはなぜこの方法での再生を選択しなかったのだろうか?

そもそも「減資」とは何だろうか?

おそらく世間の99%以上の人は「減資」の正確なイメージを思い描けていないのではないかと思う。

今回は、この意外に知られていない「減資」のイメージと、なぜJALの再生において「100%未満の減資」が選択されなかったのかを、できるだけわかりやすく説明してみたい。

まず第一に、実は今の会社法の条文をいくら眺めても「減資」という用語は出てこない。通常「減資」と呼ばれるのは、会社法第447条の「資本金の額の減少」のことだ。

大昔の商法では資本金の額と株式が連動していたので、資本金を減らすことと株式数を減らすことは同義だった。しかし現在は、資本金の額と株式の数や内容は全く切り離された概念になっているのである。

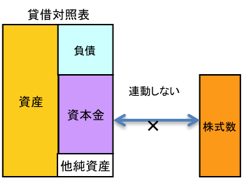

下図をご覧頂きたい。

図表1.資本金と株式数は連動しない

株式が発行され金銭その他の財産が出資されると、その2分の1以上の額が「資本金」に計上される。しかし、そこから先、資本金は糸の切れた凧のように、株式とは「別々の人生」を歩み始めることになる。現在の資本金はいわば「帳簿上の概念」に過ぎず、株式は株式で資本金とは全く別個に存在するのである。

この点を正確に理解している人には(コーポレートファイナンスの専門家以外)ほとんど出会った事がない。

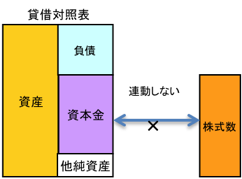

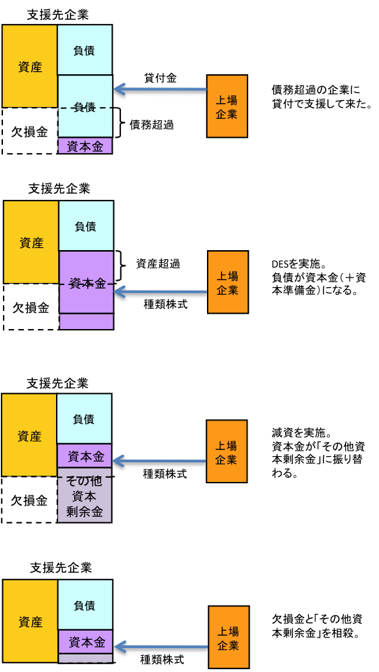

以前ある上場企業の手伝いで、取引先である非上場企業の再生をしたことがある。その上場会社が保有する債権を株式に変えて(つまりDES=デットエクイティスワップを行い)、非上場企業の債務超過を解消するとともに「減資」(資本金の額の減少)を行って欠損と相殺し、見栄えのいい会社にすることになった。

図表2.「減資」しても株式の数や内容には影響しない

すると、その上場企業の役員会で「資本金を減らしたら、せっかくうちが出資した株式の価値が減っちゃうじゃないか」と心配する意見が出たという。

しかし心配はご無用。帳簿上や登記される「資本金」の数字が変わっても、その上場会社が保有する「株式の内容や価値」は何も変わらないのである。

やはり大昔の「資本金を減らすと連動して株式数も減る」というイメージが頭に染み付いている人は多いのだろう。

前掲の図のように、「減資」しても、帳簿の上で「資本金」が「その他資本剰余金」に振り替わるだけで、会社の純資産が減るわけではないし、発行されている株式の数や内容が変わるわけでもないのである。

「実質上の減資」と呼ばれる概念もあるが、これは資本金の額を減らして剰余金を株主に分配(配当)することであり、債務超過ではなく資金に余裕のある会社しかできないので今回のJALには関係ない。また、これも会社が持っている資金が株主に移るだけだから株主の資産が目減りするわけではない。

しかし「100%減資」は、これらとは異なり株主の権利に大きく影響する。

一般に「100%減資」と呼ばれるものは、既存株主の株式を全て取り上げることであり、上記で説明したような紙の上の数字だけの操作ではない。既存株主が持つ株式を、会社法で新たに導入された「全部取得条項付種類株式」という株式に変え、会社が株式を全部取得する(取り上げる)ことを意味する。

また、前述の通り、株式と資本金は切り離された概念だから、「100%減資」しても、それだけで資本金が減るわけでもない。

つまり「減資」は資本金を減らすことであり「100%減資」は株式数をゼロにすることであって、名前は似ているが全く別の概念なのである。

では今回報道された「100%未満の減資」というのは(私は初めて聞いたが)一体何を意味するのだろうか。

上述の元議員のブログには、

日本航空については、99パーセントを減資し、1パーセントだけでも株主としての権利を残す、ということが出来るはずだ。

とあるので、この「株主の権利を1%だけ残す」方法を考えてみよう。

まず、資本金の額を99%減少させても、株主の権利が減るわけではないのは上に述べたとおりである。

また、株式の数を100分の1に減らせば株主の権利が1%になるわけではないこともおわかりいただけるだろうか?

株式の数を100分の1にするということは、昔のライブドアが行った「株式100分割」の逆の処理をするのと同じことだ。つまり(100株未満を持つ株主の端数や税務上等の違いを除けば)、株式数が100分の1になっても1株あたりの価値が100倍になるので、全体としてみれば株主の権利は変わらないのだ。

結局、既存株主の権利を100分の1にするには、現在の99倍の量の株式を新たな株主に発行するしかないのである。

(追記:正確には、追加で発行する株式の払込額にも影響される。)

それも、単に株式の数を100倍にすれば何でもいいわけではない。

既存株主と同じ普通株式や、将来利益が増えれば株主の持分も増える「参加型」の種類株式で99倍分の新しい株式が発行されるのであれば、既存株主の権利は100分の1に薄まる。しかし、出資した額まで返せばいい「非参加型」の種類株式の場合、JALの業績が回復すれば、自己資本の増加分はすべて既存株主のものになる。これでは既存株主の権利が100分の1に薄まったことにはならない。

非参加型の種類株式というのは「償還期限の無い社債」のようなものだ。

このリスクの高い現在のJALに出資するのに「将来体力が回復したら”元本”だけ返してくれればいいです。今後儲けが出たら既存の株主の人に全部差し上げますよ。」というお人好しな条件を提示する出資者が現れるはずもないし、公的資金を投入するとすれば国民に対しての説明もつかない。

また、既存の株式と同条件以上の株式を発行して既存株主の権利が100倍に薄まったら、既存株主が持つ株式の価値はほとんど無くなるのである。

上述の元議員のブログには、

0と1とは大違い。

1は、これから100にも1万にも化ける可能性があるが、基数が0では、これにいくら大きな数をかけても0は0。

とあるが、上記のように「本当の意味で」既存株主の権利を100分の1に薄めたら、それが100倍や1万倍になることはまず無いだろう。

もちろん世の中何が起こるかわからない。

例えば、地球に隕石が降り注いでJAL以外の航空会社が全部消滅するかも知れないし、JALが開発したソフトがマイクロソフトの売上を上回ることだって可能性が完全にゼロであるとは言えない。

しかし、新しく注入される資金は数千億円必要であると言われており、航空産業のビジネスモデルを前提とする限り、常識的に考えれば、将来のJALの時価総額がマイクロソフトやグーグルの時価総額を上回る数十兆円になったり、1万倍の数千兆円になることはまずないだろう。

ということは、既存株主の権利が全体の1%だけ残ったとしても、それが100倍や1万倍になることもまず期待できないということだ。

株主は総資産から負債を差し引いた残余を受け取る権利を有する者だから、JALが実質的に債務超過(つまり株主に対応する純資産はマイナス)になっていると言われる今、既存株主の権利はゼロとすることが一番スッキリしてわかりやすいのである。

参考情報[PR]:

週刊isologue(第26号)日本航空(JAL)はどうなっていくのか?

http://www.tez.com/blog/archives/001462.html