10月31~11月1日開催の米連邦公開市場委員会(FOMC)議事要旨は、1)12月利上げ示唆、2)低インフレへの見解は引き続きまちまち、3)経済ファンダメンタルズの力強さを認識、4)税制改革の成立を織り込み上昇、5)資産価格の上昇に懸念——などの5点が材料視されました。11月FOMC議事要旨の詳細は、以下をご覧下さい。

▽バランスシート政策

・Fedによる保有資産の圧縮に関わる市場とのコミュニケーションは、“明確で効率的(clear and effective)”と判断。6月FOMCで発表した政策正常化原則が奏功したとの見方。

・金融政策の姿勢を調整する手段として使用される見通しにはない。

▽利上げについて

・多くの参加者は短期的な利上げは保証されると認識(筆者注:事実上の12月利上げ示唆)。

・ほとんどの参加者(Nearly all participants)が、“ゆるやかな利上げ(gradual approach to increasing target range for the federal funds rates)”を再確認。

・今後の利上げを見極める上で、経済指標を注視。

▽経済動向

・多くの参加者が“完全雇用あるいはそれを超える水準(at or above full employment)”と認識。※前回のFOMC議事録にあった“完全雇用に達した労働市場(a labor market that had already reached full employment)”から上方修正

・労働市場と経済活動は、強まり続けているとの見方。

・ハリケーン直撃を受けた復興需要が短期的に影響を与えると指摘、10月のカリフォルニア州での山火事で退去せざるを得なかった多くの世帯についても言及。ただし、経済的な影響は一時的と判断。

・個人消費は、労働市場の力強さや家計のバランスシートの改善などを背景に短期的に堅調な伸びを予想。9月の活発な消費動向は見通しと整合的。新車販売は短期的にハリケーン特需に押し上げられると見込む。

・何人の(a few)参加者は、税制改革成立の可能性が格段に上昇したと判断。

・非農業部門就労者数(NFP)の増加ペースは、ハリケーン効果を除き、潜在的に持続的な水準を上回ると認識。

・何人かの参加者は、賃金が安定してきたと判断する一方、他の何人かは前年とほぼ変わらずとの考え。概して、賃金の上昇は“緩慢(modest)”であるとの見方。

・一部の参加者は、賃上げ圧力の不在を受け持続的な失業率の水準は足元の予想より低い可能性があるとコメント。

・2人の参加者は、既に逼迫する労働市場を受けて賃上げの加速が既に始まった可能性があると言及。

・多くの参加者は、インフレが目標値の2%以下で推移する時期が長引く可能性を認識。

・複数の参加者は、資源稼働率に対するインフレの感応度低下、労働市場の逼迫度合が現状の推測値以下である可能性、あるいは時間差を伴ってインフレが上昇する可能性を指摘。

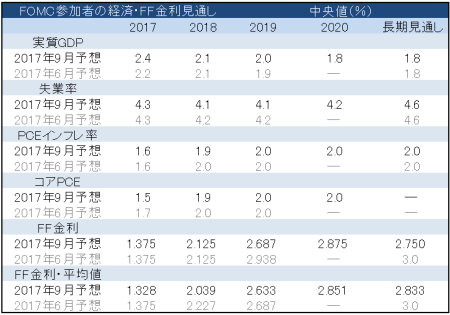

SEP、9月FOMCは以下の通り。

・何人かの参加者は、テクノロジーの進化に伴い既存事業が破壊され、循環的なインフレ圧力の高まりを相殺しているとの考えを示す。

・複数の参加者は、一連の物価動向を受け弱いインフレ指標が長期インフレ見通しを低下させる可能性、あるいは既に低下させた可能性に懸念を表明。

・インフレが目標値2%を下回って推移するなか、Fedの金融政策あるいはコミュニケーションが長期インフレ見通しに影響を与えた可能性を議論。

・複数の参加者は、インフレ見通しが低水準にありながら今年に入って安定してきたと指摘した上で、徐々に目標値に開始すると予想。

・スタッフは、経済見通しをほぼ変更せず。

・スタッフは、10~12月期の成長率につきハリケーン“ハービー”、“イルマ”の復興需要を支えに、堅調に推移すると予想。

・スタッフは、2017年以降の予想も概して変更せず。ただ、2019年にかけ米国経済は潜在的生産能力を上回るペースで拡大する見通し。

・スタッフは、失業率に対しても2019年にかけて低下すると予想、Fedが想定する自然失業率の水準を下回ると見込む。

・スタッフは、実質GDP成長率、失業率、インフレ動向には過去20年間と同様の不確実性があると判断。多くの指標は不確実性が抑制されていると示すが、数多くの連邦政府による政策に不確実性あり。

・スタッフは、成長率見通しと失業率見通しヘのリスクを前回に続き均衡と判断。

・スタッフは、インフレ見通しのリスクを前回の“下方”から“均衡”へ上方修正。コアPCEの低下は、一時的である見通し。ただし、下方リスクとして、コアインフレの結果を受けた長期インフレ見通しの低下が長続きする可能性を指摘。

・スタッフは、2019年にかけインフレが2%へ到達するとの予想を維持。

▽海外動向、金融市場

・多くの参加者は、ドル高、米債利回りの上昇を受けながら金融市場動向が緩和的と判断。

・バリュエーションが高騰し、金融市場のボラティリティが低水準で推移するなか、複数の参加者は潜在的に金融不均衡が拡大する状況に憂慮。資産価格の急激な巻き戻しが経済に打撃を与えかねないとの懸念を表明。

・ただし、資産価格の上昇は中立金利の低下で正当化できるとの見方。

・資産価格の高騰は、過去数年に及ぶ金融規制の厳格化に伴い、資産価格の下落局面で金融システムの耐性が強化された影響の可能性あり。

・スタッフによると、米国の金融動向はFedのコミュニケーションを受けて緩和傾向が後退し動きを反映しつつ、税制改革の成立期待が高まり、米債利回りは小幅に上昇し、米株は上昇、ドル高に振れた。

・スタッフの認識では、金融市場において保有資産圧縮の圧縮に関わる影響はみられず。

・スタッフは、衆議院総選挙での自民党の勝利を受け経済刺激策を継続するとの期待を反映し、日本株が上昇したと認識。

JPモルガンのマイケル・フェローリ米国担当主席エコノミストは、結果を受けてインフレが目標値2%を達成する道筋への「自信が後退したように見える」と分析、9月FOMCでのイエレンFRB議長による記者会見と比較しても対照的と振り返る。ここ数ヵ月のインフレ指標の鈍化はハリケーンなどの影響でガソリン価格が上昇するなど、上振れの傾向があっただけに、今回表明されたインフレへの慎重な態度は今後の金融政策にどのような影響を与えるか注目されよう。

――今回、労働市場の加速や潜在成長率を上回る経済拡大を念頭に入れ、税制改革法案の成立の可能性を見込み始めたというのに、インフレをめぐる慎重な姿勢を維持しました。米10月雇用統計で平均時給が軟化し、ミシガン大学消費者信頼感指数のインフレ見通しなどが伸び悩むなか、利上げを年3回以上のペースに引き上げる気がないかのようです。資産価格の上昇について、6月後半以降で初めて明確に警鐘を鳴らしていたにも関わらず、不自然にも感じられる。6月後半と言えばイエレンFRB議長、フィッシャーFRB副議長(当時)、サンフランシスコ地区連銀のウィリアムズ総裁、NY地区連銀のダドリー総裁が割高コーラスを市場に送りましたよね?今後、税制改革法案が上下院のすり合わせを経て、両院で来年早々に可決すれば成長率の下支えとなる公算。加えて、パウエルFRB新議長体制下で金融規制緩和が進めば、さらに資産価格の高騰を招きかねないため、インフレに協議を割いた不自然さを禁じ得ません。インフレ低下の一因をFedによるコミュニケーションの影響と議論を挟み込んで来ており、筆者の勝手な想像ではイエレンFRB議長体制への批判にすら聞こえます。旧体制が残した課題に取り組む上で、パウエルFRB新議長体制では資産価格の上昇を背負いながら、利上げペースを加速させる必要がない――そんな予防線を張ったように見えるのは、筆者だけでしょうか。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2017年11月26日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。