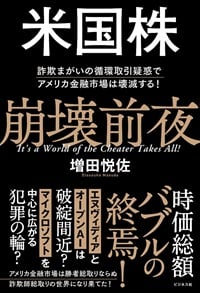

増田悦佐氏の『米国株崩壊前夜』はアメリカ金融市場ならびにアメリカ経済に対する警鐘を鳴らしている。それはエヌヴィデア株の大幅な上昇であったり、マイクロソフトの生成AIやクラウド事業への過剰な入れ込みようで合ったり、イーロン・マスクによるEVやヒト型二足歩行ロボットなどの事業の焦りであったりする。これらは投資家の思惑と結びつきその結果、「時価総額集中バブル」が起きた。「時価総額集中バブル」とは、一部の時価総額が大きい企業に買いが集中しているという不健全な状況を指す。

アメリカ経済は、ハイテクバブルやサブプライムローンバブル崩壊以降、持続的な技術革新が行われず、金融市場の好調さに依存している。このため、円キャリー取引の巻き戻しと円高の進行は、アメリカの株式市場や不動産市場の大幅な下落を引き起こし、経済が深刻な危機に直面する可能性がある。

この分析が本書の中心であり、「米国株崩壊」の兆候は十分すぎるほど出揃っているようだ。ぜひ本書を読んで納得してほしい。

MBPROJEKT_Maciej_Bledowski/iStock/iStock

そして、意外にもこのような不安定な世界経済でも日本は優等生だという。ただし、成長率が低い割に企業は最高益を記録しているというアンバランスな分配は考え直すべきという指摘も忘れていない。

日経平均株価が過去1年半で急激に上昇した理由は、実質GDPの成長ではなく、企業利益の増加が原因だ。企業利益が増えたのは、実質賃金の低下やインフレ、円安の影響で、企業の取り分が増えたからだ。労働者の取り分が削られた結果、企業の利益が増大し、それが株価上昇につながっている。しかし、こうした利益増は、労働者の犠牲のもとに成し遂げられたものであり、日本国民の7~8割を占める労働所得に依存する人々を貧しくしているという問題がある。

円キャリー取引とは、日本の低金利を利用して円を借り、他国の高金利資産に投資する方法だ。円安が続いている間はこの取引は有利だが、もし円高に転じれば、円を借りた投資家は返済負担が増え、損失を被るリスクがある。円高が進行すると、投資家たちは急いで金融資産を売却し、円を買い戻さなければならなくなる。これにより、さらなる円高が引き起こされる悪循環が生じる可能性が高い。

その円キャリー取引の巻き戻しは、特にアメリカ経済に深刻な影響を与える。アメリカは巨額の対外債務を抱えており、ドル安が進行すれば、その返済負担が増大し、経済に大きな打撃を与える可能性がある。一方で、日本は世界最大の対外純資産を持っているため、円高が進んでも他国への返済リスクが少なく、経済の安定性を保つことができる。

円安から円高への転換が進み、1ドル70〜80円の水準まで円高が進行すれば、日本の1人当たりGDPはドルベースで大幅に上昇し、アメリカに次ぐ世界で2番目の富裕国になる可能性もある。実質賃金が下がり続けている背景には、円安と低金利政策が企業利益を優先させていることが挙げられている。この問題が解決されれば、日本経済はさらに成長できるだろう。

日本の労働者が直面している低賃金問題や、円安政策の影響を強調しつつ、円キャリー取引の巻き戻しと円高への転換は日本経済にとっての好機であると言える。円高が進むことで、日本の経済は大きく改善し、世界経済における日本の地位が向上する可能性がある。しかし、この動きはアメリカにとっては大きなリスクとなり得る。日本国民がこの経済状況をどう乗り越えるかが、今後の世界経済の行方を左右する重要な要素となる。