長生きリスクに備える公的年金制度

公的年金だけでは老後資金が2000万円足りないと騒がれているが、実は年金だけで生活している高齢世帯は厚生労働省「国民生活基礎調査」によれば全体の52%に過ぎない。

s******************m/写真AC(編集部)

金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)」では、「老後の生活資金」が貯蓄する理由として全体の65.6%(3つまでの複数回答)とトップとなっている。これは経済学でいうライフサイクル仮説だ。

極めて経済学的に合理的な個人を仮定すれば、自分の一生涯の長さと十分な生活を送れるだけの消費額を正確に見通して勤労期に貯蓄し、引退期には取り崩すとする。しかし、実際には事前に予見できないリスクが様々あり、その中でももっとも深刻なリスクは想定よりも長生きすることで貯蓄が底をつく長生きリスクである。この場合、再度労働市場に参入しても十分な所得を稼得できる可能性は低い。

そこで、政府が公的年金制度を整備することで労働市場から引退した高齢世代の長生きリスクに備えている。そもそも公的年金は老後の生活資金を全額賄うのではなく、老後の生活資金の柱ではあるかもしれないが、一定程度の自助努力を要求するものとして制度設計されている。

100年安心なのは公的年金制度であり、あなたの年金ではない

公的年金制度の財政調達方式には大きく分けて、積立方式と賦課方式がある。積立方式は自分が支払った年金保険料が年金受給開始年齢に達すると利子が上乗せされ給付される仕組みであるのに対して、賦課方式は当該時点の現役世代から集めた年金保険料を高齢世代に配る仕組みだが、現役世代を重視するか、高齢世代を重視するかで負担と給付のあり方が異なる。

つまり、右肩上がりの経済・人口の時代には、豊かになる現役世代が相対的に貧しくなる高齢世代を救済するため、まず高齢世代の給付水準を決め、それに応じて現役世代の負担水準を決定する仕組みが合理的であったのに対して、少子化、高齢化の進行と賃金の伸び悩みが続くと、現役世代の負担の範囲内で高齢者への給付水準を決める仕組みが導入された。

なお、給付水準が際限なく下がるのは問題なので、一定の給付水準を確保するため、所得代替率の下限を 50%とした。念には念を入れ、5年に一度財政再検証を行い、もし安定性に疑問が付く場合には、財政再計算により年金保険料の引き上げを含め相応の措置を取ることとされた。これまで、2009年、2014年の2度にわたって財政再検証が公表され、今年が3回目の公表年に当たる。

このように、年金財政が一応の安定を確保した裏側で、所得代替率50%という給付水準の下限を導入したとはいっても、現役世代の所得水準が下がり続ければ、それにあわせて高齢者の年金給付額も下がり続けることから、今度は逆に高齢世代の給付額の安定性が損なわれることとなった。

誤解があるようだが、100年安心なのは年金制度であってあなたの年金額ではない。金融庁に指摘されるまでもなく、年金給付額の実質的な切り下げは不可避であり、足りない部分は自分で用意するしかないのだ。

60歳代のたった22%しか2000万円以上の貯蓄を保有していない

2000万円の資産を保有している世代はどの程度存在するのだろうか。ここでは、データの制約から貯蓄額に絞って明らかにする。

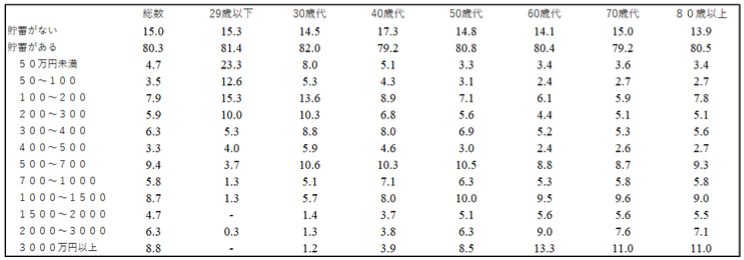

厚生労働省「国民生活基礎調査」で、年齢別の貯蓄金額を見ると、そもそも貯蓄がゼロである世帯は全体の15%にも及んでいる(表1)。

表1 年代別貯蓄額の現状(%)

(出所)厚生労働省「国民生活基礎調査」により筆者作成

年代別では、29歳以下15.3%、30歳代14.5%、40歳代17.3%、50歳代14.8%、60歳代14.1%、70歳代15.0%、80歳以上13.9%と、いわゆる40歳代の氷河期世代で無貯蓄世代の割合が一番高くなっている。

次に、2000万円以上の貯蓄を保有している世帯の割合を見ると、全世代平均では15.0%、年代別では29歳以下0.3%、30歳代2.5%、40歳代7.6%、50歳代14.8%、60歳代22.3%、70歳代18.6%、80歳以上18.1%となっている。若い世代ほど少なく、貯蓄を取り崩し出している70歳以上世代でも少なくなるのは当然である。しかし、貯蓄の取り崩し直前・直後の60歳代世帯を見ても22%しかない。

全ての世代を通じて「老後資金2000万円」というハードルは高い。

退職金があてにならない時代

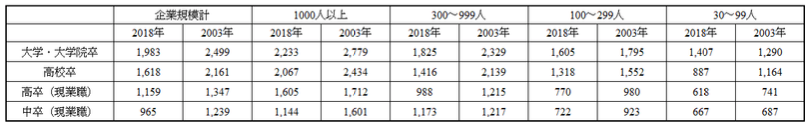

老後の生活資金は現役時代の蓄えと退職金が主な原資となる。ここでは厚生労働省「就労条件総合調査」により、企業規模別、学歴別の退職金の推移を見ると、総じて減少していることがわかる(表2)。

2003年には大卒以上と高卒(非現業職)で退職金が2000万円を超えていたが、2018年ではどの学歴を見ても2000万円を下回っている。

表2 企業規模別、学歴別退職金の現状(万円)

(出所)厚生労働省「就労条件総合調査」により筆者作成

企業別にみても2000万円を超えているのは従業員が1000人以上の大企業の大卒以上と高卒(非現業職)に限定されている。大企業でも現業職であったり、大卒以上でも中小企業の従業員では退職金は2000万円には遠く及ばない。

さらに、退職金制度を持つ企業は、特に中小企業において、例えば、東京都産業労働局「中小企業の賃金・退職金事情」を見ると、2010年には81.3%あったが2018年では71.3%となるなど減少している。

老後の生活資金の原資として退職金はあてにならなくなり始めている。

公的年金だけで老後生活を送るためには14兆円の財源が必要

金融資産の取り崩しに頼らずとも基本的に公的年金だけで老後に十分な生活水準を保てる年金額を高齢世帯に支給するにはいくら財源が必要になるのか試算した結果、総額で14兆円の財源が必要になることが分かった。この財源規模は、年金保険料では4ポイント相当、消費税では5ポイントに相当する。

年金給付の増額は財源調達方式にかかわらずシルバー民主主義である

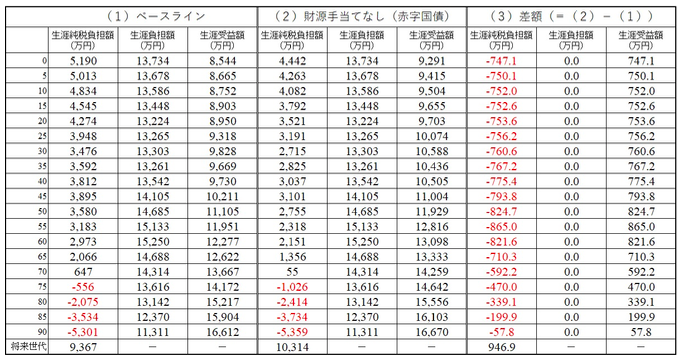

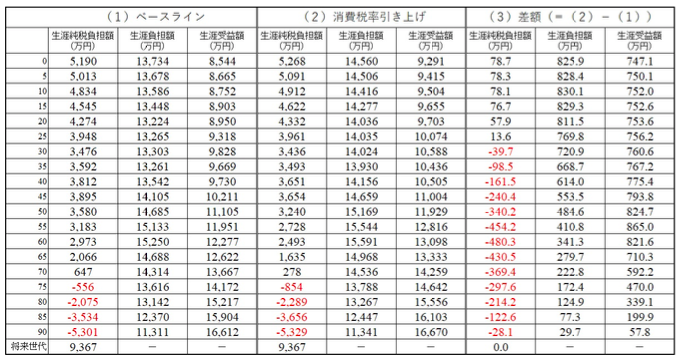

以下では、①赤字国債で調達するケース、②年金保険料を引き上げるケース、③消費増税を行うケースの3ケースについて、新規財源を実際に負担することになる世代について、世代会計により試算を行った。

その結果、赤字国債で調達する場合は、将来世代にすべての負担を先送りすることになるのに対して、保険料率の引き上げるケースでは、高齢世代向けの年金給付水準の増加に応じて現役世代の負担が増すことになり、特に35歳以下の現役世代の負担が重くなる。一方、消費税で調達するケースでは、30歳以上の世代では年金受給期間と消費税負担期間との差から受益増が負担増を上回るのに対して、25歳以下世代が主に年期給付増の経費を負担する。

いずれのケースにおいても、将来世代や25~35歳以下の世代の犠牲の上に高齢世代を助けるシルバー民主主義のそしりは免れないだろう。

表3 赤字国債による財源調達の世代勘定

(出所)筆者試算

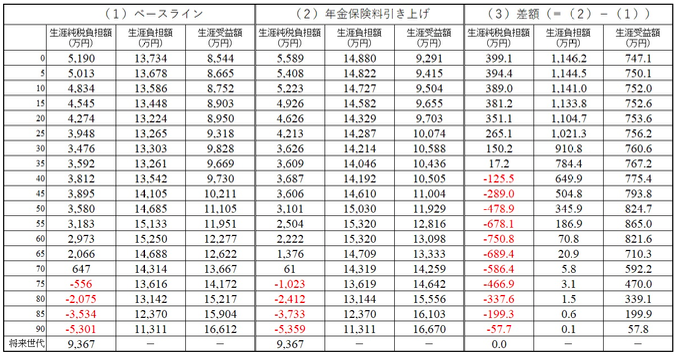

表4 年金保険料引き上げによる財源調達の世代勘定

(出所)筆者試算

(出所)筆者試算

参院選前に財政再検証を公表すべき

政府・与党は、参院選前に財政再検証を公表し、それに対して野党が対案を示すことで、2004年の年金制度改革の哲学を継承して、老後の生活資金の自助努力での形成を促す施策を維持するのか、シルバー民主主義におもねて、老後の生活資金を公的年金だけで賄うため現役世代や将来世代に負担を押し付けるのか、あるいは、高齢世代には年金の増額を約束すると同時に貧困現役世代に対して年金負担の軽減策を講じるポピュリズムへ走るのか、国民が選択するための材料を示すべきだ。

島澤 諭 公益財団法人 中部圏社会経済研究所研究部長

富山県魚津市生まれ。東京大学経済学部卒業後、内閣府(旧経済企画庁)、秋田大学教員等を経験。エコノミスト稼業の傍ら複数の大学で教鞭をとる。少子化、高齢化、人口減少が経済・政治に与える影響について、データやシミュレーションモデルにより分析しています。最近は総務省統計局「家計調査」を用いた家計のデータ分析も。

主な著書に『孫は祖父より1億円損をする』(朝日新書、共著)、『シルバー民主主義の政治経済学 世代間対立克服への戦略』(日本経済新聞出版社、2017年11月)。新聞・雑誌・webメディアへの寄稿。全て個人の見解です。