孫正義氏が率いるソフトバンクグループは、2022年4~6月期決算の純損益が3兆1627億円の赤字となったことを発表しました。

損失拡大の主な要因は、人工知能(AI)関連の新興企業に投資するビジョン・ファンドが約2兆9000億円という巨額の投資損失を計上したことです。投資先のドアダッシュ、クーパンなどの上場銘柄の株価が下落したことで損失が大きくなりました。

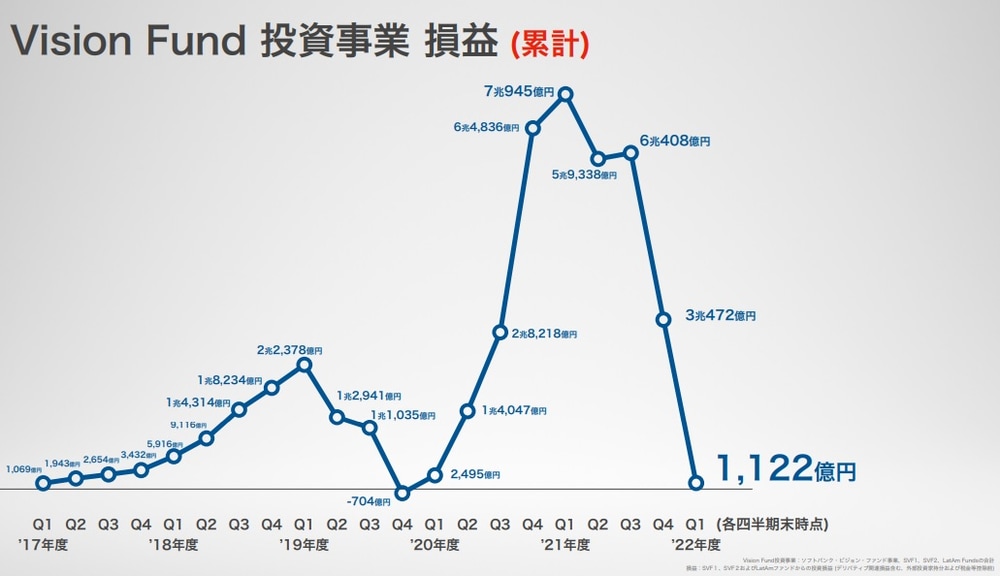

同社の2023年3月期 第1四半期決算説明会プレゼンテーション資料より

事業の中心であるビジョン・ファンドは2017年に設立されてからの累計利益を、直近2期でほとんどすべてはきだしてしまったことになります。

また、円安によって外貨建ての負債の円換算額が膨らみ、為替で約8200億円の差損が発生しています。

ビジョン・ファンドは「ファンド」という名前がついている通り、新興企業の目利きをして投資を行います。つまり、グロース企業に投資を行うアクティブ運用のファンド(投資信託)と同じ性格を持っています。

ファンドの運用方法は大きくインデックス運用とアクティブ運用に分けられます。

インデックス運用は市場の平均値に投資成果を連動させる手法で、投資のサイズが大きくなればなるほど運用は安定し、スケールメリットからコストを下げることができます。

アクティブ運用はインデックス運用とは対照的に、ファンドの規模が大きくなればなるほど、運用先を見つけるのが困難となり、一般にサイズと共に運用成果は低下していきます。

ソフトバンクの今回の大きな赤字のの原因は株式市場の低迷です。しかし、そもそもこれだけの大きな規模のファンドをアクティブに運用すること自体が、構造的に問題といえるのではないでしょうか。

ファンドにお金が集まってしまえば、どこかに投資をしなければなりません。現金のまま資金を保有していれば、投資家から不満が出るからです。その結果、不本意な投資先であっても、投資せざると得ない場合が出てきます。

また、投資金額が大きくなれば、投資対象企業も多くなり、どうしても投資対象の分析に十分な時間を割くことができなくなり、投資判断が甘くなりがちです。

孫正義氏が、今までの日本の経営者にはなかった卓越した経営能力を持っていることに異論をはさむ人はいないと思います。実際にソフトバンクは今まで何回も苦境に陥りましたが、不死鳥のように復活してきました。

今回もまた逆境での粘り腰を見せ、復活を遂げると期待しています。しかし、そのためにはビジョン・ファンドの構造的な問題を解決する必要があると思いました。

孫子の兵法ならぬ「孫氏の兵法」によって、これから経営状態がどうなっていくのか目が離せません。

編集部より:この記事は「内藤忍の公式ブログ」2022年8月9日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。