国民民主党の公約した基礎控除・給与所得控除の引き上げが注目されている。7.6兆円の大減税が、玉木氏を自民党がとるか立民党がとるかの取引材料になっているからだ。彼が首相になってこの減税を実施したらどうなるだろうか(今年9月27日の記事の修正版)。

TBSひるおび

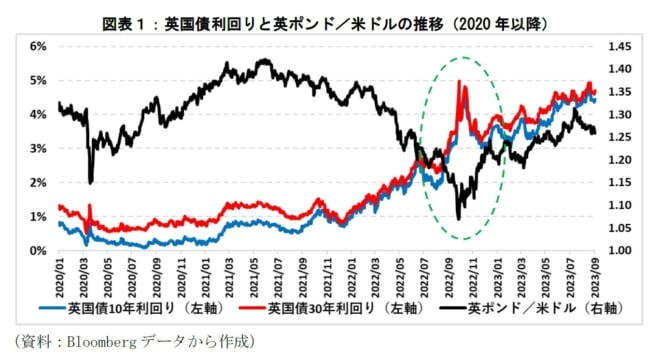

「トラス・ショック」でトリプル安になった

誰もが連想するのは、2022年のトラス・ショックである。イギリスのリズ・トラス政権は9月に、エネルギー危機対策として価格統制を行うと同時に「過去50年で最大の減税」を発表した。

450億ポンドの減税でミニバジェット(小さな予算)を実現し、財政赤字はすべて国債でまかなう。大減税によって「中期的に成長で財源をまかなう」という。財政支出は5年間で1610億ポンド(約25.5兆円)にのぼるが、財源はすべて国債で調達する。

この発表直後、財政悪化を警戒して長期金利が5%に上がり、株価が下がり、ポンドは対ドル最安値を更新して「トリプル安」に陥った。

ニッセイ基礎研

イングランド銀行は10月から国債を売却する予定だったが、長期金利が上がったため売却を中止し、逆に国債購入を開始した。内閣支持率は7%に急落し、混乱の責任をとってトラス首相は在任49日で辞任した。

所得減税だけで7.6兆円の財政赤字が出る

国民民主党の公約は、基礎控除48万円と給与所得控除55万円(合計103万円)の「年収の壁」を178万円に引き上げるものだ。75万円の減税だが、これはすべての納税者の税額を減らす大型減税である。しかも高所得者ほど減税額が大きく、累進税率が下がる逆進的な減税である。

これを実施すると、政府の試算では約7.6兆円の財政赤字が出る。これは年5兆円の「トラス減税」より大きく、所得税・住民税の税収34.5兆円の22%が失われる。

その財源は?という私の質問に、玉木氏はこう答えた。

ご心配なく。今年の税収は想定より4〜5兆円増える見込みなので、それを適切に還元するだけです。ビルトインスタビライザーがインフレと円安と賃上げで過度に働いているのを適切に調整するだけです。

— 玉木雄一郎(国民民主党代表) (@tamakiyuichiro) October 24, 2024

これは「中期的に成長で財源をまかなう」と答えたトラスと似たようなものだが、こっちは恒久減税なので、一時的な自然増収でまかなうことはできない。このとき私は概算で減税額を4兆円と計算したが、Claudeの計算では7.5兆円。これは政府の試算に近い。

この他にも国民民主は消費税の5%減税(12兆円)とガソリン減税(1.5兆円)を提案しているので、合計20兆円以上の超大型減税になる。これでは現役世代の最大の負担である社会保険料の軽減の財源もなくなってしまう。

インフレ税で減税はすべてキャンセルされる

20兆円の財政赤字は、トラス減税の4倍である。昨年度の新発国債の発行額は35兆円だから、もし20兆円の国債が増発されたらこれが1.6倍になる。実際に発行されなくても、首相がそういう計画を発表しただけで、ただちに外資系ファンドが日本国債を売り、長期金利は5%を超えるだろう。

すでに外為市場は「玉木減税」を織り込んで、1ドル=153円と円安になっている。2022年のポンドと同じく2割安になるとすれば180円ぐらいになるが、「玉木減税」のほうがはるかに大きいので、200円ぐらいまで下がってもおかしくない。

イギリスと同じく株安・債券安・円安のトリプル安が起こると、止めるには大規模な為替介入が必要だが、財務省は(イギリス大蔵省のように)緊縮財政を敵視する玉木首相には協力せず、彼が辞任するまで静観するかもしれない。

これによって輸入インフレが起こり、金利がさらに上がる。長期金利が3%を超えると日銀が債務超過になり、市中銀行も債務超過に陥る。これを支援する日銀が債務超過だと、各地の地方銀行で取り付けが起こり、1998年のような金融危機が起こる可能性がある。

円安で外資系ファンドが国債の空売りをかけると、それがさらに国債の暴落をまねいて円安をまねくスパイラルになり、5%以上のインフレが起こる。長期的にはインフレで名目所得が増えて増税になり、減税をすべてキャンセルして終わるだろう。これがインフレ税で、実質所得は下がる。

以上は極端なシミュレーションだが、実際にはこんな巨額の減税はできない。財務省はもちろん反対し、石破政権もこわくてできないから、たかだか年収130万円(社会保険料の壁)まで上げるぐらいだろう。消費減税は、玉木氏も黙っている。それでも所得減税だけで3兆円以上の財政赤字が出るが、年収の壁は残ったままである。