国民民主党の玉木雄一郎代表が提案している「年収の壁」の対策を、自民党が検討するそうです。与党が過半数割れになったので、国民民主の28人が賛成しないと補正予算案が通らないからですが、本当にこれで低所得者は得するんでしょうか。

Q. 年収の壁って何ですか?

ある年収を超えると、税金が重くなることです。所得のある人は所得税を払わないといけませんが、その所得から一定額を引いた額に税金がかかり、それを超えると所得税がかかります。これは所得控除というしくみがあるからです。

Q. 所得控除って何ですか?

控除というのはむずかしい言葉ですが、会社の必要経費みたいなものと思ってください。すべての人を対象とするのが基礎控除で、今は48万円です。たとえば所得が100万円の人は48万円との差52万円に課税されます。基礎控除以外に給与所得控除の最低限度が55万円なので、サラリーマンは

48万円+55万円=103万円

まで所得税がかかりません。でもこれを超えると所得税がかかるので、学生アルバイトなどは給料が103万円以内になるように働き控えしています。

Q. 壁を超えるとどうなるんですか?

年収103万円は壁ではありません。たとえば年収が104万円になると、103万円との差額1万円に所得税・住民税がかかります。所得税率は5%、住民税率は10%なので、

1万円×15%=1500円

つまり所得税は1500円増えますが、手取りは8500円増えるので、壁ではありません。学生の場合は103万円を超えると親の扶養控除(38万円~)がなくなりますが、これは基礎控除・給与所得控除だけ上げても変わりません。

バイトルより

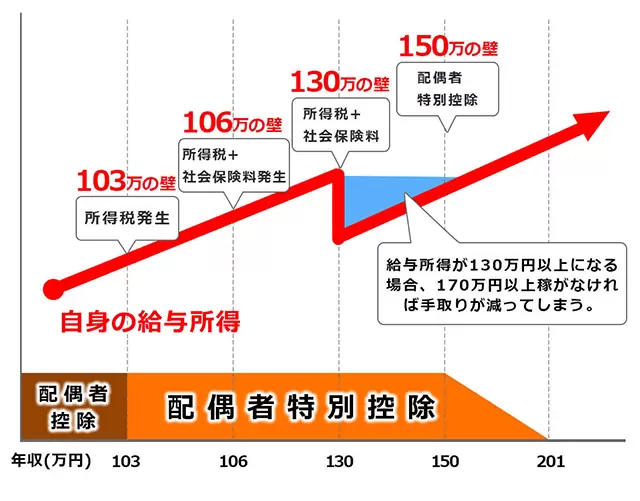

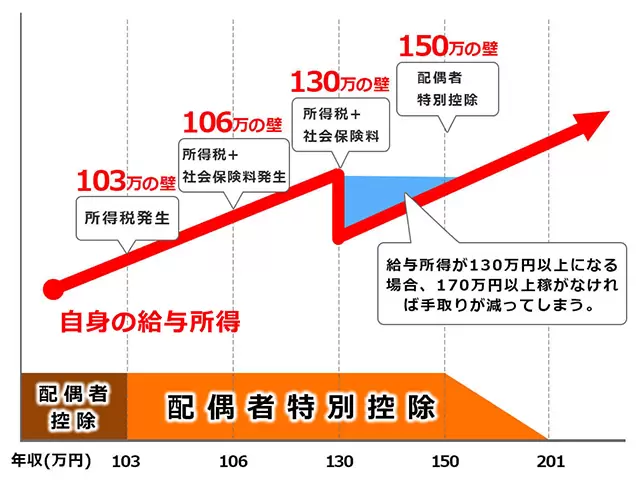

図1 年収に対する手取りの変化

主婦の場合は103万円で配偶者控除が配偶者特別控除に変わって夫の手取りが少し減りますが、これも壁ではありません。扶養控除と配偶者控除も引き上げないと、103万円の壁はなくなりません。どっちにしても、これは学生アルバイトやパートの主婦だけの特殊な問題で、ほとんどの労働者には壁はありません。

Q. 国民民主党はそれをどうしようと提案してるんですか?

合計103万円の「年収の壁」を178万円に上げようと提案しています。この額になった1995年から最低賃金は1.73倍になったので、103万円の基礎控除・給与所得控除を1.73倍の178万円まで上げようというのです。

図2 国民民主党の減税案

しかしこれでは年収200万円の人は8.6万円の減税なのに、1000万円の人は22.8万円の減税になります。これは累進税率が上がるからです。年収2300万円の人は38万円税額が減ります。つまり所得控除の引き上げは金持ち減税なのです。

Q. そうすると「働き控え」はなくなるんですか?

なくなりません。他にも壁があるからです。大きいのは年収130万円の壁です(大企業は106万円)。図1のように年収130万円を超えると、社会保険料を払わないといけません。特に主婦の場合は、130万円以下だと保険に加入しなくても、夫が厚生年金保険料を払っていると妻も国民年金を受け取れる第3号被保険者という特典があるので、パートの給料を130万円以下におさえようとする人が多い。

Q. 130万円を超えると、どうなるんですか?

多くの場合は国民年金の第1号被保険者になり、年額約40万円の社会保険料を払います。これは103万円の壁より大きく、独身女性には第3号被保険者になれないので不公平ですね。「専業主婦が優遇されている」とか「女性の自立をさまたげている」とか批判が多いのですが、第3号は680万人もいるので、やめられません。

Q. ではどうすればいいんでしょうか?

連合はこの130万円の壁を段階的に下げる案を発表しましたが、これでは働き控えが増えてしまいます。130万円を超えたら補助金を出して負担のカーブをなだらかにする案もありますが、ますます不公平になると評判がよくない。根本的な対策は、国民民主党も提案している最低保障年金でしょう。

Q. 所得控除はどうするんですか?

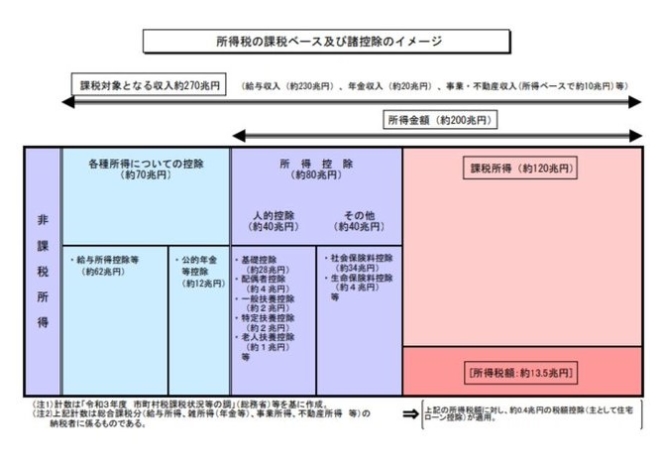

年収の壁をなくす根本的な対策は、所得控除の廃止です。所得控除は、どう変えてもその境界で不公平が起こります。178万円に上げたとしても、179万円の人と不公平が生じます。またその設定はアドホックで、役所の裁量が大きい。所得税の課税対象額270兆円のうち、所得控除は150兆円になっていて、財務省はこれを縮小する方針です。

図3 所得控除の全体像

図3 所得控除の全体像

Q.それでは大増税になってしまいますね?

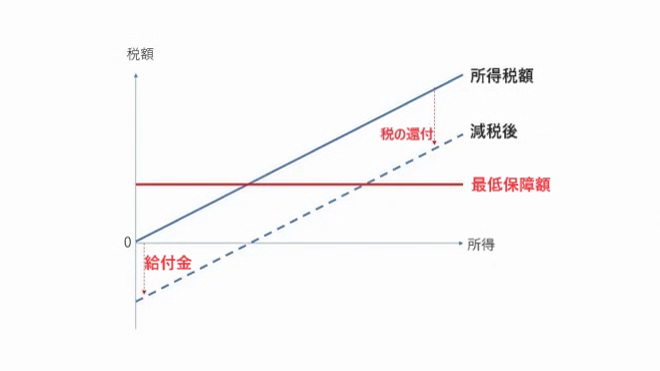

所得控除のかわりに税額控除にすればいいのです。これは所得控除のように所得税の対象となる所得を減らすのではなく、払う税金そのものを減らすのです。これが財務省の提案している「給付つき税額控除」ですが、ネーミングがわかりにくいので、フリードマンの負の所得税を使いましょう。

これは「税率マイナスの所得税」と考えれば理解できます。図のように所得税から定額で税を減税し、最低保障額以下の人には税を還付するシンプルな制度です。

所得控除はアドホックで不公平なので廃止し、負の所得制(税額控除と直接給付)に切り替えたほうがいいでしょう。国民民主党の案は不合理な所得控除をますます拡大するもので、よくないと思います。

図4 負の所得税

図4 負の所得税