CreativaImages/iStock

野村アセットマネジメントが運用する「ノムラ日本株戦略ファンド」が他の投信に実質的に併合し、運用部隊は解散する方針になったと日本経済新聞電子版が報じています(図表も同紙から)。

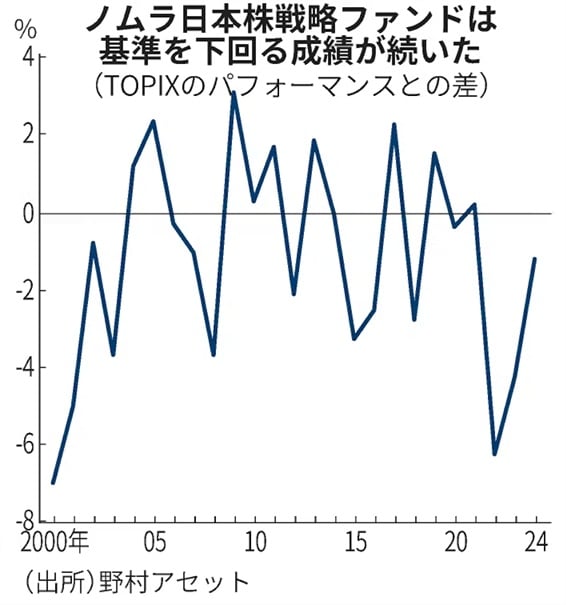

このファンドは2000年2月の当初募集で1兆円を集め、販売開始時に店頭に行列ができた伝説の人気ファンドでしたが、図表のようにインデックス(TOPIX)に劣後する運用成績不振のまま終わることになりました。

投資信託はインデックスファンドとアクティブファンドの2つに分けられますが、2つの違いの1つにファンドサイズによる運用成績の変化があります。

インデックスファンドはファンドのサイズが大きくなれば、よりインデックスに沿った運用ができるメリットがあります。

一方で、今回の野村のファンドのようなアクティブファンドは、ファンドのサイズが大きくなると、運用成績が悪化する傾向があるのです。

アクティブファンドとは市場で割安に評価されている銘柄を組み入れて運用し、インデックスを上回る運用成果を出すのが目標です。

アナリストが見つけた銘柄をファンドマネージャーが組み入れていくわけですが、無限の投資機会がある訳では無く、そのような割安銘柄の発掘には限界があります。

ところがアクティブファンドは運用成績が良くなると、それに目をつけた投資家の資金が大量に集まり始めます。そうなると集まった資金に対応できるだけの割安な銘柄を見つけられない状態に陥ります。

ファンドの新規受付を中断して資金流入を受付なければ良いですが、受け取る信託報酬が減ってしまうので、経営上なかなか止めることができません。

集まった資金は現金として置いておくわけにはいきません。結局、必ずも魅力的とは言えない銘柄に資金を配分せざるを得なくなり、それが運用パフォーマンスの低下につながるのです。

運用規模が小さい時に高いパフォーマンスを誇ったアクティブファンドが人気化するとインデックスに勝てなくなってしまう。

これが「アクティブファンド・パラドックス」です。

野村のファンドの場合、ファンドサイズが最初から極めて大きくなってしまい、アクティブファンドとしての付加価値をつけることが困難なままスタートしたのが悲劇でした。

好パフォーマンスでも資金が集まらず、サイズが大きくならないで運用成績の好調を維持できる。そんな都合の良いファンドはありません。

とすれば、やはりアクティブファンドへの投資はかなり慎重にすべきではないでしょうか?

日本の大手運用会社は、大きなサイズを目指す低コストのインデックスファンドと適正サイズで運用するアクティブファンドというラインナップで個人投資家に運用機会を提供すべきだと思います。

そして好成績によって人気となったアクティブファンドには、経営上はマイナスであっても資金流入制限をする勇気を持つべきです。

編集部より:この記事は「内藤忍の公式ブログ」2025年2月23日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。