S&P 500は少しだけ高値波乱となり、FOMCがもたらした金融相場バブルを巻き戻す動きが優勢になった。月曜9/22だけは力強い上値追いとなったが、マイクロン決算前日には警戒が入り、それを無事通過しても反発とはならなかった。木曜9/25はかなりしつこい下値攻めとなり、週足サポートの6550を二度もトライしたが二度跳ね返され、金曜9/26にようやく反発している。

先週の記事では6550を週足サポートとしつつ「10/1に政府閉鎖となる懸念が急に持ち上がっており、また9月末は短期市場の資金逼迫イベントが控えているためニュースには事欠かない予定であり、限定的な規模の振り落としには意外さを感じないようにしたい」としていたが、まさに限定的な規模の振り落としが行われた。

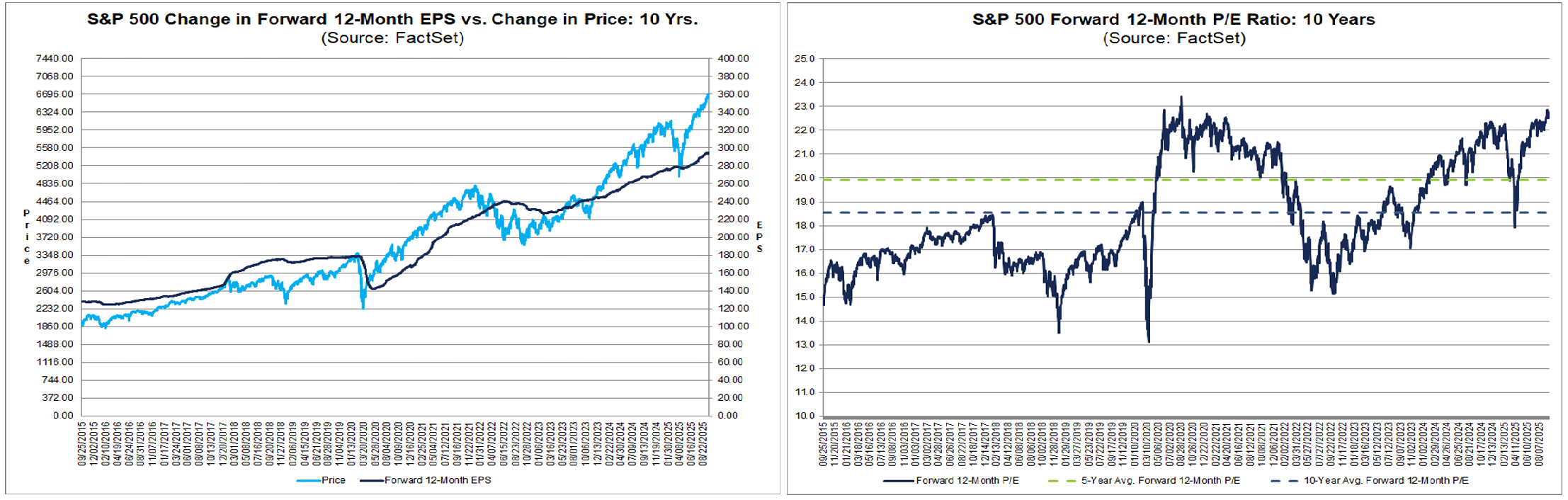

EPSの伸びも続いているものの、フォワードPERが関税前のピークを超えて誰が見てもバブルだった2021年の水準に迫っていることもあり、「バブルに乗るべきかどうか」は様々な市場参加者に突きつけられている。BofAが「S&P 500は新たなリスクフリー資産になった、バリュエーションは高いもののこれはニューノーマルであり過去への回帰は起きないかもしれない」と喝破したのが反響を呼んだ。

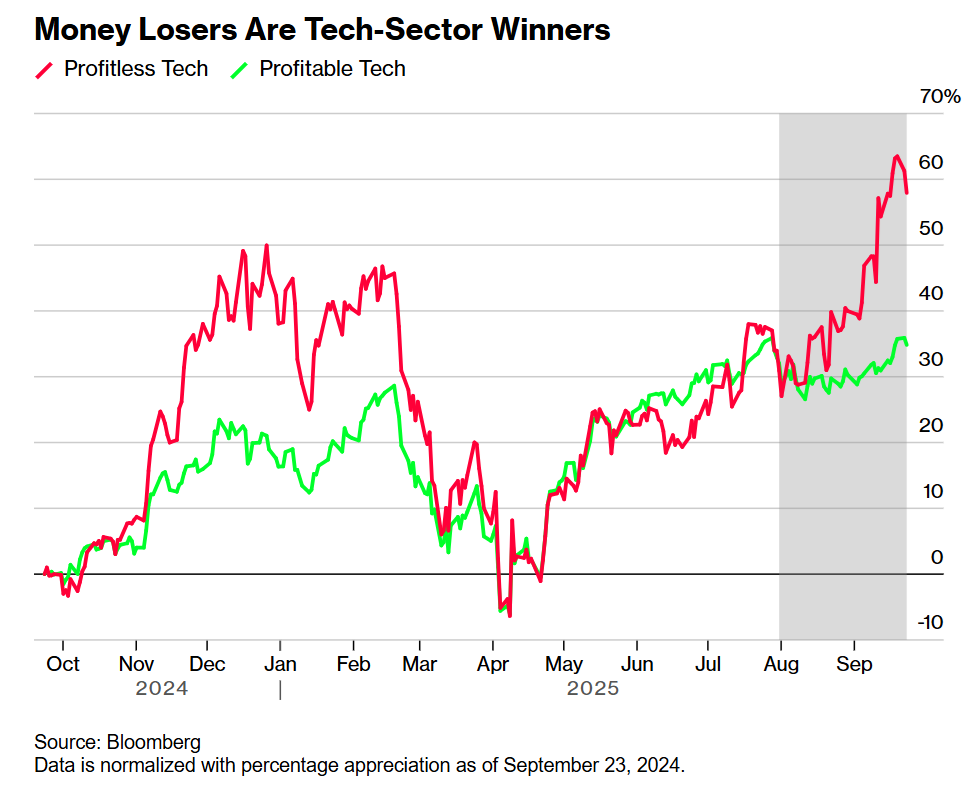

利下げ期待の高まりと共に赤字テックがアウトパフォームしたのも金融相場バブルの証である。

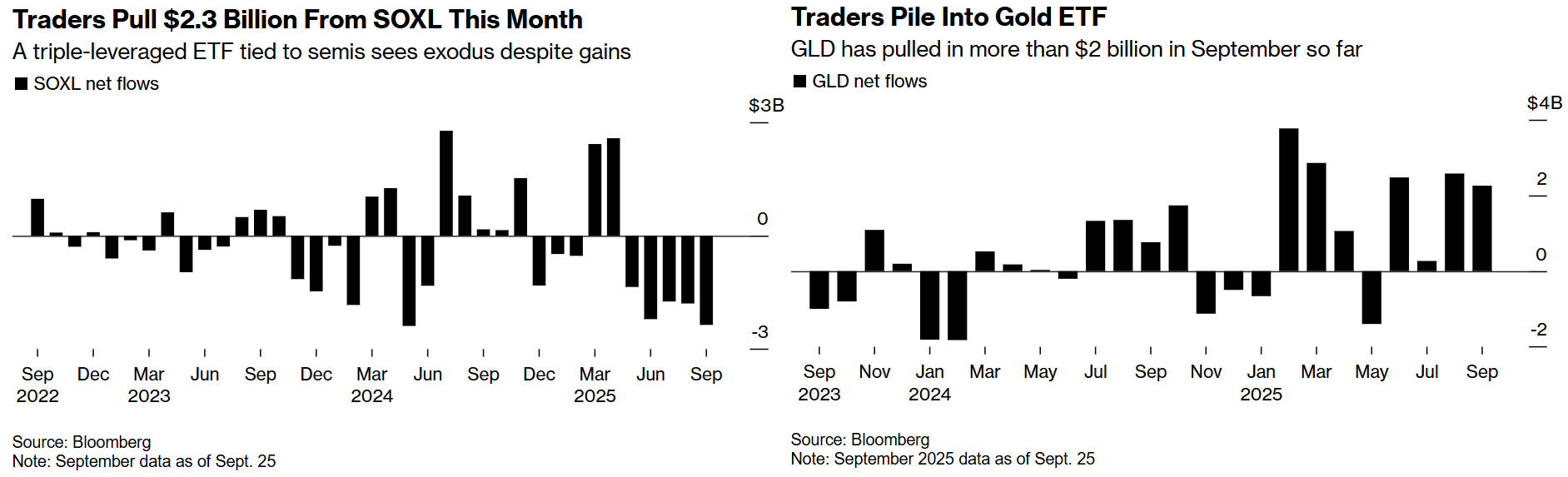

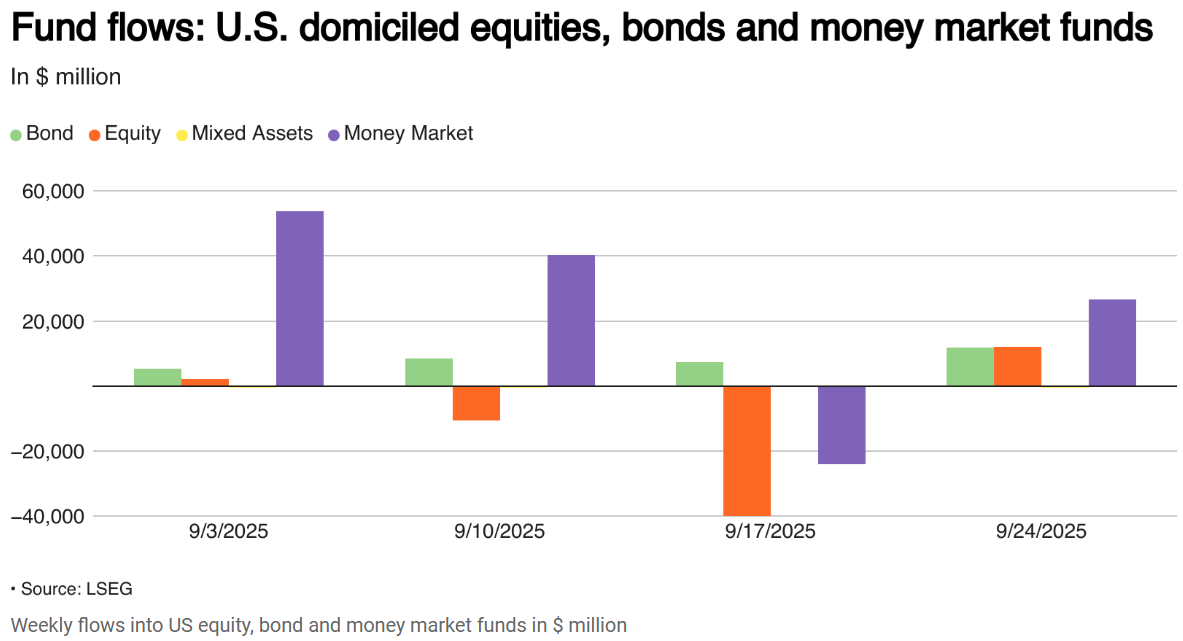

逆にSOXLからは利食いでお金が引き出されており、普段からリスクジャンキーな投資家群が熱狂一辺倒というわけでもない。

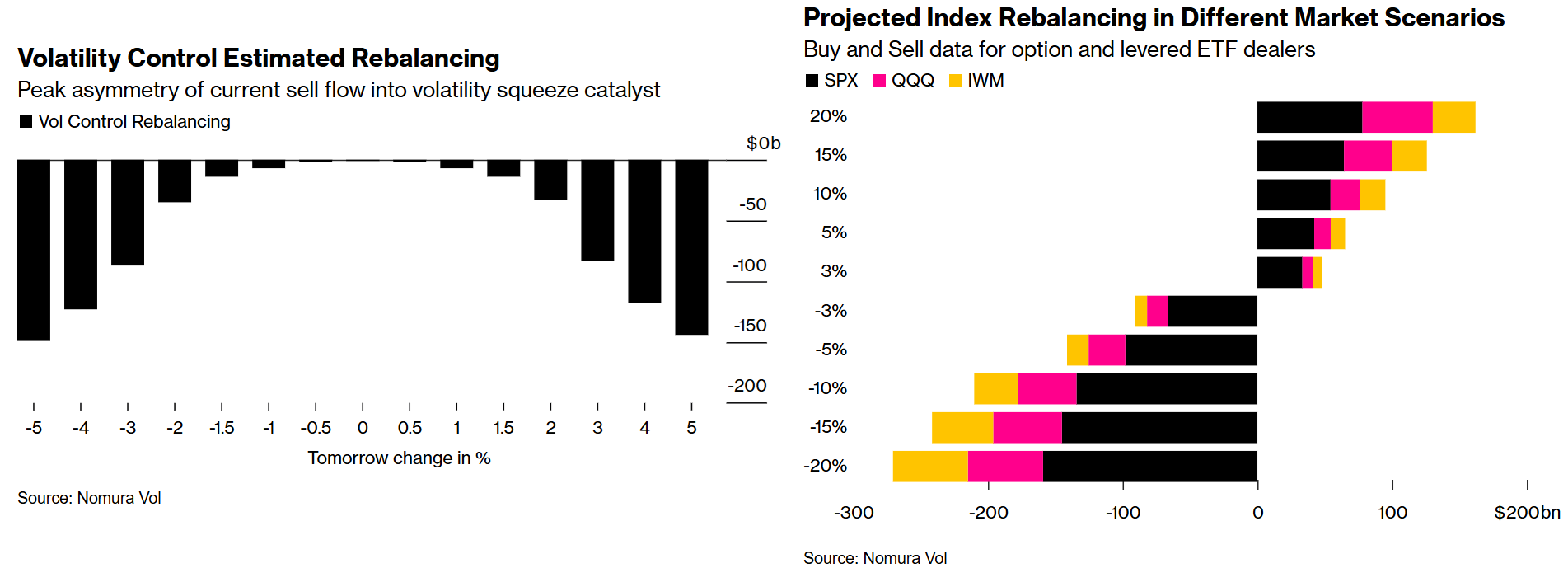

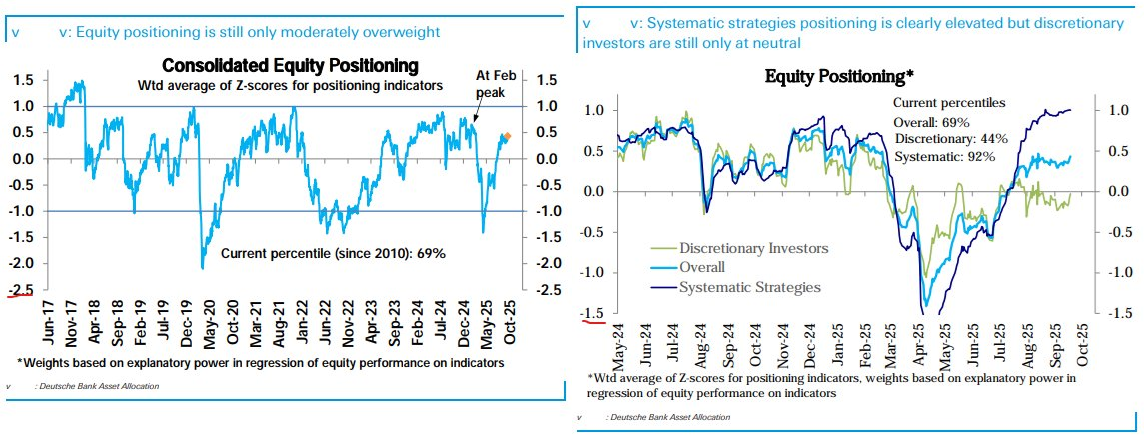

機械勢のポジションが既に重いため、AIバブルが逆回転した場合のダウンサイドリスクも上げと非対称的なほどに大きいと野村は主張する。

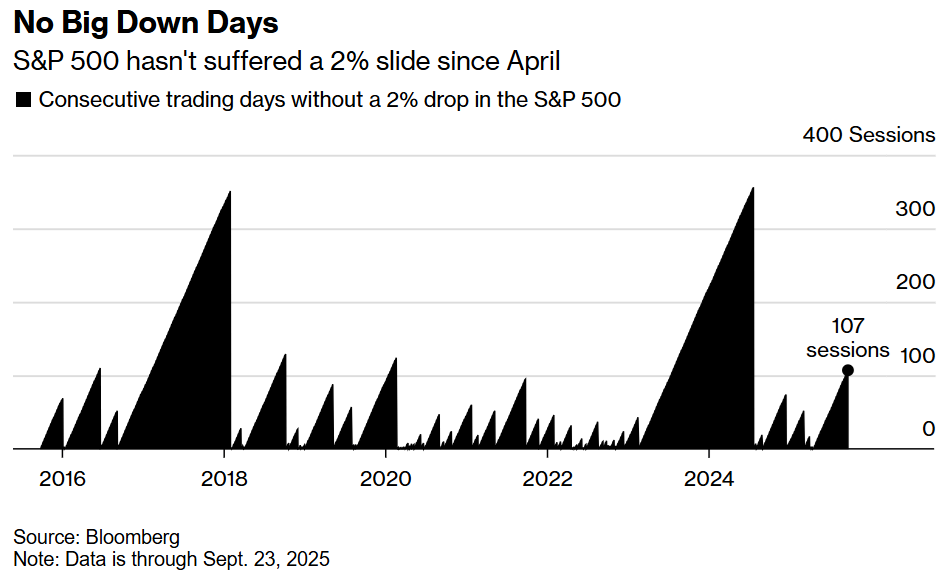

大きな値動きがあれば機械勢の重いポジションが直ちにひっくり返されるだろうとは本ブログもずっと述べてきたが、その肝心な値動きがない。本ブログが一貫して重視する「S&P 500の1日2%下げ」は先週時点で107営業日連続で見られなかった。

DBのポジショニングは依然機械勢が天井圏で停滞、裁量勢が中立近辺で少しだけ買い戻している。

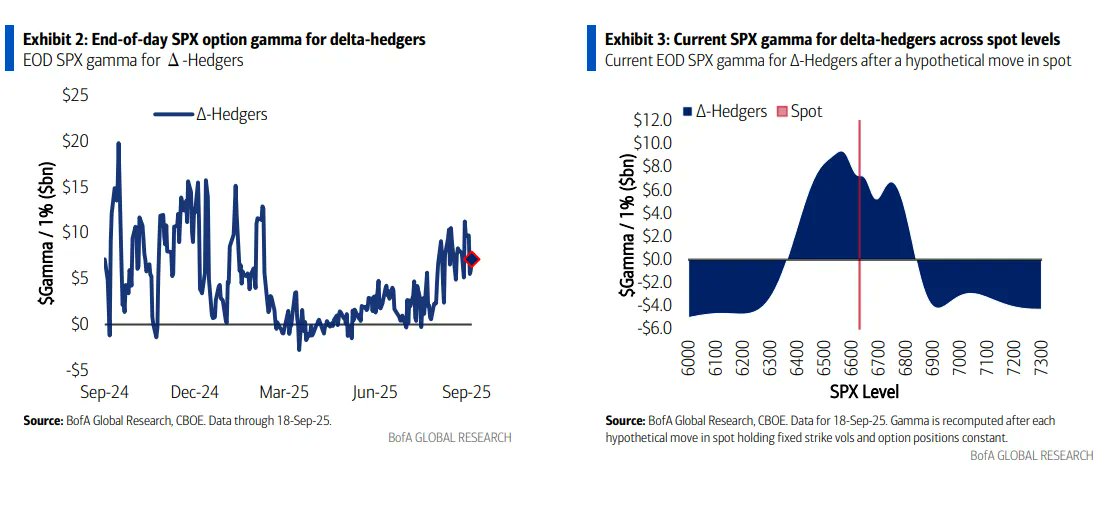

BofAのディーラーガンマはポジティブガンマの山が徐々に左右に広がって来た。これは引続き多少の下落圧力に対してはまずポジティブガンマホルダーの買戻しが最初のバッファになることを示唆する。本格的に荒れて来るのは6400を割って来た時だろう。

9/30にエクスパイアを迎えるJPMカラー(JHEQX)のコール売りが6505に刺さっている(本ブログは7月に6480 / 5850 / 4940とメモっていたがこれまでと同様少し間違えている)。もし週前半の2営業日で6500台を下落するようなら6505に吸い寄せられやすそうにも見えるが、少し遠いため基本的にはあまり影響力を発揮しなさそうである。

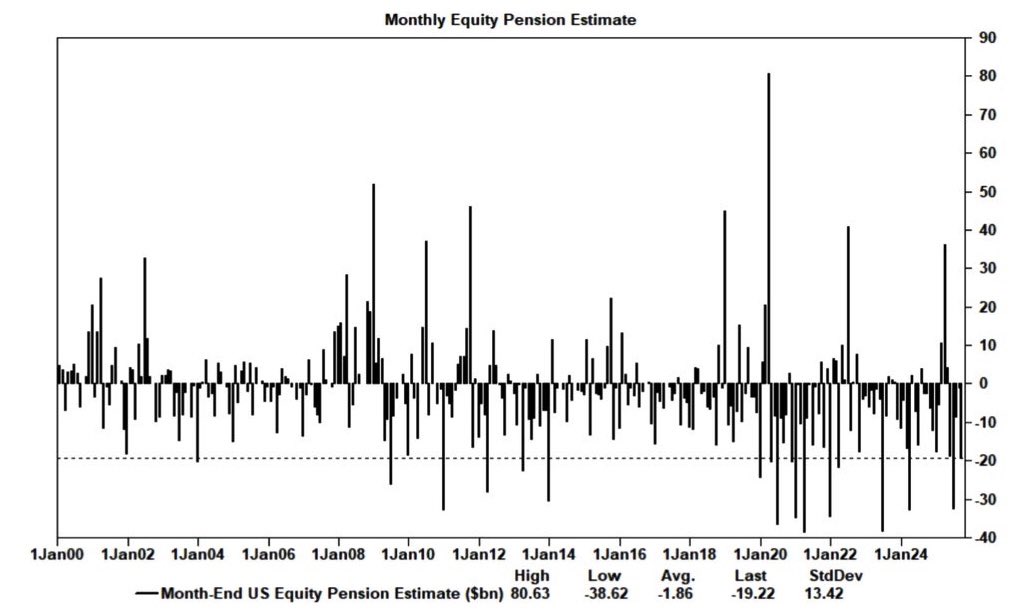

今月・今四半期は株式指数が大幅に上昇したこともあって、四半期末引けに向けて年金のリバランスの株式売りが出やすいとGSは指摘する。

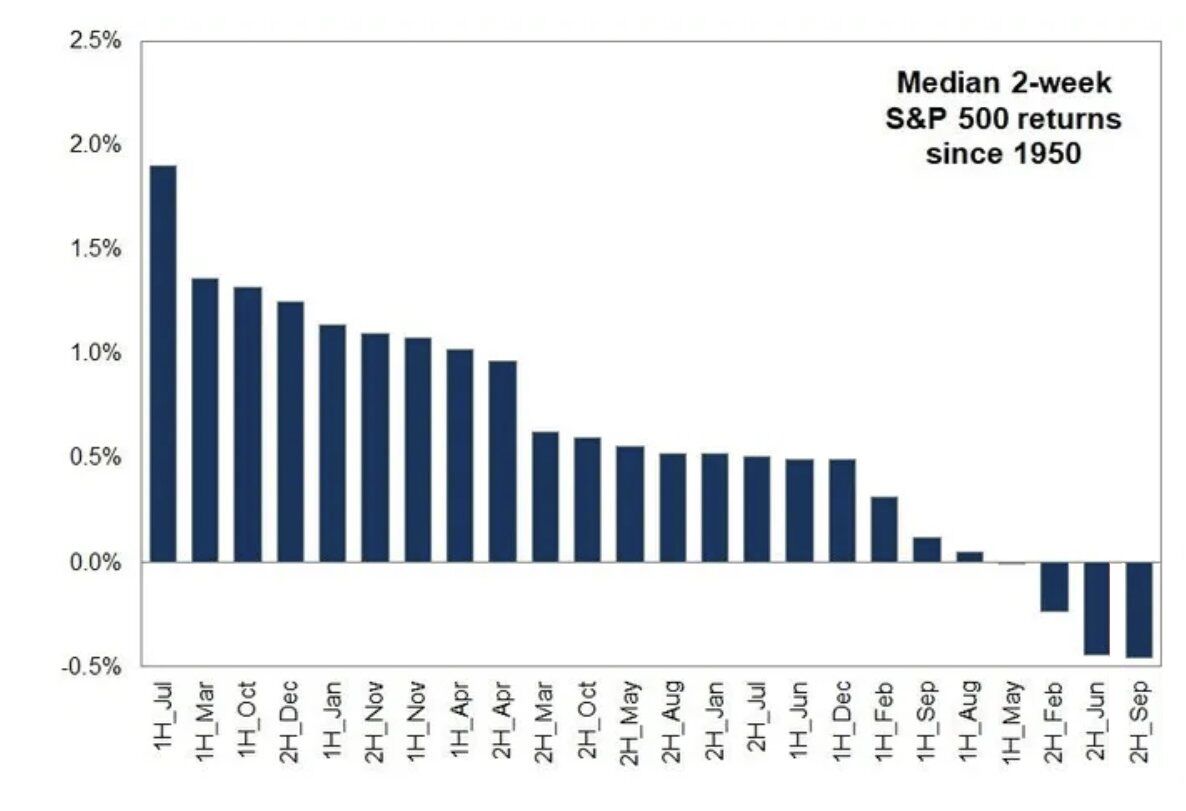

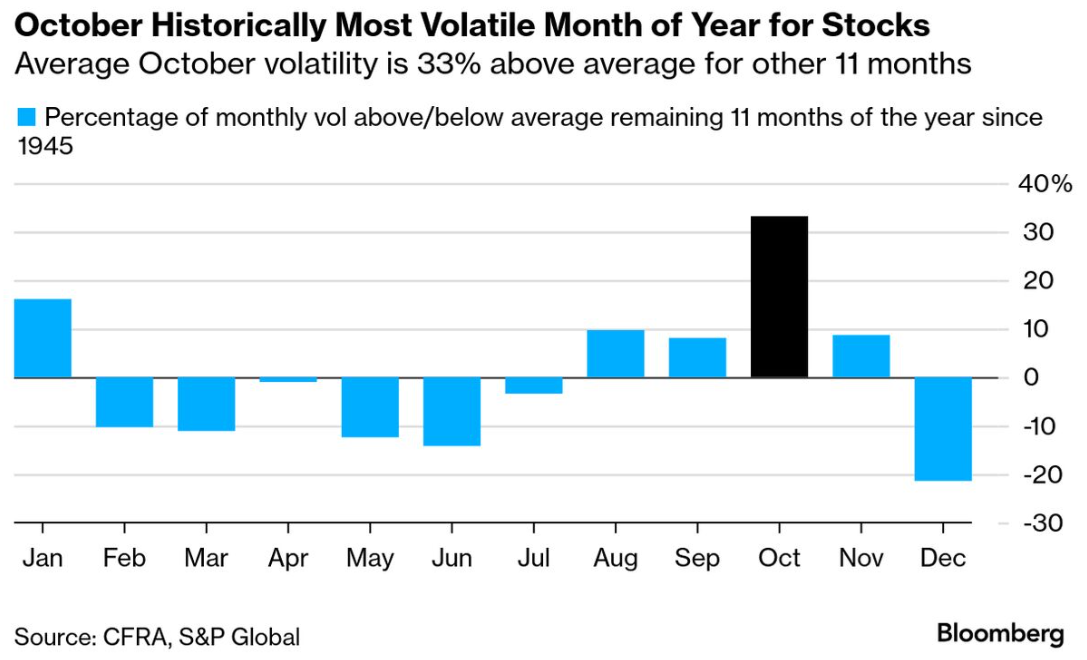

シーズナリティ最悪の9月後半を通過しつつあり、10月上旬に入ると一気にシーズナリティは改善する。一方で10月はボラティリティが上昇しやすいというシーズナリティも持ち出されている。いったいいつになったら安心して株を買えるのか。

今週は再び雇用統計の週に入る。今のところ変な出方になるイメージはあまりないが、相変わらずナローパスではあるので直前にはヘッジが入りやすそうである。政府閉鎖はどうもそのまま実現しそうであり、そもそも雇用統計が出ない可能性もある。正直遅れる分には別に問題ないのだが、「不透明さ」として嫌気される可能性もある。

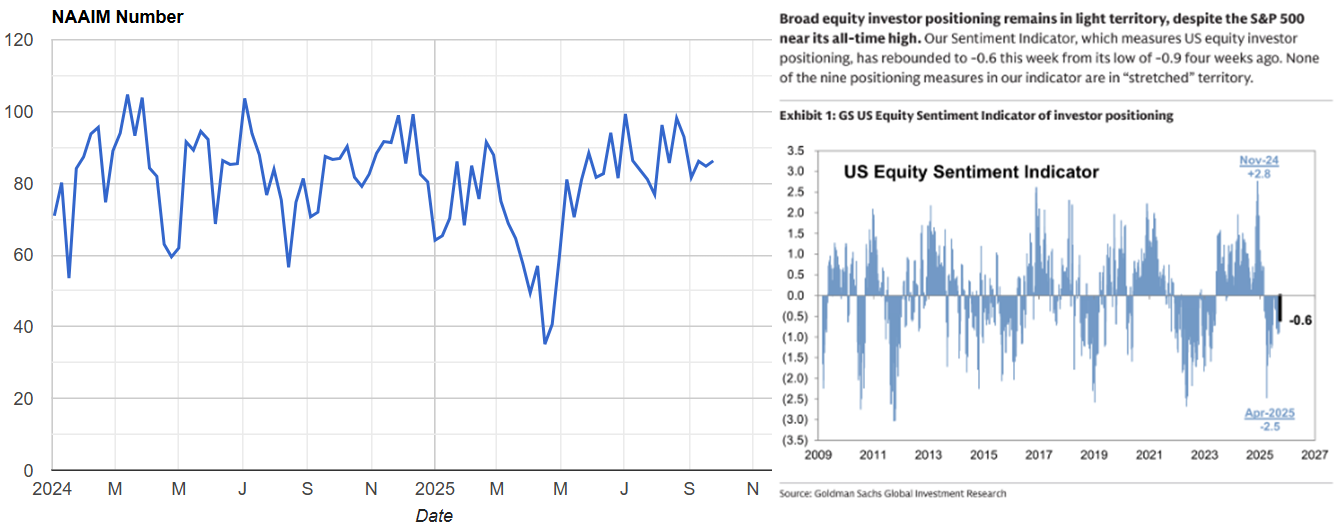

世間がバブル説で盛り上がる割りには、NAAIMもGSセンチメントも落ち着いている。裁量勢機関投資家はずっと白け続けるか、後から一拍子遅れてキャッチアップするか。

テクニカル。週足サポート6550は綺麗にワークしたものの、なかなかに至近まで攻め込まれた形とはなる。今週以降の注目も6550であり、再チャレンジを経て6550をカチ割られた場合は日足ヘッドアンドショルダーとなり売り方が勢い付く可能性がある。逆に6550が守られれば先週後半の調整が底固めだったという解釈となるだろう。

Op Ex通過に伴い確かにOp Ex前よりボラティリティが上がりやすくなったが、まだまだじり高の範疇から逸脱していない。引続き1日だけの大幅下落ならVolコントロール、数日かけて値幅を出して下落したらCTAがそれぞれちゃぶ台返しを発動するだろう。

9月FOMCがもたらす金融相場バブル入りに対する抵抗感が先週で終わって本当にバブルに入るのか、それともみんながバブルに備えたところで逆噴射するのか、という分岐点にどうもいきなり放り込まれたようである。

- NY市場サマリー(22日)ドル対ユーロ・スイスフランで下落、利回り上昇 株主要3指数最高値 | ロイター

- NY市場サマリー(23日)米国株反落、ドル安定的、利回り低下 | ロイター

- NY市場サマリー(24日)米国株続落、ドル上昇、中長期債利回り上昇 | ロイター

- NY市場サマリー(25日)米国株3日続落、ドル上昇、利回り上昇 | ロイター

- NY市場サマリー(26日) ドル2週連続高、株反発 長期債利回り上昇 | ロイター

- 米国株式市場=主要3指数、3日連続最高値更新 エヌビディアが高い | ロイター

- 米国株式市場=反落、FRB議長発言受け エヌビディアなど安い | ロイター

- 米国株式市場=続落、バリュエーションに懸念 | ロイター

- 米国株式市場=3日続落、経済指標受け利下げ見通しに不透明感 | ロイター

- 米国株式市場=反発、PCEがほぼ予想通り 週足では下落 | ロイター

編集部より:この記事は、個人投資家Shen氏のブログ「炭鉱のカナリア、炭鉱の龍」2025年9月29日の記事を転載させていただきました。