電力改革研究会

(GEPR編集部)かつて国際エネルギー機関(IEA)は各国のエネルギーシステムを概観する中で、「市場原理に忠実であり、適切な設備投資が誘引される」と、オーストラリアの電力システムを評価しました。同国の制度は電力取引制度、また時間ごとの価格調整を特徴とします。需給調整などでうまく機能している面はあるものの、新規の設備更新が送れる等のデメリットが出ています。その事情を紹介します。

(IEEI版)(GEPR版)

オーストラリアの電力市場について

オーストラリアは、1998年に公営の電気事業を発電・送電・小売に分割民営化し、電力市場を導入した。ここで言う電力市場は、全ての発電・小売会社が参加を強制される、強制プールモデルと言われるものである。電気を売りたい発電事業者は、前日の12時30分までに卸電力市場に入札することが求められ、翌日の想定需要に応じて、入札価格の安い順に落札電源が決定する。このとき、最後に落札した電源の入札価格が卸電力市場価格(電力プール価格)となる。(正確に言うと、需給直前まで一旦入札した内容を変更することもできるが、その際は変更理由も付すことが求められ、公正取引委員会が事後検証を行う。)

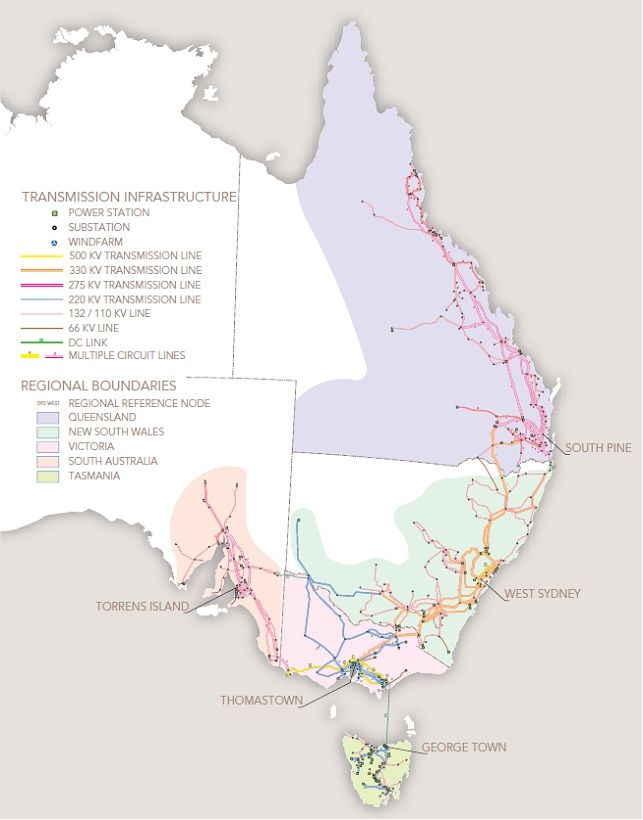

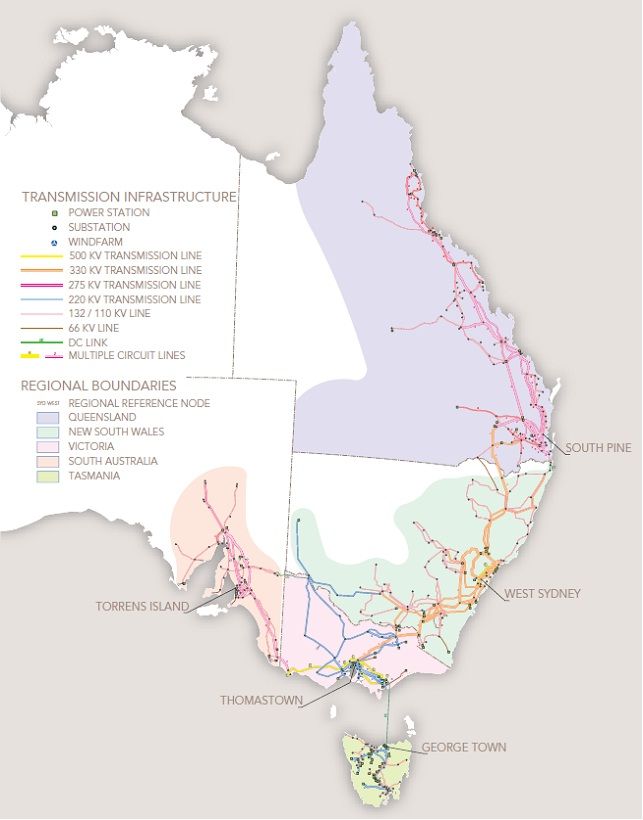

オーストラリアは、北から、クイーンズランド州、ニューサウスウェールズ州、ビクトリア州、サウス・オーストラリア州の本土4州と、海底ケーブルでつながったタスマニア州の5州から成る。全体の最大電力は約3600万kW(2010年度最大実績)、関西電力よりも一回り大きい程度の規模である。

2007年度までは冬ピークであったが、シドニーのあるニューサウスウェールズ州の人口増加と経済成長に伴い、2008年度から夏ピークとなった。各州の電力系統は連系線で接続され、全州統一の強制プールモデルの卸電力市場が存在する。 電源構成(発電電力量、2008年度実績)は、石炭77%、天然ガス15%、水力5%であり、石炭火力がベース電源として、水力や天然ガス火力がピーク電源として用いられている。

図:オーストラリア電力市場の系統エリア

(出所)”An Introduction to Australia’s National Electricity Market July 2010”(AEMO)

市場上限価格は停電のコスト

オーストラリアは、石炭・天然ガス等の国内エネルギー資源に恵まれているため、電力プール価格の平時の水準は3セント/kWh(2.4円)程度と相当安価であるが、需給がひっ迫すると価格が一気に上昇して、最高で12ドル/kWh(約960円)と極端に上昇する。12ドル/kWhは市場の価格上限として定められており、Value of Lost Load (VOLL)と呼ばれる。市場価格がこれ以上であれば、電力を供給するよりも、停電させた方が経済的である、という考え方の下で設定された水準である。

言い換えれば、電気の供給を受けて生産設備を動かしても、電気料金が高すぎて利益が出ない水準、とも言える。そして、実際に市場価格が12ドル/kWhに達した場合どうなるかといえば、系統および市場運用者であるAustralia Energy Market Operator (AEMO)が、予め契約していた製錬事業者等大規模需要家への電力供給を遮断し、需要と供給をバランスさせる。つまり、製錬事業者等は電気を受電して生産設備を動かすよりも、生産設備を止めて得る収入の方が利益になると判断しているということだ。

経済学の原理に素直にしたがえば、電力価格を市場で決める場合、需要が供給を上回れば、電力価格は停電のコストまで極端に上昇する筈である。通常は、社会的影響を勘案してその1/10程度、あるいはそれ以下の水準で上限価格を設定している例が多いが(米国PJMの場合は、1ドル/kWh、日本の場合は、インバランス料金が上限になっており、電力会社のエリアによって違うが、50円/kWh以下)、オーストラリアの市場は、こうした市場原理を忠実に適用しているとして、例えば国際エネルギー機関(IEA)の2005年のレポート(”Lessons from Liberalised Electricity Markets”)の中では高く評価されている。同レポートは、政治的に妥協して本来の市場価格よりも上限価格を低く抑えることは、市場原理を歪め、適切な設備投資が誘引されないとも指摘している。

このVOLLの水準は、自由化開始後10ドル/kWh(約800円)であったが2009年に引き上げられて、現在の水準である12ドル/kWhになった。引き上げにあたっては、関係者に意見公募が行われ、30ドル/kWh、60ドル/kWhといったより高い水準を推す意見もあった。これらの、より高い水準が主張された理由は主に以下の2点である。

1・需要家は、電気の供給を受ける権利がある。10ドル/kWhの水準で需要遮断することはこの権利を侵害している。

2・10ドル/kWhの水準では発電所の新規建設は促されず、需要家への供給信頼度向上に寄与しない。

上記1は、一言で停電のコストと言っても、どのくらいの水準が妥当かは容易に決められないことを示唆していると言える。2については、実態を後で詳しく述べる。

発電・小売の事業者再統合の流れ

前述のとおり、オーストラリアの電力プール市場は、需給逼迫時には、最高12ドル/kWhまで価格が上昇する。このような高騰は稀頻度であり、月間平均、年間平均等でみればそれなりの価格に収斂するとはいえ、一時的に巨額の支払い債務が生じれば、電気料金収入のキャッシュフローから賄うのは難しく、小売事業者は相応のリスクヘッジを行う必要がある。

そのために当初行われていたのは、発電事業者との先物契約であった。これは、発電事業者の方にもニーズはあった。発電事業者は需給がタイトで電力プール価格が高い時は収益が拡大するが、需給が安定してしまうと、価格が低迷して収支が悪化するからである。しかし、価格を高くしたい発電事業者と安くしたい小売事業者は基本的に利益相反であるため、双方納得するような価格での契約はなかなか容易でない。

そうしたことから、発電事業者と小売事業者の再統合(re-vertical integration)が起こった。1998年に公営電気事業者を分割民営化した際は、発電専業、小売専業という形であったものが、現在は、発電専業は1社のみで、小売専業はゼロ。残りは全てが合併により発電・小売併営か、発電会社-小売会社の強固な長期相対契約が締結された形態となっている。

現在我が国の電力システム改革の議論において、日本卸電力取引所(JEPX)に取引の厚みがないので、発電市場への新規参入が進まない、との議論が行われているが、強制プール市場(取引の厚みを求めるには最高の市場)が存在するオーストラリアにおいても、この状況ということは興味深い。要は、取引市場の厚みが増せば発電市場への新規参入が進む、というのは、単純すぎる議論であり、小売事業者と合併するか、長期契約のような形で、安定的な売り先を確保する方が、発電投資を進めるにはよほど有効ということだ。

先物価格が発電所建設の指標となる

冒頭述べたとおり、オーストラリアの電源構成は、石炭77%、天然ガス15%、水力5%である。石炭火力がベース電源、水力やガス火力がピーク電源であり、最近の新設電源は専らガス火力である。ガス火力の建設工期は概ね2年ほどである。 ピーク電源としてのガス火力に対する投資判断は、理屈上は最大12ドル/kWhまで価格が高騰する電力プール市場からの収入を予測してなされるはずだが、実際はそれほど単純ではなく、先物契約の動向によって判断している。

オーストラリアの先物取引は、合意した価格を基準に相互に精算しあう「双方向CFD」(※CFD:Contracts for Differences、差額精算契約)と、一定価格を超過した場合に、一方の事業者が超過額を支払う「一方向CFD」が存在する。ガス火力のようなピーク電源で適用されるのは、「一方向CFD」(通称、キャップ契約と呼ばれている)である。

繰り返しになるが、オーストラリアの電力プール価格は、通常は3~4セント/kWhであるが、最高12ドル/kWhまで上昇する可能性がある。他方、ピーク電源保有者は、自社の相対契約のポジションを踏まえて、小売事業者と30セント/kWh程度の水準で「一方向CFD」を契約する。これは、通常時の価格の10倍の水準である。小売事業者(一方向CFDの買い手)は、契約締結時に売り手に対し保険料を支払う。

この契約に基づき、プール価格が30セント/kWhを超えた場合、超えた分を売り手が買い手に支払うのである。これにより、小売事業者は、契約した量について、どんなに高くても30セント/kWh以上の支払いを回避することが可能になる。この場合、ピーク事業者はどのような行動をとるかというと、一言で言えば、プール価格が30セント/ kWhを超えないように行動する。つまり、価格が30セント/kWhを超えると予測した時点で、発電機を稼動させ、プール価格を抑制する。これにより、保険料の支払いを回避できるとともに、通常の10倍近い30セント/kWh近くに達している電力プール価格で発電した電気を売ることもできる。

オーストラリアでは、この先物価格が、ベース電源の石炭火力に関しても、ピーク電源のガス火力に関しても、投資判断の指標となっている。なお、双方向CFDを締結している割合は、事業者によって異なるものの、多い事業者で100%近く、少ない事業者でも70~80%近くとなっており、事業者のポジションで純粋にスポット市場に晒されているのは、少ないのが実情である。

電源建設を促す力は本当にないのか

計画されている新規電源は、再生可能エネルギー証書制度(小売事業者に一定割合、再生可能エネルギー電源からの調達を義務づける制度)を背景とした風力がほとんどで、次いでガス火力、小水力である。ベース電源である石炭火力の新設は、2007年運開を最後に無い。これには、2004~2005年頃から地球温暖化問題に関する議論が高まりを見せたことも影響している。加えて、本年(2012年)からは、炭素税が導入され、排出係数が一定基準を超える発電所を2020年までに閉鎖する決定を行った事業者に対する補償制度も設けられた。今後、石炭火力は、新増設どころか、現状維持も困難であろう。

オーストラリアの電力需要は、向こう10年で年平均2.2%の伸びが予測されている(注1)が、それに対応する供給力の増強は、上記のような状況であり、十分ではない。そのため、2~3年後にはニューサウスウェールズ州を除く各州で、適正予備率を割り込む状況が予測されている。

これが、かつてIEAが「市場原理に忠実であり、適切な設備投資が誘引される」と評価していたオーストラリアモデルの近況なのだ。設備産業である電気事業において、大きく変動する市場価格に基づいて設備形成を進めていくのは、IEAが想定しているほど簡単なことではない。

(注1)“Electricity Statement of Opportunities (AEMO,2011/8/30)”