来週の金融政策決定会合で、日銀は「2%の物価上昇率目標」を設定するようだ。これは日銀の政治的敗北であり、1998年の日銀法改正によって獲得した独立性を放棄する愚行である。ここに至るまでの日銀の政府との交渉は、きわめて拙劣だった。

「インフレ目標」という言葉はどうでもよい。各国の中央銀行はtargetとかgoalといった名前をつけているが、どれも日本語に訳せば「目標」である。問題はその数値目標を誰が設定し、それが実現できなかった場合の責任を誰が負うかという制度設計である。ところが日銀は目標という名称を避けて「目安」とか「めど」といった曖昧な言葉を使い、いかにも緩和に消極的な印象を与えて政治家の標的になった。

日銀法を改正して独立性を奪うことを選挙で公約した安倍氏の主張は、常軌を逸したものだった。政府が数値目標を日銀に強制することを「手段の独立性はあるが目標の独立性はない」などと弁護するのは誤りだ。バーナンキもいうように、FRBに与えられている目標は「物価の安定と雇用の最大化」というdual mandateであって数値目標ではない。

日銀は、このようなバカげた主張には、白川総裁が辞任するぐらいの覚悟で堂々と反論すべきだった。ところが日銀法の改正を避けるために選挙中に総裁が安倍氏を訪れてインフレ目標を約束し、「法改正で脅せば日銀は何でもいうことを聞く」という前例をつくってしまった。

おまけに2%というインフレ率はバブル期の平均より高く、実現不可能だ。そんな目標を設定したら、日銀は永遠にゼロ金利を続けるはめになるだろう。その結果おこるのはフローの物価上昇ではなく、ニューズウィークにも書いた通り、80年代と同じような資産バブルである。

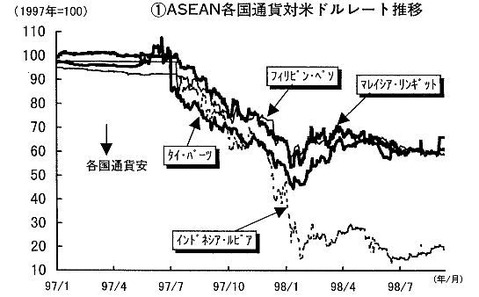

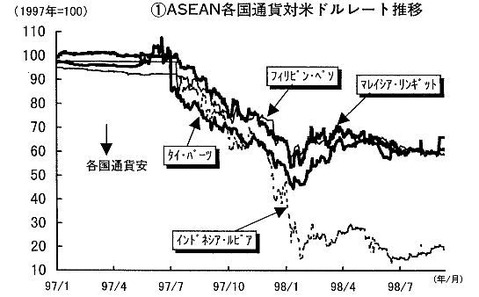

無制限の緩和を見込んだ投機筋は安心して円を売り続け、円は暴落するだろう。上の図はアジア通貨危機によるASEAN各国の為替レートの変化を示しているが、為替はほぼ半減し、インドネシアのルピアに至っては9割近く下がった。日本でこういうことが起こると、年間20兆円の化石燃料輸入額が倍増する。これだけでGDPが4%失われ、金融緩和の効果なんか吹っ飛ぶ。

1998年から15年間の平均で-0.4%の物価上昇率を2%にする方法は、数十兆円の財政出動を毎年続けることしかない。だから政府がどうしても2%を実現しろというなら、その責任は日銀ではなく財務省が負うべきだ。日銀は政策協定を避けているようだが、逆に内閣の責任を明記した協定を結んだほうがいい。

2月4日のアゴラ経済塾スペシャルでは、小幡績氏と一緒にこうした相場の行方を考える。