本屋には山のように「アベノミクス本」が出て来たが、読む価値のあるものはほとんどない。その中で本書は、大御所が編集して9人の経済学者・エコノミストが書いたものだが、第1章で浜田宏一氏が「日本の主流の金融経済学者が私を相手にしてくれないのは、日銀の金やポストがほしいからだ」と綿々と糾弾するのは涙を誘う。

本屋には山のように「アベノミクス本」が出て来たが、読む価値のあるものはほとんどない。その中で本書は、大御所が編集して9人の経済学者・エコノミストが書いたものだが、第1章で浜田宏一氏が「日本の主流の金融経済学者が私を相手にしてくれないのは、日銀の金やポストがほしいからだ」と綿々と糾弾するのは涙を誘う。

しかし安達誠司氏の書いた第2章「金融政策はストック市場からどのように波及するのか」だけは読むに値する。ここで彼は、まずマネタリーベースやマネーストックと物価には相関がないので、こうしたフローの波及経路はゼロ金利では効果がないと認めた上で、量的緩和はストック市場から効果が出ると主張する。彼の考える波及経路は、簡単にいうと次のようなものだ:

(*)量的緩和→予想インフレ率の上昇→実質金利の低下→株価の上昇→設備投資の増加→デフレ脱却

これは基本的には岩田論文の論理だが、そこではなぜマネタリーベースが株価に影響するのかというmicrofoundationが説明されていない。これに対して安達氏は、トービンのqに注目する。これは企業の「時価総額/資産価値」の指標で、PBR(株価純資産倍率)と同じような考え方だが、PBRは財務諸表の保有固定資産などから算出するのに対して、トービンのqは理論値だから、均衡状態では1になる。

均衡状態から実質金利が下がって株価が上昇すると、時価総額が上がってq>1となり、分母の資産価値を上げようとする圧力が働く。つまり最適な資産水準に比べて現在の資本ストックが過小になるため、投資が促進されるのだ。これは合理的な説明だが、奇妙なことにそれを裏づける日本のデータが一つも出ていない。

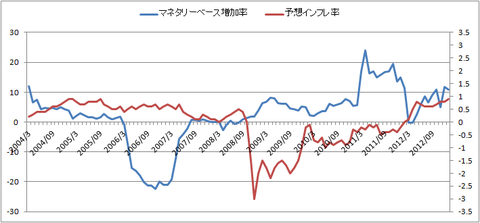

(*)の波及経路では、まず量的緩和で予想インフレ率が上がることになっているが、安達氏も認めるように量的緩和でインフレは起こらないのに、予想インフレ率だけが上がるのはおかしい。実証データでも、以前の記事でも見せた図1のように、量的緩和で予想インフレ率(物価連動国債のブレークイーブン・インフレ率)は上がらない。最近の上昇は消費税率の引き上げを織り込んだものと思われ、マネタリーベースとの時間的順序が逆だ。

図1 マネタリーベース増加率(左軸)と予想インフレ率(右軸)

では予想インフレ率と株価の相関はどうだろうか? これは図2のように2007年まではいくらか相関があるように見えるが、リーマンショック以降は無相関である。インフレ予想は2011年からかなり上がったが、株価はずっと低迷していた。最近の株高は、予想インフレ率ではなく円安によるものだ。

図2 日経平均(左軸)と予想インフレ率(右軸)

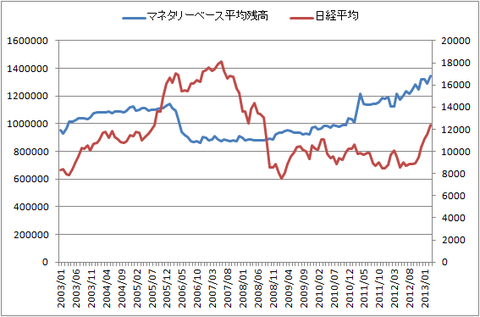

結論として、日銀がインフレ予想を起こして経済を活性化させるという「クロダノミクス」は成功するだろうか? 図3のようにマネタリーベースと株価にはほとんど相関がない(震災のあと日銀は20%以上も通貨供給を増やしたが、株価は上がらなかった)ので、日銀が株価を上げることはできない。債券市場でも逆に長期金利が上がっており、バズーカ砲の効果は疑問だ。

図3 マネタリーベース(左軸)と日経平均(右軸)

最近のリフレ派の主張は「日銀はマネタリーベースで予想インフレ率や株価をコントロールできる」という仮説に依存しているが、上のデータでみるかぎり、この仮説は「反証」されたといえよう。予想形成というのは、経済学の中でもよくわかっていない分野で、黒田氏のバズーカ砲だけで変化するほど簡単なものではない。

また株高は高額所得者には資産効果をもたらすが、銀行預金しかないサラリーマンとの格差が広がって逆資産効果をもたらすので、全体としては「ストック経済」の効果はさほど大きくないというのが80年代の経験である。

もちろん今のように円安という別の要因で株高になった場合は、それが投資を促進する見込みがあるので、この「期待」は大事にしたほうがいい。しかしそれは上にみたように金融政策で起こせるものではなく、また資産市場の活況はいつ終わるか当てにならない。今の株高だって、ユーロが崩壊したら終わるかも知れない。資産インフレを当てにして「成長戦略」を描いても、80年代のような幻に終わるだろう。